Tanto si se trata de una gran corporación como de una startup incipiente, todas las empresas necesitan realizar un seguimiento de sus finanzas.

Y aunque el mundo financiero es muy impredecible, hay algo que no cambia:

Como director financiero o propietario de una empresa, debe realizar el seguimiento del rendimiento financiero de su organización.

De esta manera, podrás planificar con antelación y evitar perder dinero. 💸

Pero, ¿cómo se hace eso?

¡Utilizando KPI financieros!

En este artículo, explicaremos qué son los KPI financieros y destacaremos diez KPI financieros que todos los propietarios de empresas deben seguir.

¡Aprovechemos algunos KPI! 💰

¿Qué son los KPI financieros?

Un indicador clave de rendimiento (KPI) realiza el seguimiento del rendimiento de su empresa en cuanto al logro de sus objetivos empresariales fundamentales.

En lo que respecta a las finanzas, ¿cuáles son los objetivos principales de su empresa?

¿Quiere obtener más ingresos de los que gasta en gastos operativos?

¿Quiere aumentar su flujo de caja?

¿O prefieres una fuente de ingresos más diversa?

Los indicadores clave de rendimiento financiero permiten realizar el seguimiento del rendimiento de su empresa en la consecución de esas metas.

En resumen, los KPI financieros ilustran la salud financiera de su empresa y le ayudan a determinar si su empresa obtendrá beneficios.

¿No sabes en qué se diferencian los KPI de las métricas?

Echa un vistazo a las diferencias entre KPI y métricas .

10 KPI financieros de seguimiento

Estos son los diez KPI financieros en los que debe invertir su equipo financiero:

1. Flujo de caja operativo

Su flujo de caja operativo es un KPI financiero que mide el efectivo total generado por las operaciones comerciales diarias de su empresa.

A continuación te explicamos cómo calcularlo:

Este KPI refleja la salud financiera de su empresa.

También determina si su empresa puede mantener un flujo de caja positivo o si necesita financiación externa para hacer frente a todos los gastos.

Nota: al utilizar esta métrica, es recomendable consultar los KPI operativos , como el margen operativo o el beneficio operativo, para comprender mejor los datos.

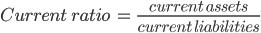

2. Ratio de liquidez

Este KPI mide la capacidad de su empresa para saldar todas sus deudas en un año.

A continuación te explicamos cómo calcularlo:

Un ratio de liquidez inferior a 1,0 indica que su empresa no podrá hacer frente a sus obligaciones financieras a menos que aumente su flujo de caja.

Y si está entre 1,3 y 5,0, ¡buenas noticias!

Indica estabilidad financiera. 😌

Un ratio actual superior a 5 significa que su empresa tiene una gran cantidad de efectivo (lo cual es fantástico), pero también significa que la empresa no está haciendo nada útil con ese dinero:

3. Beneficio neto

El beneficio neto o los ingresos netos miden la cantidad de dinero que le queda a su empresa después de deducir todos los gastos (interés, impuestos, gastos operativos, etc.) de sus ingresos totales.

Puede calcularlo automáticamente con una calculadora de beneficios o utilizando una fórmula sencilla para calcular manualmente esta métrica financiera:

Unos ingresos netos bajos pueden significar que su empresa está teniendo problemas con varios factores, como una mala gestión de los recursos o modelos de precios ineficaces.

Por otro lado, unos ingresos netos elevados indican que su empresa está obteniendo buenos resultados.

4. Margen de beneficio neto

Este KPI mide el porcentaje de beneficio que una empresa obtiene de sus ingresos totales.

Su margen de beneficio neto le muestra la rentabilidad de su empresa.

A continuación te explicamos cómo calcularlo:

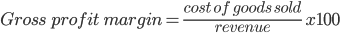

5. Margen de beneficio bruto

Este KPI financiero mide la cantidad de dinero sobrante de los ingresos después de deducir únicamente el coste de los productos vendidos.

El margen de beneficio bruto o margen bruto le indica si su empresa goza de buena salud financiera.

A continuación te explicamos cómo calcularlo:

Un alto margen de beneficio bruto significa que su empresa puede pagar todos sus gastos operativos y aún así disponer de dinero para invertir en innovación y crecimiento.

Ya sabe lo que se dice:

6. Cuentas corrientes por cobrar y por pagar

Las cuentas por cobrar actuales son un KPI que mide la cantidad de dinero que los deudores deben a su empresa.

A continuación te explicamos cómo calcularlo:

Este indicador de rendimiento ayuda a los equipos financieros a predecir cuánto dinero va a entrar y cuándo.

Sin embargo, un saldo elevado de cuentas por cobrar significa que tus deudores aún te deben mucho dinero.

¿Por qué es eso un problema?

Si el importe pendiente lleva ahí un tiempo, significa que su empresa podría tener un problema de cobro o que no puede gestionar los deudores a largo plazo.

Por otro lado, las cuentas por pagar miden la cantidad de dinero que su empresa debe a proveedores, bancos y acreedores.

A continuación te explicamos cómo calcularlo:

7. Capital circulante

El capital circulante es el dinero del que dispone para satisfacer las necesidades a corto plazo de su empresa.

Este KPI analiza la posición financiera actual de su empresa.

El capital circulante incluye elementos como el efectivo disponible, las inversiones a corto plazo y las cuentas por cobrar corrientes.

Dicho esto, este KPI financiero indica si su empresa dispone de los activos necesarios para saldar sus obligaciones financieras a corto plazo.

A continuación te explicamos cómo calcularlo:

8. Coste de adquisición de clientes

Este KPI financiero mide la cantidad de dinero y recursos que su empresa invierte en captar nuevos clientes.

Incluye recursos como:

- Costes publicitarios

- Costes de marketing

- Costes creativos

- Salarios

El coste de adquisición de clientes es una medida de la salud de una empresa.

En realidad, se trata de un KPI financiero muy útil para determinar la rentabilidad futura de una empresa.

A continuación te explicamos cómo calcularlo:

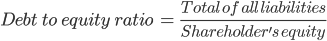

9. Ratio deuda/capital

Este KPI mide la eficiencia con la que su empresa utiliza las inversiones de sus accionistas.

A continuación te explicamos cómo calcularlo:

Un alto ratio de deuda sobre capital indica que su empresa ha estado financiando su crecimiento con deuda.

¿Cuál es el problema?

Su empresa podría incurrir en impagos si los tipos de interés aumentaran repentinamente. ¡Vaya!

Por otro lado, un bajo ratio de deuda sobre capital puede indicar que su empresa tiene miedo de utilizar su dinero para invertir en oportunidades de crecimiento.

¿Cuál es una buena relación entre deuda y capital?

Por lo general, un ratio de deuda sobre capital inferior a dos se considera manejable.

10. Tasa de crecimiento de los ingresos

Este KPI financiero mide el aumento y la disminución de los ingresos por ventas de una empresa entre dos periodos.

A continuación te explicamos cómo calcularlo:

Si eres una startup innovadora, es buena idea hacer el seguimiento de esta métrica empresarial.

¿Por qué?

¡Una alta tasa de crecimiento de los ingresos indica que su empresa puede expandirse, adquirir nuevo talento y atraer inversores!

¿Le interesan más ejemplos? Aquí tiene más de 50 ejemplos de KPI y una plantilla para realizar el seguimiento de ellos.

Cómo realizar el seguimiento y medir los KPI con ClickUp

¿Está pensando en hacer el seguimiento de sus metas financieras con lápiz y papel?

¿O en hojas de cálculo de Excel, para el caso?

¡Bueno, eso no va a ser suficiente!

¿Por qué?

Tu lápiz y papel no van a automatizar ni optimizar los procesos por ti.

Además, las hojas de cálculo no ofrecen potentes funciones de recordatorios automáticos ni de seguimiento de metas.

En su lugar, todo lo que necesita es un software de gestión de KPI como ClickUp.

ClickUp te ayuda a establecer metas estratégicas y a realizar el seguimiento de tu progreso hacia los objetivos empresariales fundamentales con facilidad.

No te preocupes, predicaremos con el ejemplo. 🤑

Así es como ClickUp facilita el seguimiento de los KPI financieros:

1. Metas

Dado que los KPI se centran en los objetivos empresariales clave, primero debe establecer algunas metas.

Las metas en ClickUp son contenedores de alto nivel que puedes desglosar en objetivos más pequeños y cuantificables .

¡Completa los objetivos más pequeños y estarás en camino de alcanzar esa meta!

¿No está seguro del progreso que está logrando?

No se preocupe. ClickUp realiza el seguimiento del progreso de sus metas en tiempo real para ayudarle a comprender lo cerca que está de alcanzarlas.

Cada vez que complete un objetivo, su porcentaje de progreso aumentará automáticamente.

Incluso puede elegir entre diferentes tipos de objetivos, como:

- Moneda: gestiona tus ganancias, gastos y presupuestos.

- Números: datos numéricos, como los ingresos medios generados por las ventas.

- Tareas: comprueba si tu equipo de contabilidad está terminando las cosas correctamente.

Descubre cómo utilizar ClickUp para establecer metas ambiciosas para tu equipo.

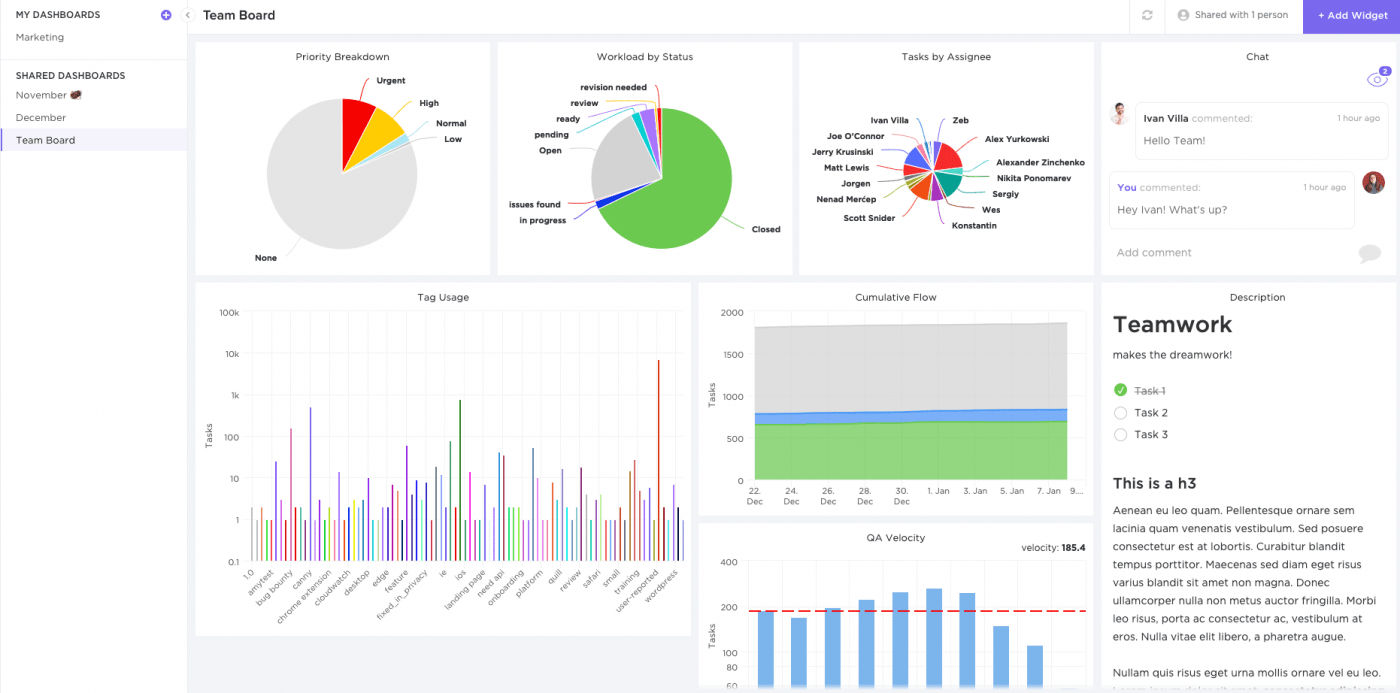

2. Paneles

Los paneles de ClickUp te ofrecen una panorámica de alto nivel de todo lo que ocurre con tus finanzas.

Gestión de sus metas financieras, seguimiento de sus gastos, vista de sus beneficios y asignaciones presupuestarias... Los paneles le proporcionan información precisa sobre su rendimiento financiero para que pueda predecir cuál será la situación de su empresa en el futuro.

Para obtener una visión aún más detallada, puede añadir varios widgets personalizados a su panel de KPI financieros, como:

- Cálculo: calcule datos numéricos como la tasa de ingresos recurrentes.

- Gráfico de líneas: cree un gráfico de líneas personalizado para supervisar sus márgenes de beneficio neto y bruto 📈.

- Gráfico de barras: diseña gráficos de barras personalizados para realizar el seguimiento de tus ingresos, gastos y beneficios 📊.

- Gráfico circular: utilice un gráfico circular personalizado para trazar un mapa de los gastos mensuales de su empresa.

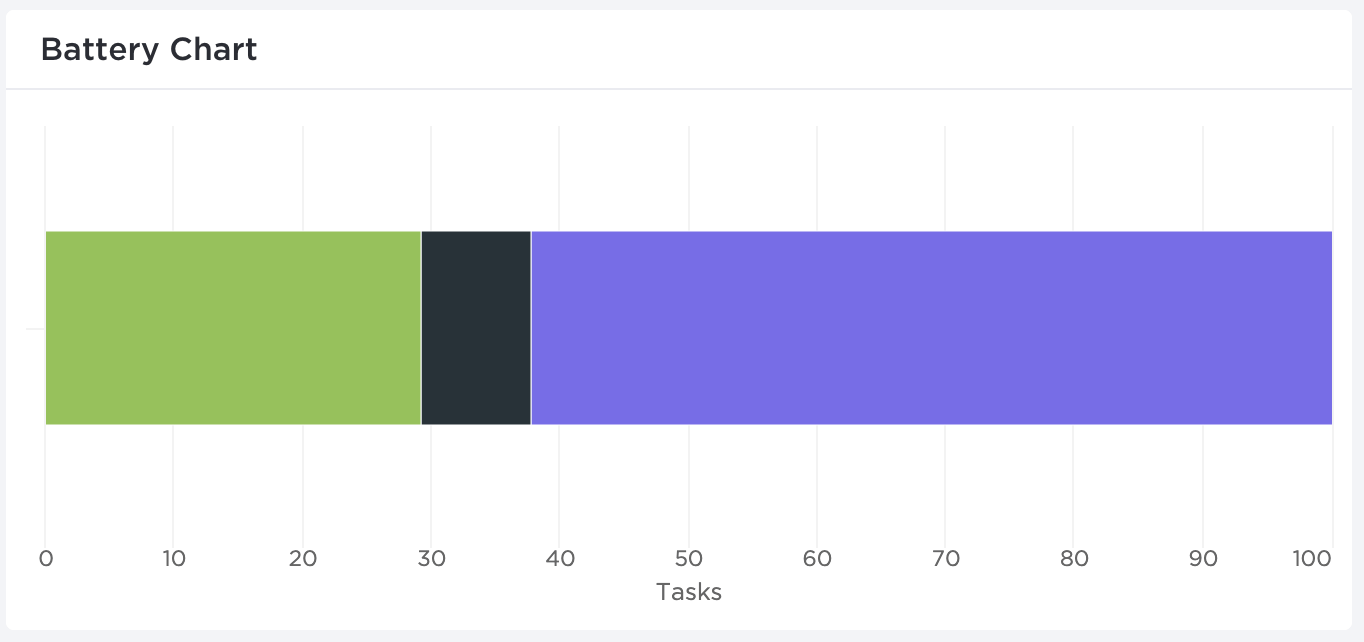

- Gráfico de batería: crea un gráfico de batería para representar tus métricas de KPI 🔋

Bonificación: plantillas de libro mayor general

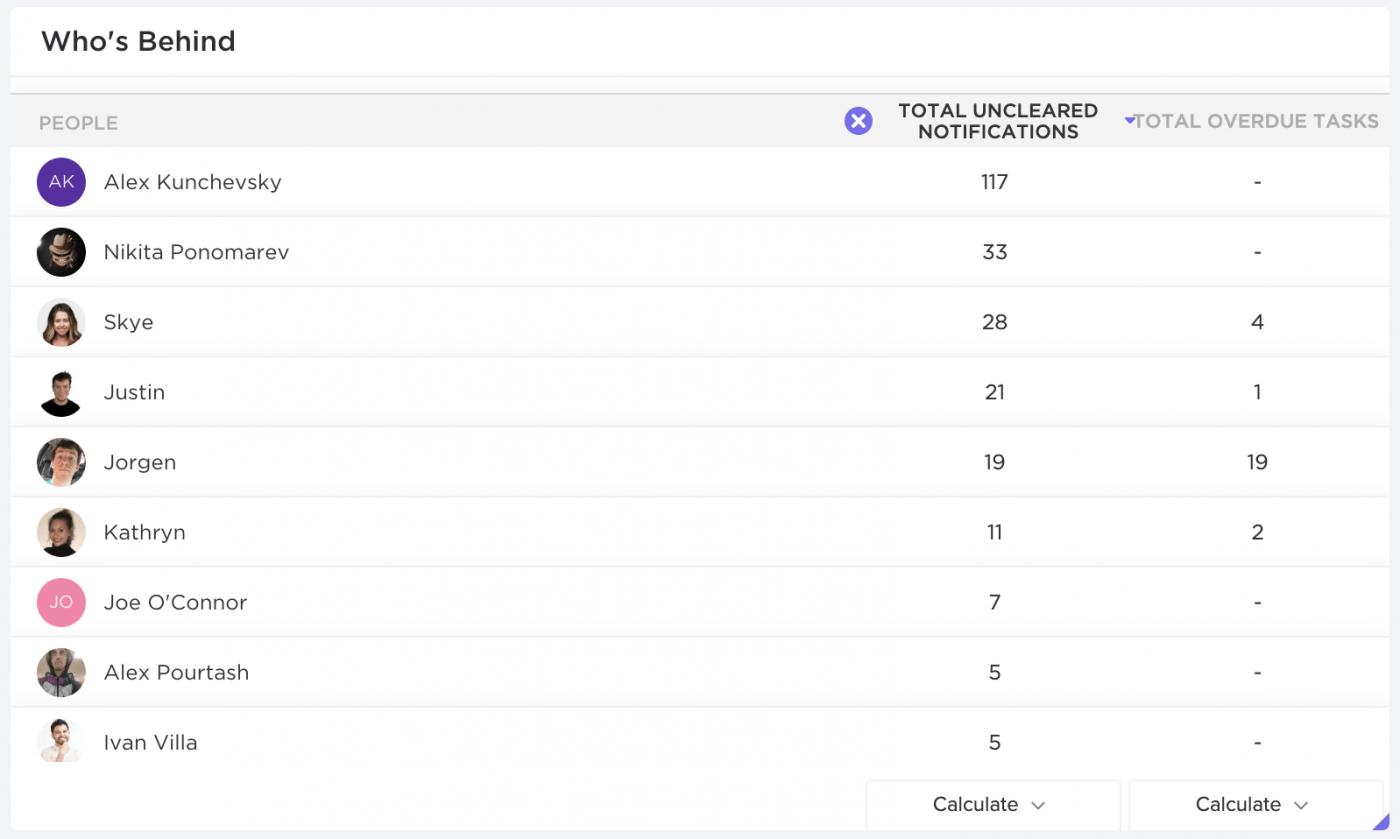

3. Informes

Al igual que tiene informes financieros, también necesita informes de los empleados para comprobar si su equipo financiero está trabajando para alcanzar sus KPI.

Afortunadamente, ClickUp te permite añadir widgets de tabla a tu panel de control de KPI financieros, como:

- Informe completado: realice el seguimiento del número de tareas completadas por cada miembro del equipo.

- Trabajado en: obtenga información sobre cuántas tareas ha realizado cada compañero de equipo en un día, semana o mes concretos.

- Puntos del entorno de trabajo: gamifica tus tareas financieras para que tus procesos financieros sean aún más atractivos.

- Quién va con retraso: vea qué miembros del equipo tienen notificaciones sin resolver y tareas pendientes.

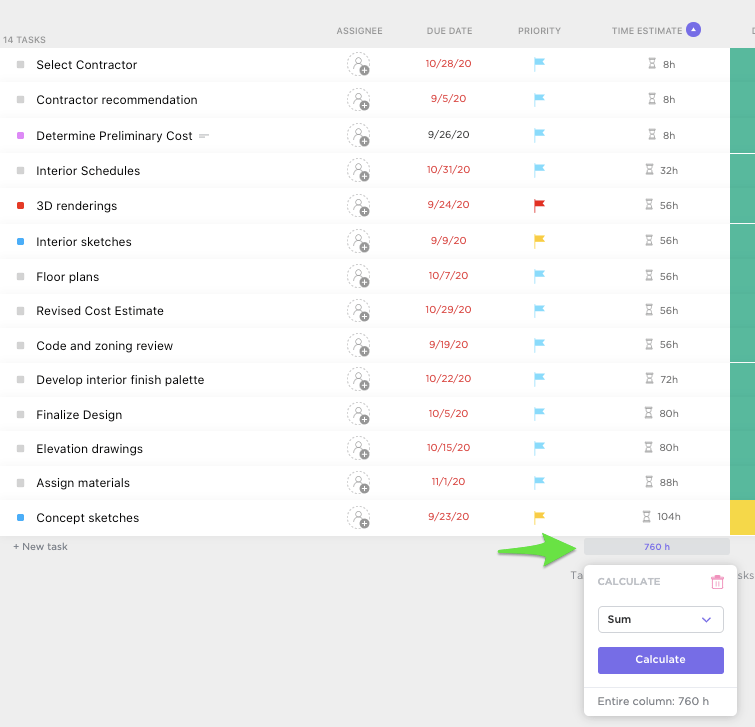

4. Cálculos

Despídete de la calculadora, porque ahora puedes hacer los cálculos directamente en ClickUp.

ClickUp te permite realizar potentes cálculos de columnas utilizando datos numéricos de tus tareas. Puedes hacerlo en la vista Lista y en la vista Tabla.

Además, puede utilizar campos de fórmula para calcular el coste de un nuevo pedido de productos o los beneficios obtenidos por las ventas.

¡Incluso puede calcular rápidamente KPI como el capital circulante y los costes de adquisición de clientes!

De esta manera, tendrás todas tus métricas alineadas, literalmente. 🤩

5. Tareas periódicas

Establezca tareas periódicas para los procesos que repite a diario, semanalmente o incluso trimestralmente.

Por ejemplo, puede establecer una tarea periódica para los plazos de presentación de impuestos trimestrales o incluso para las solicitudes de facturas.

¿Aún no te convence la idea?

No se preocupe, ¡incluso puede utilizar tareas periódicas para pagar sus facturas!

Recibirá una notificación cuando venzan los pagos y, después de pagar la factura, solo tendrá que marcarla como completada y se creará automáticamente una nueva tarea para el mes siguiente.

6. Estados personalizados

En la mayoría de los casos, las tareas que implican dinero no pueden marcarse simplemente como «terminadas» o «no terminadas».

El proceso financiero consta de muchas fases diferentes, como la facturación, la elaboración de presupuestos de costes e ingresos, la elaboración de informes financieros y mucho más.

Por eso ClickUp te permite crear tus propios estados personalizados, para que puedas ver tu progreso de la forma que desees.

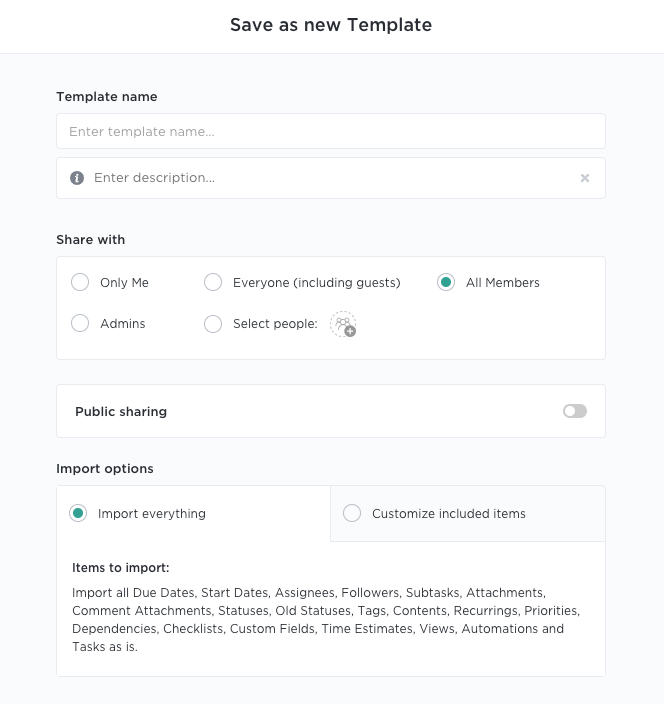

7. Plantillas

¿Le suenan situaciones como esta?

Sabemos que organizar facturas, recopilar información de clientes y realizar el seguimiento de las facturas puede llevar mucho tiempo.

Afortunadamente, las plantillas de ClickUp pueden ayudarte a gestionar tus ingresos, clientes, ventas y mucho más en cuestión de segundos.

Estas son algunas de las plantillas que obtendrá:

- Facturación: realice el seguimiento de todo tipo de facturas.

- Contabilidad: realice el seguimiento de sus cuentas por pagar y cuentas por cobrar.

- Auditorías corporativas: optimice la planificación de sus auditorías.

- Contabilidad: gestione sus procesos contables.

- Incorporación: incorpore nuevos clientes y colabore con ellos con facilidad.

Pero esto es solo el principio.

Más información sobre cómo ClickUp puede ayudarte con las finanzas la gestión de proyectos .

Preguntas frecuentes sobre los KPI financieros

Aquí tienes las respuestas a algunas preguntas candentes sobre los KPI financieros:

1. ¿Qué son los indicadores rezagados?

Los indicadores rezagados comunican eventos que ya han ocurrido. Algunos ejemplos comunes son el crecimiento de los beneficios y los ingresos.

Dado que los indicadores rezagados confirman tendencias que ya están en progreso, son increíblemente útiles cuando se busca vender o comprar activos.

2. ¿Qué son los indicadores adelantados?

Los indicadores adelantados son indicadores de rendimiento que predicen eventos y tendencias futuras en la economía. Por ejemplo, el número de productos que espera que compre cada cliente.

3. ¿Qué son los indicadores cuantitativos?

Se trata de indicadores que pueden medirse mediante un número, un porcentaje o un ratio.

Por ejemplo, la tasa de conversión o el margen de beneficio operativo de su empresa .

4. ¿Qué son los indicadores cualitativos?

Los indicadores cualitativos son factores no numéricos (opiniones o percepciones) que determinan el progreso realizado hacia un objetivo.

Los indicadores cualitativos suelen medir KPI no financieros, como la satisfacción de los empleados y los clientes.

Cierre de libros 📗

Los KPI financieros determinan si su empresa va por buen camino para generar ingresos y beneficios.

Pero elegir unos cuantos KPI financieros de nuestra biblioteca de KPI es solo el primer paso.

Después de todo, ¿se limita a decir que quiere ganar dinero y cruzar los dedos?

Para alcanzar sus objetivos con éxito, debe realizar el seguimiento y gestionar los KPI que establezca.

Y para hacerlo de manera eficiente, necesita ClickUp.

Desde paneles personalizados que le ayudan a realizar el seguimiento de sus finanzas hasta campos de fórmula que le permiten realizar cálculos en un instante, ClickUp tiene TODO lo que necesita para alcanzar sus KPI.

Consigue ClickUp gratis hoy mismo y alcanza todas tus metas financieras. 👊