Jeśli zarządzasz pożyczkami - czy to dla klientów, czy finansami osobistymi - wiesz, że komplikacje mogą pojawić się szybko. Pomiędzy żonglowaniem terminami, obliczaniem odsetek i śledzeniem sald, łatwo jest wymknąć się wszystkim spod kontroli.

Uderzające 77% Amerykanów martwi się o swoją sytuację finansową, a 45% aktywnie próbuje zmniejszyć swoje zadłużenie.

Niezależnie od tego, czy jesteś pożyczkobiorcą pilnującym spłat, czy pożyczkodawcą obsługującym wiele kont, bycie zorganizowanym pomaga.

W tym miejscu pojawia się harmonogram amortyzacji jako finansowy GPS do nawigacji po pożyczkach. Dostarcza on jasną mapę drogową dla każdej płatności, szczegółowo opisując wszystko, od obliczeń odsetkowych po redukcję kapitału.

A co najlepsze? Dzięki harmonogramowi amortyzacji pożyczki w programie Microsoft Excel możesz organizować dane pożyczki, dostosowywać plany płatności i śledzić swoje finanse - wszystko w jednym miejscu.

Chcesz dowiedzieć się jak to zrobić? Przyjrzyjmy się tworzeniu efektywnego harmonogramu amortyzacji w programie Excel i odkryjmy innowacyjne narzędzia usprawniające zarządzanie finansami!

Czym jest harmonogram amortyzacji?

Harmonogram amortyzacji to szczegółowa tabela, która przedstawia okresowe płatności w okresie kredytowania. Rozkłada każdą płatność na istotne elementy - kwotę do zapłaty, oprocentowanie, okres kredytowania, saldo kapitału, i łączną kwotę zapłaconych odsetek.

Oferuje przejrzysty widok Twojej podróży, ilustrując, jak zmniejsza się Twoje zadłużenie, dopóki go nie spłacisz. Ten wgląd pomaga w planowaniu finansów, identyfikowaniu możliwości dodatkowych płatności i oszczędzaniu na odsetkach w czasie.

Oto, co zazwyczaj można znaleźć w harmonogramie amortyzacji pożyczki:

- Kwota pożyczki: Całkowita kwota pożyczki

- Roczne oprocentowanie: Koszt pożyczki wyrażony w procentach

- Podział kapitału i odsetek: Podział każdej płatności na odsetki i zmniejszenie salda zadłużenia

- Struktura płatności: Częstotliwość rat (miesięczne, kwartalne itp.)

Biorąc pod uwagę różne częstotliwości płatności, zrozumienie sposobu obliczania pożyczek jest niezbędne. Zapoznanie się z różnymi metodami amortyzacji umożliwia podejmowanie świadomych decyzji finansowych.

Czytaj więcej: Jak zorganizować finanse: Przewodnik krok po kroku

Opanowanie amortyzacji pożyczki: Znajdź najlepszą metodę spłaty

Wybrana metoda amortyzacji znacząco wpływa na szybkość zamknięcia pożyczki i wysokość odsetek. Niezależnie od tego, czy wolisz stałe EMI, czy chcesz przyspieszyć spłatę wraz ze wzrostem dochodów, właściwy plan robi różnicę.

Przyjrzyjmy się najpopularniejszym metodom amortyzacji i ich wpływowi:

1. Amortyzacja liniowa (amortyzacja liniowa)

Ta metoda jest tak prosta, jak się wydaje. Każda płatność jest rozłożona równomiernie na cały okres kredytowania, co oznacza, że odsetki i kapitał są spłacane w czasie. Struktura ta jest łatwa do zaplanowania, ponieważ kwota płatności pozostaje stała od pierwszego do ostatniego dnia spłaty.

Najlepszy przypadek użycia: Idealny dla pożyczek osobistych lub pożyczek o stałej stopie procentowej, gdzie wiarygodne płatności pomagają w budżetowaniu i zarządzaniu przepływem gotówki.

2. Amortyzacja malejącego salda

W tej metodzie wczesne płatności są bardziej obarczone odsetkami, a tylko niewielka ich część przeznaczana jest na spłatę kapitału. W miarę kontynuowania spłaty, pozostała do spłaty kwota maleje.

Ponieważ odsetki są naliczane od pozostałego salda, część odsetkowa zmniejsza się z czasem, umożliwiając przeznaczenie większej części płatności na zmniejszenie całkowitego zadłużenia.

Najlepszy przypadek użycia: Idealna metoda dla kredytów studenckich lub pożyczek dla firm, umożliwiająca zarządzanie wypłatami przy jednoczesnej spłacie większej części kapitału wraz ze wzrostem dochodów.

3. Amortyzacja annuitetowa

W przypadku amortyzacji annuitetowej dokonujesz równych okresowych płatności, ale podział między odsetkami a kapitałem zmienia się w miarę upływu czasu. Początkowo większa część płatności pokrywa odsetki, ale znaczna część idzie na pozostałe saldo w miarę zapadalności pożyczki.

Istnieją dwa rodzaje amortyzacji:

- Renta zwykła: Przelewy dokonywane na koniec każdego okresu płatności

- Renta należna: Przelewy dokonywane na początku każdego okresu płatności

Najlepszy przypadek użycia: Ta metoda jest odpowiednia dla kredytów hipotecznych i ratalnych, gdzie konsekwentne płatności stanowią wsparcie dla długoterminowego planu finansowego.

4. Amortyzacja balonowa

W tej metodzie dokonujesz mniejszych wpłat na poczet odsetek i kapitału przez cały okres kredytowania. Jednak na koniec wymagana jest duża płatność w celu pokrycia pozostałego salda. To podejście zmniejsza miesięczne obciążenie, ale wymaga starannego planu ostatecznej spłaty.

Najlepszy przypadek użycia: Jest to świetne rozwiązanie w przypadku inwestycji w nieruchomości lub pożyczek krótkoterminowych, w przypadku których spodziewasz się znacznej kwoty ryczałtowej w przyszłości, aby poradzić sobie z ostateczną spłatą.

5. Amortyzacja punktowa

W przypadku amortyzacji kulowej płacisz tylko regularne odsetki w okresie kredytowania, a całość kapitału jest płatna ryczałtowo na koniec. Metoda ta jest bardziej powszechna w przypadku finansowania korporacyjnego i obligacji, gdzie pożyczkobiorcy oczekują znacznego napływu gotówki na pokrycie ostatniej płatności.

Najlepszy przypadek użycia: Idealny dla firm lub projektów oczekujących dużej wypłaty na koniec okresu kredytowania, dając im elastyczność w zarządzaniu przepływami pieniężnymi w okresie kredytowania.

Arkusz Excela z harmonogramem amortyzacji może być przełomowym narzędziem dla płatności kredytowych. Upraszcza strukturę płatności i pozwala skupić się na celach finansowych. Sprawdźmy niesamowite zalety takiego harmonogramu!

Korzyści z tworzenia harmonogramu amortyzacji

Inwestycja w wiedzę przynosi najlepsze odsetki.

Benjamin Franklin, naukowiec i wynalazca

Zrozumienie swoich finansów wykracza poza liczby i pozwala podejmować świadome decyzje. Jednym ze skutecznych sposobów do zrobienia tego jest stworzenie harmonogramu amortyzacji - strategicznego narzędzia do przejęcia kontroli nad swoją finansową przyszłością.

Oto jak zmienia on podejście do zarządzania długiem:

- Zyskaj przejrzystość: Zobacz, jak każda płatność w okresie dzieli się na kapitał i odsetki, pokazując, jak zmniejsza się twoje zadłużenie w miarę upływu czasu. Ta przejrzystość pomaga śledzić postępy i zarządzać zobowiązaniami

- Lepszy plan: Przewiduj przyszłe płatności i efektywnie alokuj środki. Znajomość kwot i terminów płatności pozwala uniknąć niespodzianek i kontrolować przepływ gotówki

- **Zidentyfikuj szanse na dodatkowe płatności, co pozwoli ci szybciej zmniejszyć zadłużenie. Takie proaktywne podejście może prowadzić do znacznych oszczędności na odsetkach

- Śledzenie celów: Wykorzystaj harmonogram jako przewodnik po finansowych kamieniach milowych. Świętuj osiągnięcia po drodze, aby utrzymać motywację i commit

- Zmniejszenie stresu: Dokładna wiedza na temat wysokości zadłużenia i terminów płatności wzbudza zaufanie i zmniejsza niepokój związany z zarządzaniem pożyczkami

- Zwiększenie zdolności kredytowej: Konsekwentne i terminowe spłacanie pożyczek zgodnie z harmonogramem pozytywnie wpłynie na zdolność kredytową. Z czasem wyższa ocena otwiera drzwi do lepszych warunków kredytowania i niższego oprocentowania przyszłych pożyczek

Co jest jeszcze lepsze? Stworzenie tabeli amortyzacji pożyczki w Excelu pozwala na dostosowanie rat i częstotliwości do własnych potrzeb.

Mając na uwadze te zalety harmonogramów amortyzacji w Excelu, zobaczmy, jak je tworzyć!

Czytaj więcej: Jak wyświetlić plan obciążenia w Excelu: Kroki i szablony

Jak Stworzyć Harmonogram Amortyzacji Pożyczki w Excelu

Tworzenie harmonogramu amortyzacji w programie Excel pomaga śledzić płatności i zrozumieć strukturę pożyczki. Postępuj zgodnie z tym przewodnikiem krok po kroku, aby ustawić go efektywnie.

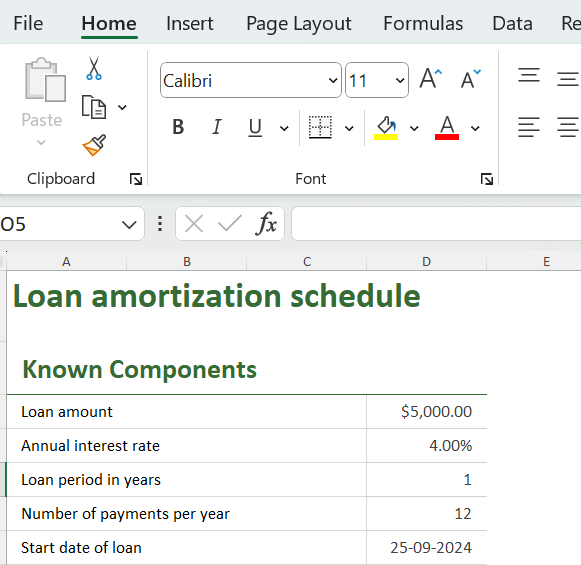

Krok 1: Ustawienie tabeli amortyzacji

Otwórz nowy arkusz programu Excel i utwórz komórki wejściowe dla znanych składników pożyczki. Dokładne wpisy są niezbędne do prawidłowych obliczeń. Uwzględnij:

- Roczną stopę oprocentowania (AIR)

- Okres kredytowania w latach (LPY)

- liczbę płatności w roku (NPY)

- Kwota pożyczki (LA)

Załóżmy na przykład, że całkowita kwota pożyczki wynosi $5000, oprocentowanie 4%, a okres spłaty wynosi jeden rok. Po prostu dodaj te wartości do wyznaczonych komórek, aby położyć podwaliny pod budowę tabeli amortyzacji.

Ustawienie harmonogramu amortyzacji w programie Excel

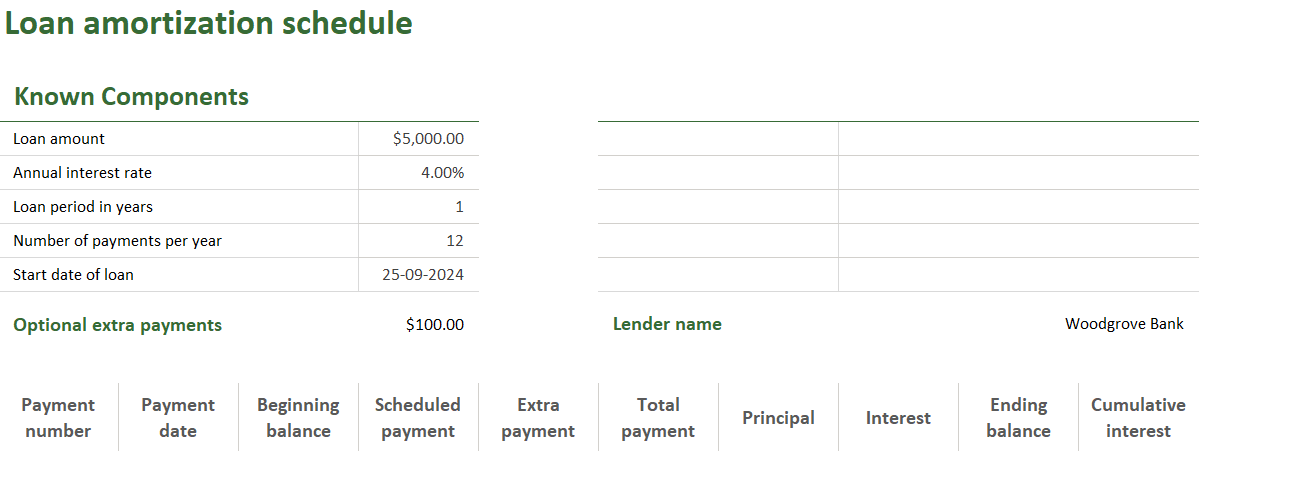

Teraz możesz utworzyć tabelę do śledzenia płatności. W arkuszu kalkulacyjnym ustaw kolumny, aby uporządkować i obliczyć szczegóły każdej płatności.

Tworzenie kalkulatora amortyzacji pożyczki w programie Excel

Oto struktura:

- Kolumna A: Numer płatności (śledzenie każdej płatności)

- Kolumna B: Payment date (Termin każdej płatności)

- Kolumna C: Saldo początkowe (Saldo pożyczki na początku okresu)

- Kolumna D: Zaplanowana płatność (Regularna kwota płatności)

- Kolumna E: Extra payment (Dodatkowe płatności)

- Kolumna F: Łączna płatność (Zaplanowane + dodatkowe płatności)

- Kolumna G: Spłata kapitału (Kwota zastosowana w celu zmniejszenia pożyczki)

- Kolumna H: Spłata odsetek (Kwota przeznaczona na odsetki)

- Kolumna I: Saldo końcowe (Saldo pożyczki po każdej płatności)

- Kolumna J: Odsetki skumulowane (Łączna kwota odsetek zapłaconych w czasie)

Krok 2: Oblicz miesięczne płatności (funkcja PMT)

W pierwszym wierszu kolumny "Zaplanowana płatność" (D) użyj formuły PMT, aby obliczyć miesięczne płatności:

= PMT (AIR / NPY, LPY * NPY, -LA)

- PMT: Ta funkcja Excela oblicza miesięczną płatność, której musisz dokonać

- AIR (roczna stopa oprocentowania): Roczna stopa oprocentowania pożyczki

- NPY (liczba płatności rocznie): liczba płatności dokonywanych każdego roku (np. 12 dla płatności miesięcznych)

- LPY (okres pożyczki w latach): Całkowity czas trwania pożyczki wyrażony w latach

- LA (kwota pożyczki): Kwota główna pożyczki. Znak ujemny oznacza, że jest to wypływ gotówki

Krok 3: Oblicz odsetki

Nadszedł czas, aby określić, jaka część każdej płatności zostanie przeznaczona na odsetki. Do tych obliczeń użyj funkcji IPMT:

=IPMT (AIR / NPY, A11, LPY * NPY, -LA)

W tej formule:

- IPMT: Ta funkcja programu Excel oblicza odsetki od płatności

- AIR: Jeśli pożyczka ma oprocentowanie 4%, użyj 0,04

- NPY: Jeśli dokonujesz miesięcznych płatności, będzie to 12

- A11: Reprezentuje kolumnę numeru płatności

- LPY: Dla pożyczki na 1 rok będzie to 1

- LA:: Jeśli pożyczasz 5000 USD, użyjesz -5000 w formule

Krok 4: Znajdź kwotę główną

Teraz określ, jaka część płatności zostanie przeznaczona na zmniejszenie salda pożyczki. W tym celu użyj funkcji PPMT:

=PPMT(AIR / NPY, A11, LPY * NPY, -LA)

W tej formule PPMT oblicza część płatności, która zmniejsza kwotę pożyczki. Pozostałe argumenty są zgodne z tymi używanymi w funkcji IPMT.

Na przykład, dla pierwszej płatności formuła wyglądałaby następująco:

=PPMT(0.04 / 12, 1, 1 * 12, -5000)

Wprowadź tę formułę w komórce G11 (kolumna Spłata kapitału) i przeciągnij ją w dół, aby obliczyć wszystkie okresy płatności.

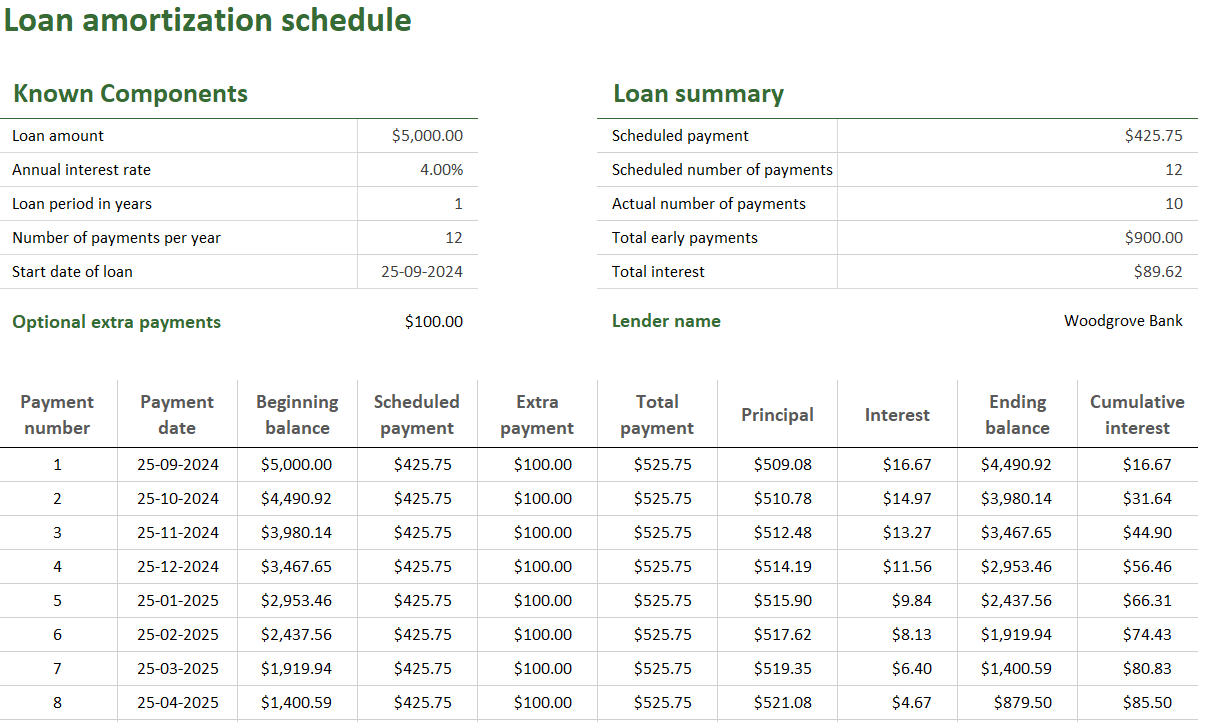

Krok 5: Sprawdź i dostosuj

Gdy harmonogram zostanie zakończony, poświęć chwilę na jego przejrzenie. Sprawdź, czy wszystkie formuły działają poprawnie i upewnij się, że pozostałe saldo osiągnie zero na koniec okresu. Jeśli tak nie jest, może być konieczne dostosowanie wartości wejściowych.

Oto jak powinna wyglądać ostateczna tabela amortyzacji:

Przegląd i dostosowanie harmonogramu amortyzacji w programie Excel

Kto może korzystać z harmonogramu amortyzacji?

Teraz, gdy nauczyłeś się już, jak utworzyć harmonogram amortyzacji pożyczki w programie Excel, możesz zastanawiać się, kto najbardziej skorzysta z tego narzędzia. Wspaniałą wiadomością jest to, że wiele osób może korzystać z harmonogramu amortyzacji:

- Właściciele firm: Harmonogramy amortyzacji są nieocenione dla właścicieli firm zarządzających pożyczkami na ekspansję lub inwestycje kapitałowe. Dostarczają one jasnego projektu przepływów pieniężnych i spełniają zobowiązania płatnicze, umożliwiając rozwój bez narażania stabilności finansowej

- Właściciele domów: Harmonogram amortyzacji pomaga właścicielom domów z łatwością zarządzać płatnościami kredytu hipotecznego. Przedstawia on, w jaki sposób każda rata zmniejsza saldo kredytu, jednocześnie śledząc odsetki płacone w czasie. Ta przejrzystość umożliwia lepsze budżetowanie i utrzymuje właścicieli domów na dobrej drodze do realizacji ich celów finansowych

- Inwestorzy: Inwestorzy finansujący projekty nieruchomościowe lub inne przedsięwzięcia korzystają z harmonogramów amortyzacji, oceniając potencjalne zyski i ogólne koszty kredytu. Ten wgląd pomaga im podejmować świadome decyzje i optymalizować ich rentowność

- Studenci: Studenci z kredytami edukacyjnymi mogą korzystać z tych harmonogramów, aby zrozumieć swoje zobowiązania do spłaty po ukończeniu studiów. Wiedza o tym, ile należy spłacić każdego miesiąca, pozwala im mądrze planować swoje pieniądze i zapobiegać nieoczekiwanym obciążeniom finansowym

- Pożyczkodawcy i doradcy finansowi: Pożyczkodawcy i doradcy finansowi mogą poprawić relacje z klientami poprzez zapewnienie widoczności harmonogramów spłat pożyczek. Takie podejście sprzyja lepszym dyskusjom na temat opcji kredytowych i strategii wpłacania zaliczek

- Entuzjaści finansów osobistych: Każdy pasjonat zarządzania swoimi finansami znajdzie harmonogram amortyzacji niezwykle przydatny. Utrzymuje on osoby zorganizowane, pomaga im zrozumieć ich sytuację zadłużenia i umożliwia im podejmowanie mądrych decyzji dotyczących dodatkowych płatności lub opcji refinansowania

Porada dla profesjonalistów: Pozostań liderem w konkurencyjnym świecie finansów, korzystając z narzędzia CRM, aby usprawnić proces zarządzania. Śledzenie interakcji z niestandardowymi klientami i podniesienie poziomu świadczonych usług. Sprawdź ten przewodnik- 10 najlepszych CRM dla bankowości w 2024 roku dla najlepszych strategii!

Alternatywne narzędzia usprawniające planowanie amortyzacji

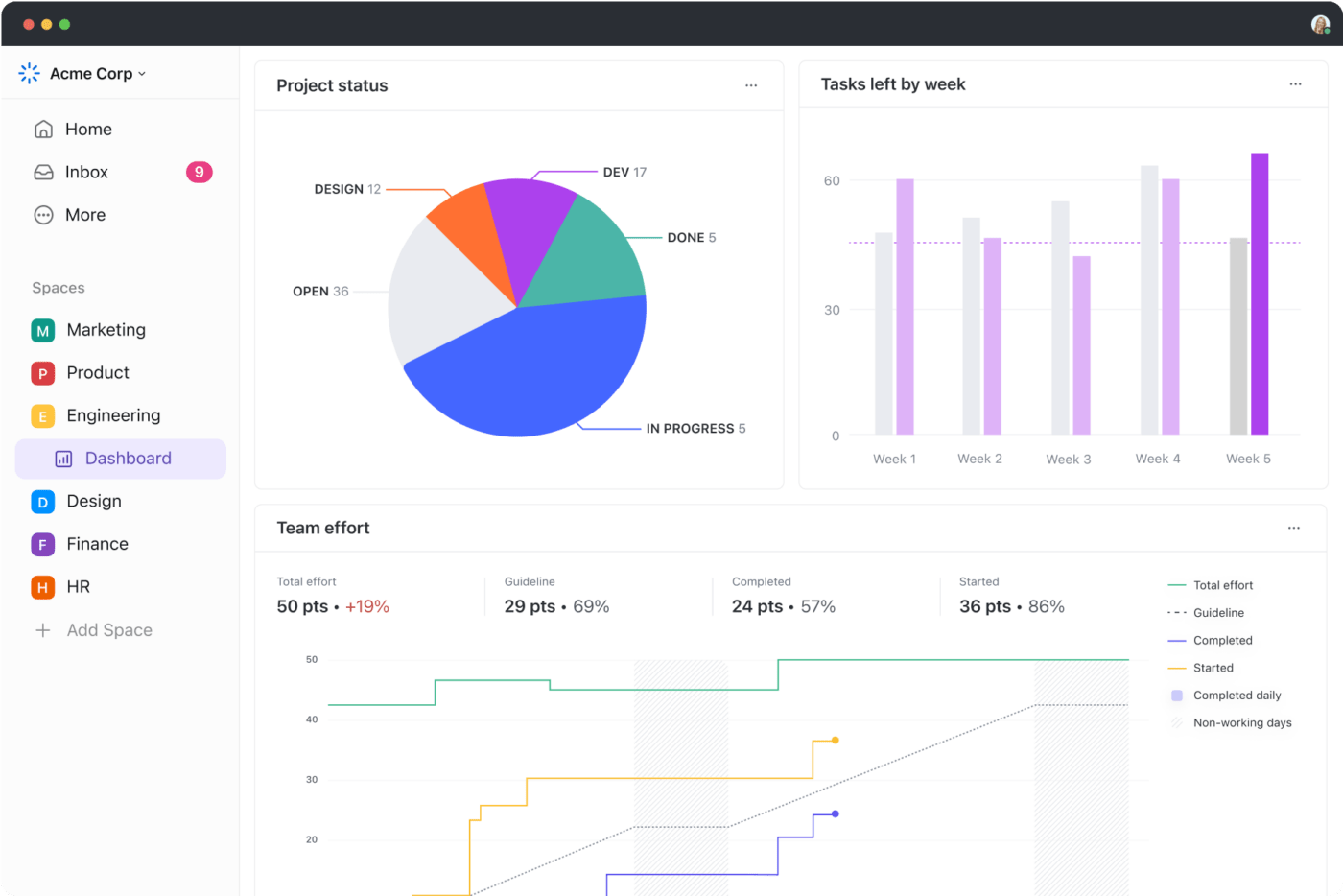

odblokuj ponad 15 konfigurowalnych widoków w ClickUp, aby przyspieszyć swój cykl pracy i uczynić go wyjątkowym

Podczas gdy Excel dostarcza solidnych podstaw do tworzenia harmonogramów amortyzacji, po co zadowalać się podstawowymi funkcjami? Ulepsz swoje zarządzanie finansami dzięki narzędziom oferującym głębszy wgląd i większą wydajność.

Poznaj ClickUp, dynamiczną platformę wydajności i zarządzania projektami, która zmienia sposób działania wysokowydajnych teamów na całym świecie. Ale co sprawia, że jest to jedna z najlepszych alternatyw dla Excela ?

ClickUp to coś więcej niż arkusz kalkulacyjny - to zakończony system zarządzania finansami. Pozwala na automatyzację przypomnień, wizualizację postępów za pomocą pulpitów w czasie rzeczywistym i korzystanie z zaawansowanych formuł do precyzyjnych obliczeń.

To potężne połączenie zmienia sposób zarządzania harmonogramami amortyzacji, dzięki czemu zarządzanie pożyczkami jest szybsze i bardziej wydajne. Oto jak to zrobić:

1. Automatyzacja przypomnień i powiadomień o płatnościach

odkryj moc automatyzacji powtarzających się zadań w ClickUp - ustaw i zapomnij, aby uzyskać płynną wydajność

Masz dość ciągłego stresu związanego z niedotrzymywaniem terminów płatności? Ręczne przypomnienia w Excelu mogą być kłopotliwe, często prowadząc do niepotrzebnych komplikacji. Ale Automatyzacja ClickUp sprawia, że proces ten nie wymaga wysiłku, zdejmując ciężar z Twoich barków.

ClickUp umożliwia automatyzację przypomnień o płatnościach i planowanie powiadomień przed każdym terminem płatności. Twórz niestandardowe cykle pracy, które wysyłają powiadomienia przed każdą płatnością, zapewniając, że zarządzanie pożyczkami działa na autopilocie.

Na przykład, jeśli miesięczna rata kredytu hipotecznego w wysokości 1500 USD przypada na 1. dzień, automatyzacja powiadomień przypomni o tym trzy dni wcześniej. To proaktywne ustawienie zapewnia porządek bez konieczności ciągłego śledzenia

Porada dla profesjonalistów: Używaj Pola formuły ClickUp'a w automatyzacji, aby ustawić inteligentne wyzwalacze w oparciu o określone warunki. Dostosuj przypomnienia o płatnościach do zmieniających się kwot pożyczek lub wahań oprocentowania, aby zwiększyć elastyczność i wydajność.

2. Widok tabeli z zaawansowanymi formułami

Przeciągnij, upuść i zdominuj - zoptymalizuj zarządzanie pożyczkami bez wysiłku dzięki widokowi tabeli ClickUp

Chcesz obliczyć łączne odsetki lub zobaczyć, jak zmiana płatności wpływa na pozostałe saldo? Widok tabeli w ClickUp pozwala zarządzać harmonogramem amortyzacji pożyczki jak w arkuszu kalkulacyjnym, ale z rozszerzonymi możliwościami.

Śledzenie wszystkich pożyczek, płatności i terminów w ustrukturyzowanym formacie siatki sprawia, że zarządzanie danymi jest intuicyjne i efektywne. Co jest jeszcze lepsze? Zaawansowane formuły ClickUp umożliwiają wykonywanie złożonych obliczeń amortyzacji bezpośrednio w zadaniach

wykorzystaj zaawansowane formuły w niestandardowych polach ClickUp, aby zautomatyzować obliczenia amortyzacji i uzyskać potężny wgląd w sytuację

Funkcja ta zwiększa zarówno dokładność, jak i wydajność śledzenia finansów. Oto jak najlepiej ją wykorzystać:

- Dodaj niestandardowe pola: Dostosuj swoją tabelę amortyzacji kredytu, aby zawierała konkretne szczegóły kredytu, które są dla Ciebie najważniejsze

- Sortowanie i filtrowanie danych: Znajdź istotne informacje bez przewijania niekończących się wierszy. Przeciągnij i upuść kolumny, aby zreorganizować dane dla lepszej przejrzystości

- Kopiuj i wklejaj: Przesyłaj dane między ClickUp i innymi platformami, takimi jak Excel lub Arkusze Google, aby zapewnić bezproblemową integrację

Czytaj więcej: 10 darmowych szablonów księgowych w Excelu i ClickUp

3. Wizualizacja danych kredytu amortyzowanego za pomocą dynamicznych pulpitów

wizualizuj swoje dane finansowe na pierwszy rzut oka, usprawnij swój przepływ pracy i zyskaj cenny wgląd dzięki ClickUp Dashboards

Podczas gdy Excel organizuje dane w wierszach i kolumnach, ClickUp oferuje bogatsze doświadczenie dzięki interaktywnym pulpitom, które sprawiają, że złożone informacje są łatwo przyswajalne. Oto jak Pulpity ClickUp pomaga:

- Monitorować krytyczne wskaźniki: Uzyskaj dostęp do sald pożyczek, harmonogramów płatności i oprocentowania w jednej wygodnej lokalizacji

- Niestandardowy widok: Wybieraj spośród różnych widżetów i wykresów, aby wyświetlać dane w sposób, który Ci odpowiada

- Śledzenie postępów: Błyskawicznie sprawdzaj, jak Twoje płatności wpływają na całą pożyczkę i kiedy możesz ją spłacić

- Identyfikacja trendów: Dostrzegaj wzorce w swoich płatnościach, pomagając w razie potrzeby dostosować swoją strategię finansową

Porada dla profesjonalistów: Czy prowadzisz firmę, która chce poprawić nadzór finansowy? Skorzystaj z szablony zrównoważonej karty wyników do śledzenia kluczowych wskaźników, takich jak ROI, zysk i przychody. Te strategiczne ramy koncentrują się na celach finansowych i podkreślają obszary do poprawy.

4. Śledzenie postępów w udzielaniu pożyczek

Skuteczne zarządzanie pożyczkami wykracza poza wizualizację danych; wymaga aktywnego śledzenia swojej podróży finansowej. ClickUp dostarcza solidne narzędzia, dzięki którym możesz być na bieżąco i podejmować decyzje oparte na danych na każdym kroku.

- UżyjKamienie milowe ClickUp aby określić kluczowe cele płatności. Ustalenie konkretnych celów pozwala na świętowanie osiągnięć po drodze, utrzymując motywację na wysokim poziomie przez cały okres kredytowania

- Funkcje raportowania ClickUp umożliwiają analizę historii płatności i identyfikację trendów. Ten wgląd umożliwia podejmowanie proaktywnych decyzji dotyczących przyszłego finansowania i pomaga zoptymalizować strategię płatności

- Śledzenie czasu spędzonego na zadaniach związanych z zarządzaniem kredytem dzięki ClickUpoprogramowanie do rozliczania czasumożliwości. Jest to szczególnie korzystne dla profesjonalistów finansowych zarządzających wieloma klientami, zapewniając dokładne rozliczanie każdego aspektu administrowania pożyczkami

Czytaj więcej: 10 Free Project Time-Tracking Templates dla zarządzania czasem

5. Zorganizuj swoje kredyty za pomocą gotowego szablonu

/$cta/ https://clickup.com/blog/wp-content/uploads/2024/10/loan-agreement.png umowa pożyczki https://app.clickup.com/signup?szablon=kkmvq-6170944&department=other&\_gl=1\*1o8l9lw\*\_gcl\_aw\*R0NMLjE3MjcxNzcwMzkuQ2owS0NRandnTC0zQmhEbkFSSXNBTDZLWjYtR09oSEptejBQYmV4Y1BGRUxHYm9mbjh1SlNmc0xGV2g0MmR2NTJLZ0txY2NCVlp5RUJ1c2FBdTgxRUFMd193Y0I.\*\_gcl\_au\*MTk4NDIyODQ3Mi4xNzE5OTIwODc3 Pobierz ten szablon /%cta/

Zarządzanie umowami kredytowymi nie musi być uciążliwe. Szablon umowy pożyczki ClickUp upraszcza proces, umożliwiając niestandardowe dostosowanie dokumentu do własnych potrzeb.

Umowa pożyczki to umowa prawna, która określa warunki między pożyczkodawcą a pożyczkobiorcą, wyszczególniając pożyczoną kwotę, oprocentowanie i harmonogram spłat. Zapewnia, że obie strony rozumieją swoje zobowiązania, zapobiegając nieporozumieniom i potencjalnym sporom.

Oto dlaczego ten szablon przypadnie Ci do gustu:

- Dostosuj go do swoich konkretnych potrzeb, niezależnie od tego, czy chodzi o pożyczki osobiste, finansowanie biznesu czy umowy hipoteczne

- Przechowuj wszystkie istotne szczegóły w jednym miejscu, zmniejszając ryzyko nieporozumień i nieporozumień.

- Promocja wyraźnych rozmów z klientami lub partnerami, zapewniająca, że wszyscy rozumieją warunki umowy

Idealny przypadek użycia: Jest to idealne rozwiązanie dla specjalistów finansowych, pożyczkodawców i osób zarządzających pożyczkami osobistymi, którzy chcą usprawnić proces dokumentacji i poprawić komunikację.

Czytaj więcej: 10 Free Szablonów Bilansów w Excelu, Arkuszach i ClickUp

Obsługuj płatności pożyczek jak nigdy dotąd dzięki ClickUp

Excel od dawna jest najlepszym narzędziem do tworzenia harmonogramu amortyzacji pożyczek, oferując niezawodny sposób śledzenia płatności. Jednak wraz z ewolucją Twoich potrzeb może okazać się, że brakuje mu elastyczności i zaawansowanych funkcji.

Z pomocą przychodzi ClickUp, kompleksowa platforma do zarządzania pracą. Dzięki potężnemu widokowi tabeli do usprawnionego zarządzania danymi, zaawansowanym formułom do precyzyjnych obliczeń i dynamicznym pulpitom do wizualnego wglądu, ClickUp zmienia sposób podejścia do zarządzania pożyczkami.

Free to break free from the limits of basic spreadsheets? Rozpocznij pracę z ClickUp już dziś i doładuj swój plan finansowy!