Als je leningen beheert - voor clients of voor je eigen financiën - dan weet je dat er snel complicaties kunnen ontstaan. Tussen het jongleren met deadlines, het berekenen van rente en het bijhouden van saldi, kan alles gemakkelijk uit de hand lopen.

Een opvallende 77% van de Amerikanen maken zich zorgen over hun financiële situatie, waarbij 45% actief probeert hun schulden te verminderen.

Of je nu een lener bent die de aflossingen bijhoudt of een geldschieter die meerdere accounts beheert, georganiseerd zijn helpt.

Dat is waar een aflossingsschema om de hoek komt kijken als je financiële GPS voor het navigeren door leningen. Het biedt een duidelijk stappenplan voor elke betaling, met details van renteberekeningen tot kortingen op de hoofdsom.

Het beste deel? Met een aflossingsschema in Microsoft Excel kun je leninggegevens ordenen, betalingsschema's aanpassen en je financiën bijhouden - alles op één plek.

Benieuwd hoe? Laten we eens kijken hoe je een efficiënt afschrijvingsschema in Excel kunt maken en innovatieve hulpmiddelen ontdekken om je financieel beheer te verbeteren!

Wat is een aflossingsschema?

Een afschrijvingsschema is een gedetailleerde tabel met de periodieke betalingen gedurende de looptijd van de lening. Het splitst elke betaling op in vitale onderdelen - te betalen bedrag, rentepercentage, looptijd van de lening, hoofdsom, en totaal betaalde rente.

Het biedt een transparante weergave van je reis en laat zien hoe je schuld afneemt totdat je deze hebt afbetaald. Dit inzicht helpt je bij het plannen van je financiën, het identificeren van mogelijkheden voor extra betalingen en het besparen op rente na verloop van tijd.

Dit is wat je meestal vindt in een aflossingsschema van een lening:

- Leningbedrag: Het totale bedrag dat je hebt geleend

- Jaarlijks rentepercentage: De kosten van het lenen, weergegeven als een percentage

- Overzicht hoofdsom en rente: De toewijzing van elke betaling aan rente en het verminderen van het uitstaande saldo

- Betalingsstructuur: De frequentie van de termijnen (maandelijks, driemaandelijks, etc.)

Gezien de verschillende betalingsfrequenties is het essentieel om te begrijpen hoe je leningen worden berekend. Als je bekend bent met de verschillende afschrijvingsmethoden, kun je weloverwogen financiële beslissingen nemen.

Lees meer: Hoe de financiën te organiseren: Een stap-voor-stap handleiding

Leningaflossing onder de knie krijgen: Vind de beste aflossingsmethode

De aflossingsmethode die je kiest, heeft een grote invloed op hoe snel je je lening afsluit en hoeveel rente je verschuldigd bent. Of je nu liever vaste aflossingen hebt of sneller wilt aflossen naarmate je inkomen groeit, het juiste abonnement maakt het verschil.

Laten we de meest voorkomende afschrijvingsmethoden en hun invloed eens op een rijtje zetten:

1. Lineaire afschrijving (lineaire afschrijving)

Deze methode is zo eenvoudig als het klinkt. Elke betaling wordt gelijkmatig verdeeld over de looptijd van de lening, wat betekent dat je de rente en hoofdsom in de loop van de tijd betaalt. Deze structuur is gemakkelijk te abonneren omdat je betalingsbedrag vanaf de eerste tot de laatste betaling constant blijft.

Best use case: Perfect voor persoonlijke leningen of leningen met een vaste rente, waarbij betrouwbare betalingen helpen bij budgettering en cashflowbeheer.

2. Aflossing met afnemend saldo

Bij deze methode zijn uw eerste betalingen meer rentezwaar, en gaat slechts een klein deel naar de hoofdsom. Naarmate u blijft aflossen, neemt het uitstaande bedrag af.

Omdat de rente wordt berekend over het resterende saldo, neemt het renteaandeel na verloop van tijd af, waardoor een groter deel van uw betaling naar het verlagen van de totale schuld gaat.

Best use case: Deze methode is perfect voor studenten- of bedrijfsleningen en zorgt voor beheersbare aflossingen, terwijl je meer van de hoofdsom afbetaalt naarmate je inkomen toeneemt.

3. Annuïtaire aflossing

Bij annuïtaire aflossing doe je gelijke periodieke betalingen, maar de verdeling tussen rente en hoofdsom verandert na verloop van tijd. In het begin dekt een groter deel van je betaling de rente, maar een aanzienlijk deel gaat naar het resterende saldo als de lening afloopt.

Er zijn twee soorten:

- Orinaire annuïteit: Overschrijving aan het einde van elke betalingsperiode

- Verschuldigde annuïteit: Overschrijvingen aan het begin van elke betalingsperiode

Best use case: Deze methode is zeer geschikt voor hypotheken en leningen op afbetaling, waarbij consistente betalingen de financiële planning op lange termijn ondersteunen.

4. Ballonafschrijving

Bij deze methode betaal je gedurende de hele looptijd van je lening kleinere bedragen aan rente en hoofdsom. Maar uiteindelijk moet je een grote som betalen om het resterende saldo te dekken. Deze aanpak vermindert je maandelijkse lasten, maar vereist wel een zorgvuldig abonnement voor de uiteindelijke aflossing.

Beste gebruiksmogelijkheid: Dit is geweldig voor vastgoedinvesteringen of kortlopende leningen waarbij je in de toekomst een aanzienlijk bedrag ineens verwacht voor de laatste betaling.

5. Kogelaflossing

Bij bullet-aflossing betaal je alleen rente tijdens de looptijd van de lening en moet je de hoofdsom aan het einde ineens betalen. Deze methode komt vaker voor bij bedrijfsfinanciering en obligaties, waar leners een aanzienlijke instroom van contant geld verwachten om de laatste betaling te dekken.

Best use case: Ideaal voor bedrijven of projecten die een grote uitbetaling verwachten aan het einde van de looptijd van de lening, waardoor ze flexibiliteit hebben om de cashstroom tijdens de periode van de lening te beheren.

Een aflossingsschema Excel sheet kan een game-changer zijn voor betalingen van leningen. Het vereenvoudigt je betalingsstructuur en houdt je gefocust op je financiële doelen. Laten we eens kijken naar de ongelofelijke voordelen van zo'n schema!

Voordelen van het maken van een aflossingsschema

Een investering in kennis betaalt de beste rente.

Benjamin Franklin, wetenschapper en uitvinder

Inzicht in je financiën gaat verder dan nummers om weloverwogen beslissingen te nemen. Een effectieve manier om dat te doen is het maken van een aflossingsschema: je strategische hulpmiddel om controle te krijgen over je financiële toekomst.

Dit is hoe het je aanpak van het beheren van schulden verandert:

- Krijg duidelijkheid:Zie hoe elke periodieke betaling wordt opgesplitst in hoofdsom en rente en laat zien hoe uw schuld in de loop van de tijd afneemt. Deze duidelijkheid helpt u uw voortgang bij te houden en uw verplichtingen te beheren

- Beter plannen: Anticipeer op toekomstige betalingen en wijs fondsen effectief toe. Als u uw betalingsbedragen en deadlines kent, kunt u verrassingen voorkomen en uw werkstroom stabiliseren

- Kansen zien: Identificeer kansen voor extra betalingen, zodat u uw schuld sneller kunt afbouwen. Deze proactieve aanpak kan leiden tot aanzienlijke besparingen op rente

- Doelen bijhouden: Gebruik het schema als leidraad voor uw financiële mijlpalen. Vier successen onderweg om uw motivatie en betrokkenheid te behouden

- Verminder stress: Als je precies weet hoeveel je verschuldigd bent en wanneer je moet betalen, geeft dat vertrouwen en verminder je de angst voor het beheren van je lening

- Boost je kredietscore: Betaal je lening consequent en op tijd volgens het schema om je kredietscore positief te beïnvloeden. Na verloop van tijd opent een hogere score deuren naar betere leenvoorwaarden en lagere rentepercentages voor toekomstige leningen

Wat is nog beter? Als je een aflossingstabel voor je lening in Excel maakt, kun je de termijnen en frequenties aanpassen aan jouw behoeften.

Met deze voordelen van Excel aflossingsschema's in gedachten, laten we eens kijken hoe je ze maakt!

Meer lezen: Hoe capaciteit in Excel weergeven: Stappen en sjablonen

Een aflossingsschema voor een lening maken in Excel

Een aflossingsschema maken in Excel helpt je om je betalingen bij te houden en inzicht te krijgen in de structuur van je lening. Volg deze stap-voor-stap handleiding om het efficiënt in te stellen.

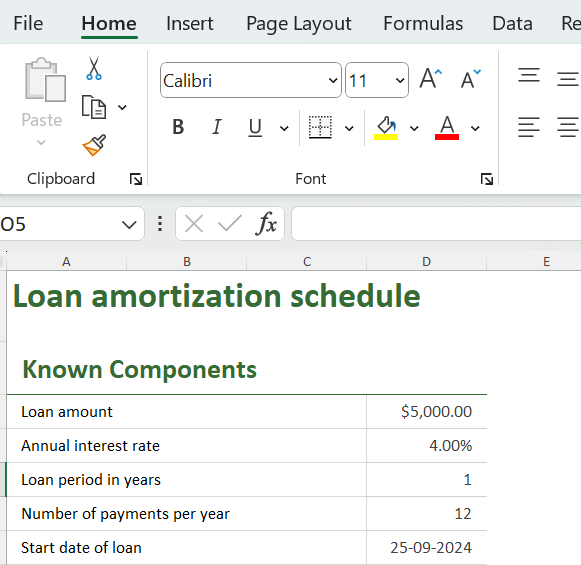

Stap 1: Uw amortisatietabel instellen

Open een nieuw Excel-blad en maak invoercellen aan voor de bekende componenten van uw lening. Nauwkeurige invoer is essentieel voor correcte berekeningen. Inclusief:

- Het jaarlijkse rentepercentage (AIR)

- Looptijd van de lening in jaren (LPY)

- Aantal betalingen per jaar (NPY)

- Leningbedrag (LA)

Stel bijvoorbeeld dat je een totaal leenbedrag hebt van $5.000, een rentepercentage van 4% en een betalingsperiode van een jaar. Voeg deze waarden gewoon toe aan de cellen om de basis te leggen voor het maken van je aflossingstabel.

Instelling van je afschrijvingsschema Excel

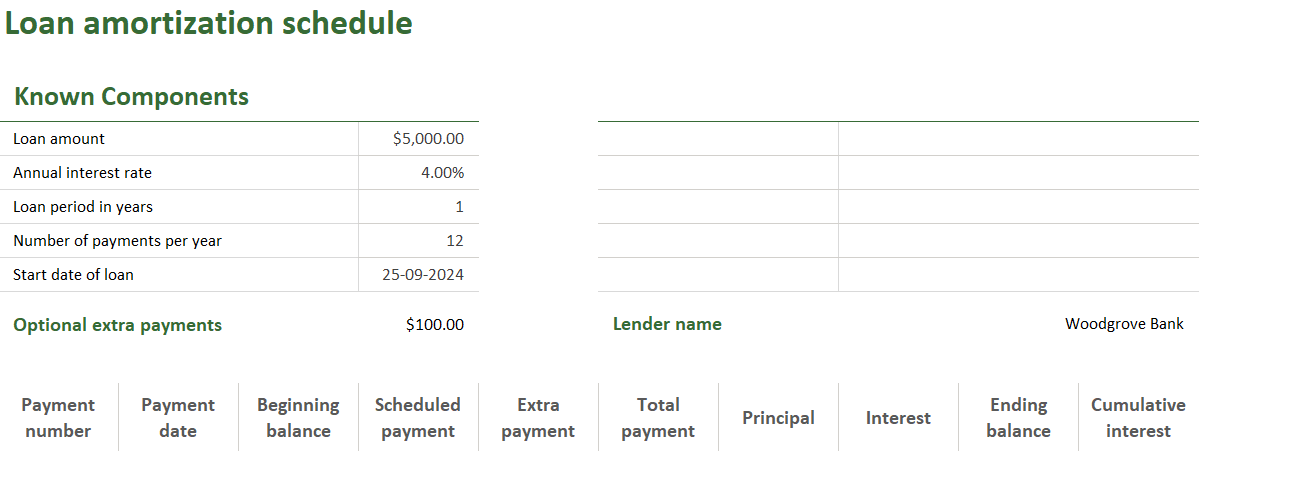

Nu ben je klaar om je tabel te maken om betalingen bij te houden. Stel in je spreadsheet kolommen in om de details van elke betaling te ordenen en te berekenen.

Maak een aflossingscalculator voor leningen in Excel

Dit is de structuur:

- Kolom A: Nummer betaling (Bijhouden van elke betaling)

- Kolom B: Betalingsdatum (Deadline van elke betaling)

- Kolom C: Beginsaldo (Leensaldo aan het begin van de periode)

- Kolom D: Geplande betaling (Periodiek betalingsbedrag)

- Kolom E: Extra betaling (Eventuele extra betalingen)

- Kolom F: Totale betaling (Geplande + extra betalingen)

- Kolom G: Hoofdsom (Bedrag dat wordt toegepast om de lening te verlagen)

- Kolom H: Rentebetaling (Bedrag toegepast op rente)

- Kolom I: Eindsaldo (Saldo van de lening na elke betaling)

- Kolom J: Cumulatieve rente (Totaal betaalde rente in de loop van de tijd)

Stap 2: Maandelijkse betalingen berekenen (PMT functie)

Gebruik in de eerste rij van de kolom "Geplande betaling" (D) de formule PMT om uw maandelijkse betalingen te berekenen:

= PMT (AIR / NPY, LPY * NPY, -LA)

- PMT: Deze Excel functie berekent de maandelijkse betaling die u moet doen

- AIR (jaarlijkse rente): Het jaarlijkse rentepercentage van de lening

- NPY (aantal betalingen per jaar): Het aantal betalingen dat u per jaar doet (bijvoorbeeld 12 voor maandelijkse betalingen)

- LPY (lening periode in jaren): De totale duur van de lening uitgedrukt in jaren

- LA (leenbedrag): De geleende hoofdsom. Het negatieve teken geeft aan dat dit een uitstroom van geld is

Stap 3: rente berekenen

Het is tijd om te bepalen hoeveel van elke betaling naar rente gaat. Gebruik de IPMT functie voor deze berekening:

=IPMT (AIR / NPY, A11, LPY * NPY, -LA)

In deze formule:

- IPMT: Deze Excel functie berekent het rente deel van uw betaling

- AIR: Als uw lening een rentepercentage van 4% heeft, gebruikt u 0,04

- NPY: Als u maandelijkse betalingen doet, wordt dit 12

- A11: Dit staat voor de kolom met het nummer van de betaling

- LPY: Voor een lening van 1 jaar zal dit 1 zijn

- LA: Als je $5000 leent, gebruik je -5000 in de formule

Stap 4: Vind de hoofdsom

Bepaal nu hoeveel er betaald moet worden om het saldo van de lening te verlagen. Gebruik hiervoor de functie PPMT:

=PPMT(AIR / NPY, A11, LPY * NPY, -LA)

In deze formule berekent PPMT het deel van je betaling dat het leensaldo vermindert. De andere argumenten komen overeen met die van de IPMT functie.

Bijvoorbeeld, voor de eerste betaling zou de formule er als volgt uitzien:

=PPMT(0.04 / 12, 1, 1 * 12, -5000)

Voer deze formule in cel G11 (de kolom voor de hoofdsom) in en sleep deze naar beneden om alle betalingsperioden te berekenen.

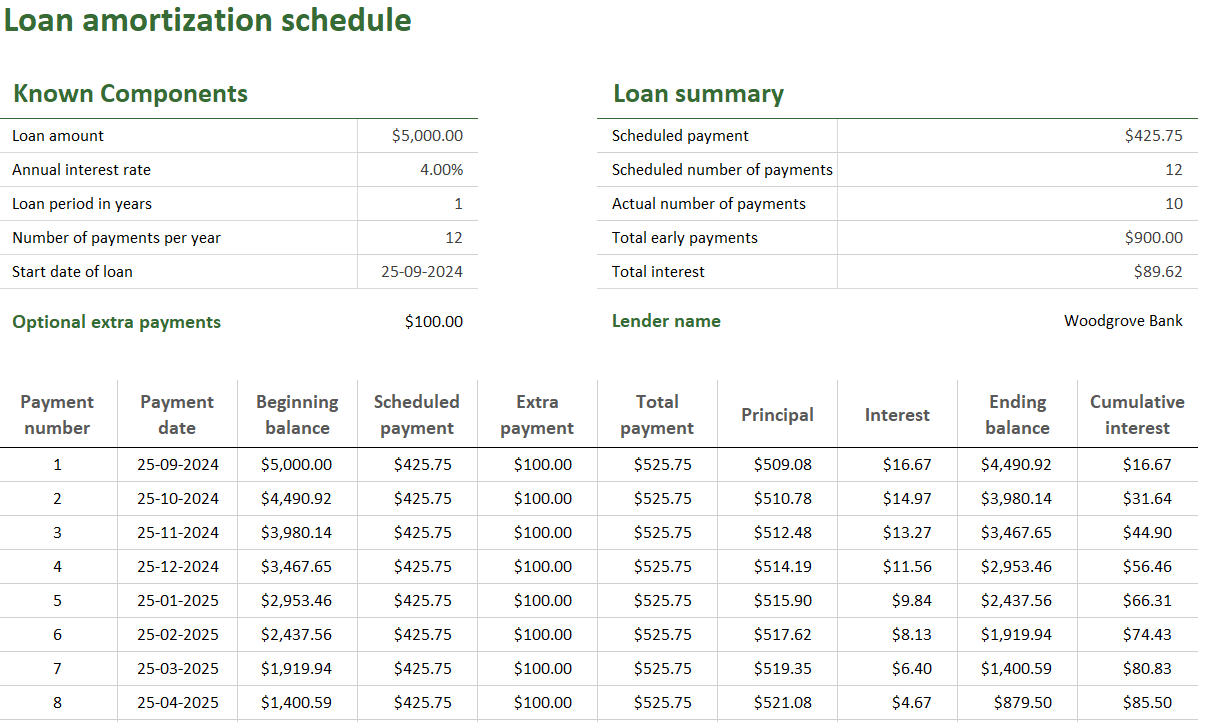

Stap 5: Controleren en aanpassen

Als je schema Voltooid is, neem dan even de tijd om het na te kijken. Controleer of alle formules correct werken en of het resterende saldo aan het einde van de looptijd nul is. Als dat niet het geval is, moet u misschien uw waarden aanpassen.

Zo zou je uiteindelijke aflossingstabel eruit moeten zien:

ontgrendel 15+ aanpasbare weergaven in ClickUp om uw werkstroom te superchargen en deze uniek van u te maken_

Excel biedt een solide basis voor het maken van afschrijvingsschema's, maar waarom zou u genoegen nemen met basisfuncties? Upgrade uw financieel beheer met tools die diepere inzichten en meer efficiëntie bieden.

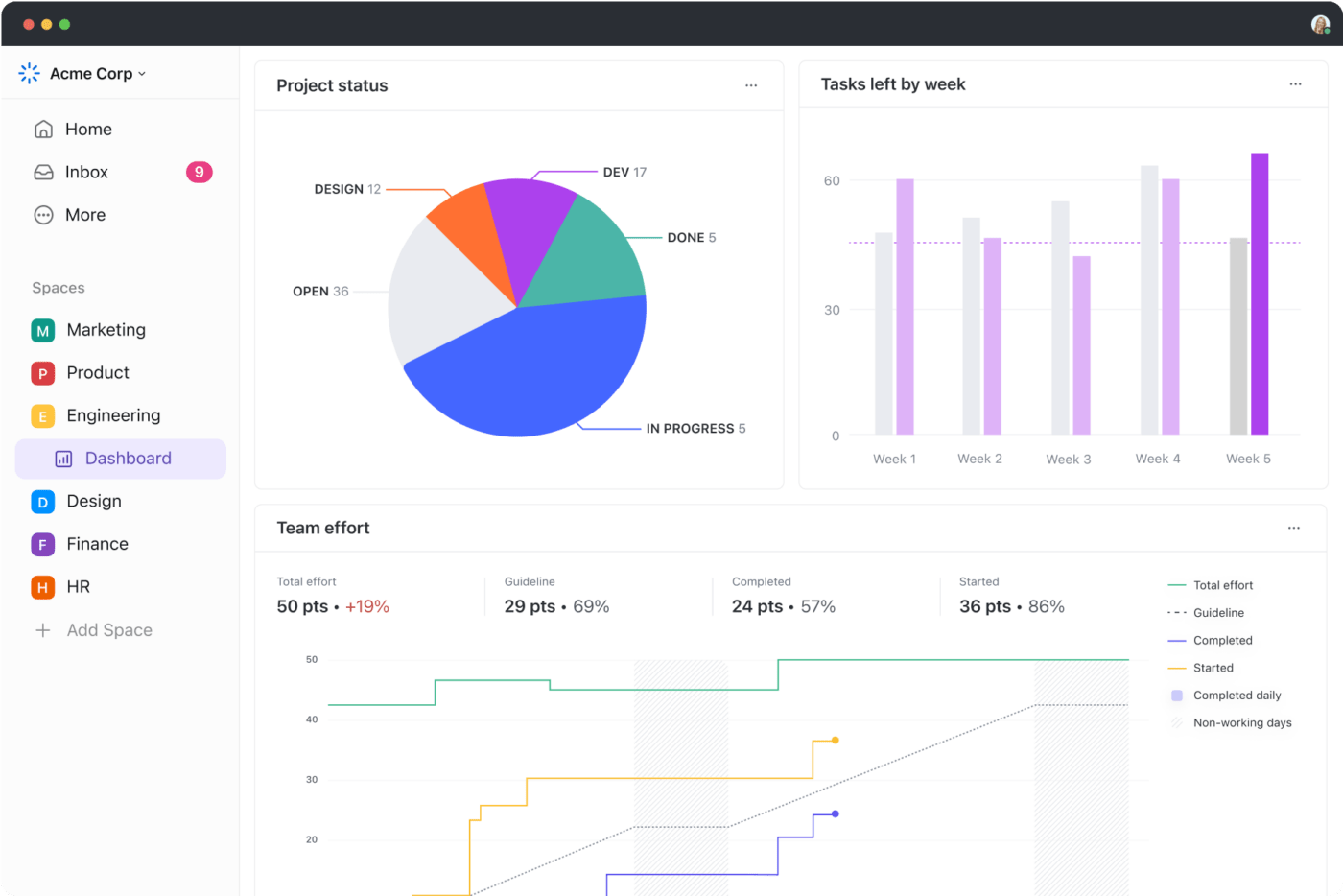

Maak kennis met ClickUp, een dynamisch platform voor productiviteit en projectmanagement dat de manier verandert waarop goed presterende teams wereldwijd werken. Maar wat maakt het een van de beste Excel-alternatieven ?

ClickUp is meer dan een spreadsheettool: het is een voltooid financieel beheersysteem. U kunt herinneringen automatiseren, de voortgang visualiseren met realtime dashboards en geavanceerde formules gebruiken voor nauwkeurige berekeningen.

Deze krachtige combinatie verandert de manier waarop je je aflossingsschema's beheert, waardoor je je leningen sneller en efficiënter kunt beheren. Zo werkt het:

1. Automatisering van betalingsherinneringen en notificaties

ontdek de kracht van terugkerende automatisering van taken in ClickUp-taak: instellen en vergeten voor naadloze efficiëntie_

Bent u de constante stress van gemiste betalingstermijnen beu? Handmatige herinneringen in Excel kunnen een gedoe zijn en leiden vaak tot onnodige complicaties. Maar ClickUp Automatiseringen maakt dit proces moeiteloos en neemt het gewicht van uw schouders.

Met ClickUp kunt u herinneringen voor betalingen en meldingen voor elke deadline automatiseren. Maak aangepaste werkstromen die waarschuwingen sturen voor elke betaling, zodat uw leningbeheer op de automatische piloot verloopt.

Bijvoorbeeld, als je maandelijkse hypotheekbetaling van $1.500 op de 1e moet worden voldaan, automatiseer dan een herinnering die je er drie dagen van tevoren aan herinnert. Deze proactieve installatie houdt je georganiseerd zonder dat je constant hoeft bij te houden.

💡 Pro Tip: Gebruik ClickUp's formule velden in uw automatisering om slimme triggers in te stellen op basis van specifieke voorwaarden. Pas uw herinneringen voor betalingen aan op basis van veranderende leningbedragen of fluctuerende rentepercentages voor meer flexibiliteit en efficiëntie.

2. Gebruik de tabel weergave met geavanceerde formules

slepen, neerzetten en domineren: optimaliseer uw leningbeheer moeiteloos met de tabelweergave van ClickUp_

Moet u de totale rente berekenen of zien hoe het aanpassen van uw betaling het resterende saldo beïnvloedt? Tabel weergave van ClickUp kunt u het aflossingsschema van uw lening beheren zoals een spreadsheet, maar met verbeterde mogelijkheden.

Houd al uw leningen, betalingen en deadlines bij in een gestructureerd raster format, waardoor gegevensbeheer intuïtief en effectief is. Wat is nog beter? ClickUp's geavanceerde formules kunt u complexe afschrijvingsberekeningen rechtstreeks binnen uw Taken uitvoeren.

maak gebruik van geavanceerde formules in ClickUp aangepaste velden om uw afschrijvingsberekeningen te automatiseren en krachtige inzichten te verkrijgen_

Deze functie verhoogt de nauwkeurigheid en efficiëntie van uw financieel bijhouden. Lees hier hoe u er optimaal gebruik van kunt maken:

- Aangepaste velden toevoegen: Pas uw aflossingstabel aan om specifieke leninggegevens op te nemen die voor u van belang zijn

- Gegevens sorteren en filteren: Vind relevante informatie zonder door eindeloze rijen te hoeven bladeren. Sleep kolommen en zet ze neer om je gegevens te reorganiseren voor meer duidelijkheid

- Kopiëren en plakken: Zet gegevens over tussen ClickUp en andere platforms zoals Excel of Google Spreadsheets voor naadloze integratie

Meer lezen: 10 Gratis sjablonen voor boekhouden in Excel en ClickUp

3. Visualiseer uw aflossingsvrije leninggegevens met dynamische dashboards

visualiseer uw financiële gegevens in één oogopslag, stroomlijn uw werkstroom en verkrijg waardevolle inzichten met ClickUp Dashboards_

Terwijl Excel gegevens organiseert in rijen en kolommen, biedt ClickUp een rijkere ervaring met interactieve dashboards die complexe informatie gemakkelijk verteerbaar maken. Dit is hoe ClickUp dashboards helpt u:

- Kritieke statistieken in de gaten te houden: Toegang tot uw leensaldi, betalingsschema's en rentepercentages op één handige locatie

- Weergave aanpassen: Selecteer uit verschillende widgets en grafieken om uw gegevens weer te geven op een manier die voor u werkt

- Volg uw voortgang: Zie direct welke invloed uw betalingen hebben op uw totale lening en wanneer u deze zou kunnen afbetalen

- Identificeer trends: Ontdek patronen in uw betalingen, zodat u uw financiële strategie indien nodig kunt aanpassen

💡 Pro Tip: Bent u een bedrijf dat het financiële overzicht wil verbeteren? Gebruik sjablonen voor balanced scorecard om cruciale statistieken zoals ROI, winst en omzet bij te houden. Deze strategische kaders richten zich op uw financiële doelen en benadrukken verbeterpunten.

4. Houd de voortgang van je lening bij

Effectief leningbeheer gaat verder dan het visualiseren van gegevens; het vereist het actief bijhouden van uw financiële reis. ClickUp biedt robuuste tools zodat je bij elke stap op de hoogte kunt blijven en datagestuurde beslissingen kunt nemen.

- GebruikClickUp mijlpalen om specifieke doelen voor betalingen te definiëren. Het vaststellen van specifieke doelen stelt u in staat om successen onderweg te vieren, zodat uw motivatie tijdens de gehele looptijd van de lening hoog blijft

- Met de functies van ClickUp voor rapportage kunt u uw betalingsgeschiedenis analyseren en trends herkennen. Dankzij dit inzicht kunt u proactieve beslissingen nemen over toekomstige financieringen en uw betalingsstrategie optimaliseren

- Houd de tijd bij die u besteedt aan taken op het gebied van leningbeheer met ClickUp-taaktijdfactureringssoftwaremogelijkheden. Het is vooral nuttig voor financiële professionals die meerdere clients beheren, omdat het ervoor zorgt dat je elk aspect van je leningadministratie nauwkeurig accounteert

Lees meer: 10 Gratis sjablonen voor tijdsregistratie voor projectmanagement

5. Organiseer je leningen met een kant-en-klaar sjabloon

/cta/ https://clickup.com/blog/wp-content/uploads/2024/10/loan-agreement.png leningsovereenkomst https://app.clickup.com/signup?sjabloon=kkmvq-6170944&departement=overig&\_gl=1*1o8l9lw*\_gcl_aw*R0NMLjE3MjcxNzcwMzkuQ2owS0NRandnTC0zQmhEbkFSSXNBTDZLWjYtR09oSEptejBQYmV4Y1BGRUxHYm9mbjh1SlNmc0xGV2g0MmR2NTJLZ0txY2NCVlp5RUJ1c2FBdTgxRUFMd193Y0I.\*\_gcl\_au\*MTk4NDIyODQ3Mi4xNzE5OTIwODc3 Dit sjabloon downloaden /$$$cta/

Het beheren van leningovereenkomsten hoeft geen karwei te zijn. ClickUp's sjabloon voor leningovereenkomsten vereenvoudigt het proces, zodat u het document kunt aanpassen aan uw behoeften.

Een leningsovereenkomst is een juridisch contract waarin de voorwaarden tussen de kredietverstrekker en de kredietnemer staan beschreven, zoals het geleende bedrag, het rentepercentage en het aflossingsschema. Het zorgt ervoor dat beide partijen hun verplichtingen begrijpen en voorkomt verwarring en mogelijke geschillen.

Dit sjabloon zal je zeker bevallen:

- Pas het aan voor jouw specifieke behoeften, of het nu gaat om persoonlijke leningen, zakelijke financiering of hypotheekovereenkomsten

- Bewaar alle essentiële details op één plek, zodat de kans op miscommunicatie en verwarring afneemt.

- Bevorder duidelijke gesprekken met clients of partners, zodat iedereen de voorwaarden begrijpt

Ideale gebruikssituatie: Dit is perfect voor financiële professionals, kredietverstrekkers en particulieren die persoonlijke leningen beheren en hun documentatieproces willen stroomlijnen en de communicatie willen verbeteren.

Lees meer: 10 Gratis sjablonen voor balansen in Excel, Sheets en ClickUp

Regel uw betalingen voor leningen als nooit tevoren met ClickUp

Excel is al lang de meest gebruikte methode voor het maken van een aflossingsschema voor leningen en biedt een betrouwbare manier om betalingen bij te houden. Maar naarmate uw behoeften veranderen, mist u misschien flexibiliteit en geavanceerde functies.

ClickUp is het alles-in-één platform voor werkbeheer. Met zijn krachtige tabelweergave voor gestroomlijnd gegevensbeheer, geavanceerde formules voor nauwkeurige berekeningen en dynamische dashboards voor visueel inzicht, verandert ClickUp de manier waarop je leningen beheert.

Klaar om los te komen van de beperkingen van standaard spreadsheets? Begin vandaag nog met ClickUp en verbeter uw financiële abonnement!