Wenn Sie Kredite verwalten – sei es für Clients oder für Ihre persönlichen Finanzen – wissen Sie, dass schnell Komplikationen auftreten können. Zwischen dem Jonglieren mit Fälligkeitsdaten, dem Berechnen von Zinsen und der Nachverfolgung von Salden kann schnell alles außer Kontrolle geraten.

Beeindruckende 77 % der Amerikaner machen sich Sorgen um ihre finanzielle Situation, wobei 45 % aktiv versuchen, ihre Schulden zu reduzieren.

Ob Sie nun ein Kreditnehmer sind, der seine Rückzahlungen im Auge behält, oder ein Kreditgeber, der mehrere Konten verwaltet – gut organisiert zu sein, ist immer hilfreich.

Hier kommt ein Tilgungsplan als Ihr finanzielles GPS für die Verwaltung von Krediten ins Spiel. Er bietet einen klaren Fahrplan für jede Zahlung und enthält detaillierte Angaben zu allem, von Berechnungen der Zinsen bis hin zu Rückzahlungen des Prinzipals.

Das Beste daran? Mit einem Tilgungsplan für Kredite in Microsoft Excel können Sie Kreditdaten organisieren, Pläne für Zahlungen anpassen und die Nachverfolgung Ihrer Finanzen durchführen – alles an einem Ort.

Neugierig geworden? Erfahren Sie, wie Sie einen effizienten Tilgungsplan in Excel erstellen und entdecken Sie innovative tools zur Verbesserung Ihres Finanzmanagements!

Was ist ein Tilgungsplan?

Ein Tilgungsplan ist eine detaillierte Tabelle, die die regelmäßigen Zahlungen über die Laufzeit des Darlehens aufzeigt. Er schlüsselt jede Zahlung in wichtige Komponenten auf: zu zahlender Betrag, Zinssatz, Laufzeit des Darlehens, Kapitalbetrag, und insgesamt gezahlte Zinsen.

Der Tilgungsplan bietet eine transparente Ansicht über Ihren Weg und veranschaulicht, wie Ihre Schulden bis zur vollständigen Tilgung abnehmen. Diese Einblicke helfen Ihnen, Ihren Finanzplan zu erstellen, Möglichkeiten für Sondertzahlungen zu identifizieren und im Laufe der Zeit Zinsen zu sparen.

Hier finden Sie, was Sie normalerweise in einem Tilgungsplan für Kredite finden:

- Kreditbetrag: Der Gesamtbetrag, den Sie geliehen haben.

- Jährlicher Zinssatz: Die Kosten für die Kreditaufnahme, angegeben in Prozent.

- Aufschlüsselung von Prinzipal und Zinsen: Die Aufteilung jeder Zahlung auf Zinsen und die Reduzierung des ausstehenden Betrags

- Zahlung: Häufigkeit der Ratenzahlungen (monatlich, vierteljährlich usw.)

Angesichts der unterschiedlichen Häufigkeiten der Zahlungen ist es wichtig zu verstehen, wie Ihre Kredite berechnet werden. Wenn Sie sich mit den verschiedenen Tilgungsmethoden vertraut machen, können Sie fundierte finanzielle Entscheidungen treffen.

Kreditamortisation meistern: Finden Sie die beste Rückzahlungsmethode

Die von Ihnen gewählte Tilgungsmethode hat erheblichen Einfluss darauf, wie schnell Sie Ihr Darlehen schließen und wie viel Zinsen Sie zahlen müssen. Ob Sie nun gleichbleibende EMIs bevorzugen oder Ihre Rückzahlung mit steigendem Einkommen beschleunigen möchten – der richtige Plan macht den Unterschied.

Sehen wir uns die gängigsten Tilgungsmethoden und ihre Auswirkungen genauer an:

1. Lineare Tilgung (lineare Amortisation)

Diese Methode ist so einfach, wie sie klingt. Jede Zahlung wird gleichmäßig über die Laufzeit des Darlehens verteilt, d. h. Sie zahlen die Zinsen und den Prinzipal über einen bestimmten Zeitraum hinweg. Diese Struktur ist leicht zu planen, da Ihr Zahlungsbetrag vom ersten Tag bis zur letzten Zahlung gleich bleibt.

Bester Anwendungsfall: Ideal für Privatkredite oder Festzinsdarlehen, bei denen zuverlässige Zahlungen die Budgetplanung und das Cashflow-Management erleichtern.

2. Degressive Tilgung

Bei dieser Methode sind Ihre frühen Zahlungen mit mehr Zinsen belastet, wobei nur ein kleiner Teil auf den Kapitalbetrag entfällt. Mit fortschreitender Rückzahlung verringert sich der ausstehende Betrag.

Da die Zinsen auf den Restbetrag berechnet werden, verringert sich der Zinsanteil im Laufe der Zeit, sodass ein größerer Teil Ihrer Zahlung zur Reduzierung der Gesamtverschuldung verwendet werden kann.

Bester Anwendungsfall: Diese Methode eignet sich perfekt für Studenten- oder Business-Kredite und ermöglicht überschaubare Auszahlungen, während Sie mit steigendem Einkommen einen größeren Teil des Prinzipals zurückzahlen.

3. Annuitäten-Tilgung

Bei der Annuitätenamortisation leisten Sie regelmäßige Zahlungen in gleicher Höhe, aber die Aufteilung zwischen Zinsen und Tilgung ändert sich im Laufe der Zeit. Zu Beginn deckt ein größerer Teil Ihrer Zahlung die Zinsen ab, aber mit zunehmender Laufzeit des Darlehens fließt ein erheblicher Teil in die Tilgung des Restbetrags.

Es gibt zwei Arten:

- Gewöhnliche Annuität: Überweisungen am Ende jedes Zeitraums der Zahlungen

- Fällige Annuität: Überweisungen, die zu Beginn jedes Zeitraums der Zahlungen getätigt werden

Optimale Anwendungsfälle: Diese Methode eignet sich besonders für Hypotheken und Ratenkredite, bei denen regelmäßige Zahlungen eine langfristige Finanzplanung unterstützen.

4. Ballonamortisation

Bei dieser Methode leisten Sie während der gesamten Laufzeit Ihres Darlehens kleinere Beiträge für Zinsen und Tilgung. Am Ende ist jedoch eine hohe Zahlung fällig, um den Restbetrag zu begleichen. Dieser Ansatz reduziert Ihre monatliche Belastung, erfordert jedoch eine sorgfältige Planung für die endgültige Tilgung.

Bestes Anwendungsbeispiel: Dies eignet sich hervorragend für Immobilieninvestitionen oder kurzfristige Kredite, bei denen Sie in Zukunft mit einer erheblichen Einmalzahlung zur Begleichung der Restschuld rechnen.

5. Bullet-Amortisation

Bei der Bullet-Tilgung zahlen Sie während der Laufzeit des Darlehens nur regelmäßige Zinsen, wobei der gesamte Kapitalbetrag am Ende als Einmalzahlung fällig wird. Diese Methode ist eher bei Unternehmensfinanzierungen und Anleihen üblich, bei denen die Kreditnehmer mit einem erheblichen Geldzufluss rechnen, um die letzte Zahlung zu decken.

Best Use Case: Ideal für Unternehmen oder Projekte, die am Ende des Zeitraums eine hohe Auszahlung erwarten, da sie so während des Zeitraums flexibel ihren Cashflow verwalten können.

Eine Excel-Tabelle mit einem Tilgungsplan kann bei der Rückzahlung von Krediten eine entscheidende Rolle spielen. Sie vereinfacht Ihre Struktur der Zahlungen und hilft Ihnen, sich auf Ihre finanziellen Ziele zu konzentrieren. Sehen wir uns die unglaublichen Vorteile eines solchen Plans an!

Vorteile der Erstellung eines Tilgungsplans

Eine Investition in Wissen bringt die besten Zinsen.

Eine Investition in Wissen bringt die besten Zinsen.

Um Ihre Finanzen zu verstehen, müssen Sie über Zahlen hinausdenken und fundierte Entscheidungen treffen. Eine effektive Möglichkeit dafür ist die Erstellung eines Tilgungsplans – Ihr strategisches tool, um Ihre finanzielle Zukunft in die Hand zu nehmen.

So verändert sich Ihr Ansatz zur Schuldenverwaltung:

- Gewinnen Sie Klarheit: Sehen Sie, wie sich jede periodische Zahlung in Kapital und Zinsen aufteilt, und verfolgen Sie, wie sich Ihre Schulden im Laufe der Zeit reduzieren. Diese Klarheit hilft Ihnen, Ihren Fortschritt zu verfolgen und Ihre Verpflichtungen zu verwalten.

- Besser planen: Planen Sie zukünftige Zahlungen vorausschauend und verteilen Sie Ihre Mittel effektiv. Wenn Sie Ihre Beträge für Zahlungen und Fälligkeitsdaten kennen, vermeiden Sie Überraschungen und stabilisieren Ihren Cashflow.

- Chancen erkennen: Identifizieren Sie Möglichkeiten für Sonderaufwendungen, damit Sie Ihre Schulden schneller abbauen können. Dieser proaktive Ansatz kann zu erheblichen Einsparungen bei den Zinsen führen.

- Ziele verfolgen: Nutzen Sie den Plan als Leitfaden für Ihre finanziellen Meilensteine. Feiern Sie Erfolge auf dem Weg dorthin, um Ihre Motivation und Ihr Engagement aufrechtzuerhalten.

- Stress reduzieren: Wenn Sie genau wissen, wie hoch Ihre Schulden sind und wann Zahlungen fällig sind, gewinnen Sie Vertrauen und reduzieren Ängste im Zusammenhang mit der Kreditverwaltung.

- Verbessern Sie Ihre Kreditwürdigkeit: Leisten Sie konsequent und pünktlich die im Plan vorgesehenen Kreditzahlungen, um Ihre Kreditwürdigkeit positiv zu beeinflussen. Mit der Zeit eröffnet Ihnen eine höhere Kreditwürdigkeit bessere Kreditbedingungen und niedrigere Zinssätze für zukünftige Kredite.

Was ist noch besser? Durch die Erstellung einer Kredit-Tilgungstabelle in Excel können Sie die Raten und Häufigkeiten an Ihre Bedürfnisse anpassen.

Mit diesen Vorteilen von Excel-Tilgungsplänen im Hinterkopf wollen wir uns nun ansehen, wie man sie erstellt!

So erstellen Sie einen Tilgungsplan für Kredite in Excel

Mit einem Tilgungsplan in Excel können Sie die Nachverfolgung Ihrer Zahlungen durchführen und Ihre Darlehensstruktur besser verstehen. Befolgen Sie diese Schritt-für-Schritt-Anleitung, um ihn effizient einzurichten.

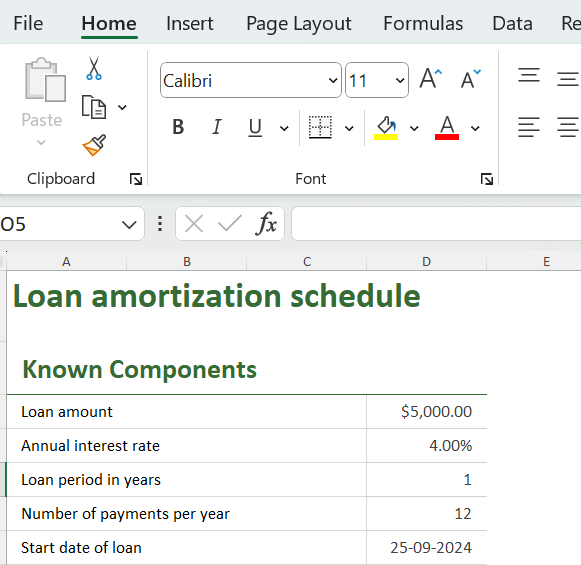

Schritt 1: Richten Sie Ihre Tilgungstabelle ein

Öffnen Sie eine neue Excel-Tabelle und erstellen Sie Einträge für die bekannten Komponenten Ihres Darlehens. Genaue Einträge sind für korrekte Berechnungen unerlässlich. Fügen Sie Folgendes ein:

- Jährlicher Zinssatz (AIR)

- Kreditzeitraum in Jahren (LPY)

- Anzahl der Zahlungen pro Jahr (NPY)

- Kreditbetrag (LA)

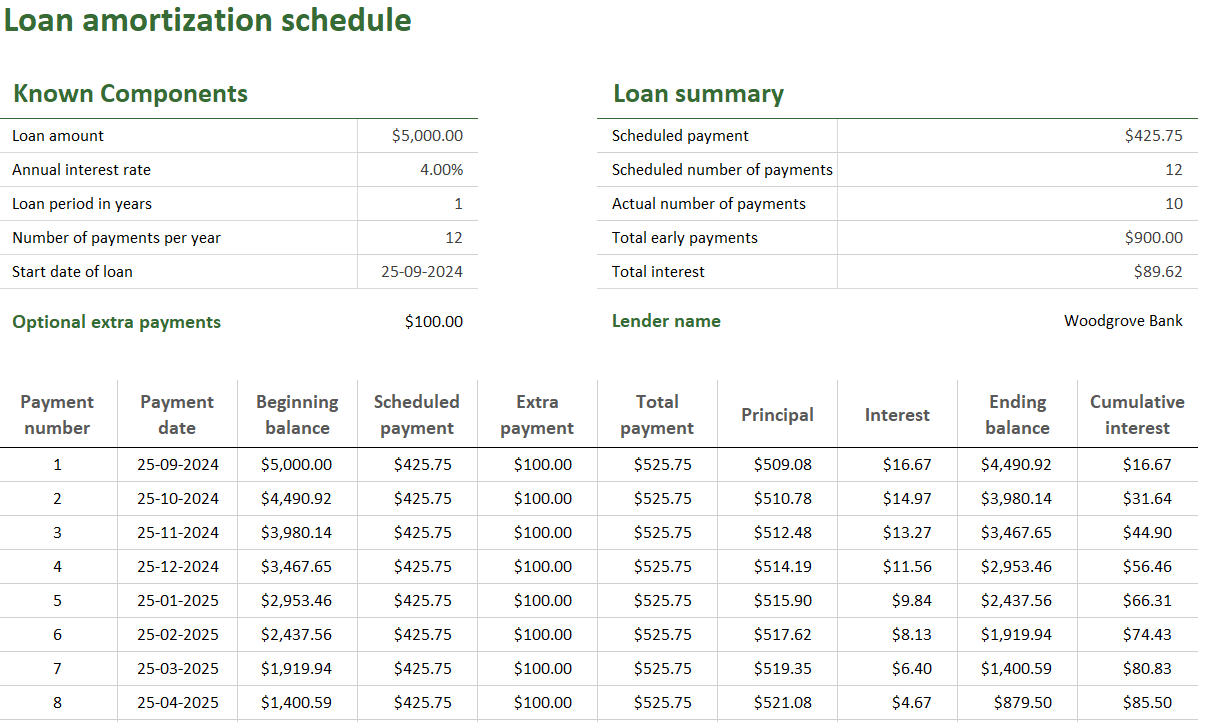

Nehmen wir beispielsweise an, Sie haben einen Gesamtkreditbetrag von 5.000 $, einen Zinssatz von 4 % und einen Zeitraum von einem Jahr. Tragen Sie diese Werte einfach in die dafür vorgesehenen Zellen ein, um die Grundlage für die Erstellung Ihrer Tilgungstabelle zu schaffen.

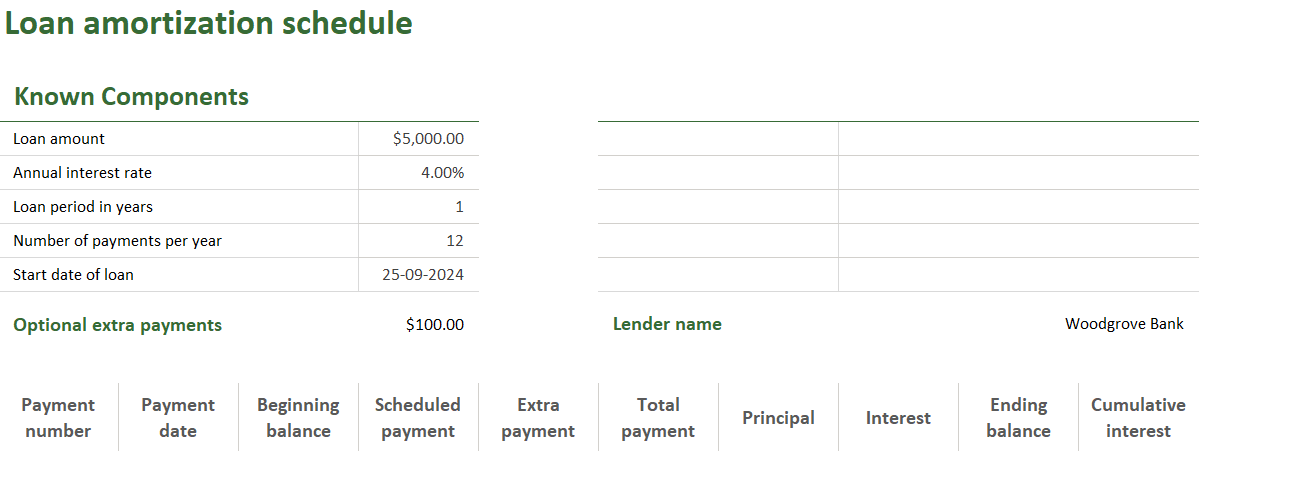

Jetzt können Sie Ihre Tabelle zur Nachverfolgung von Zahlungen erstellen. Richten Sie in Ihrer Tabelle Spalten ein, um die Details jeder Zahlung zu organisieren und zu berechnen.

Hier ist die Struktur:

- Spalte A: Zahlungsnummer (Nachverfolgung jeder Zahlung)

- Spalte B: Zahlungsdatum (Fälligkeitsdatum jeder Zahlung)

- Spalte C: Anfangssaldo (Darlehenssaldo zu Beginn des Zeitraums)

- Spalte D: Geplante Zahlung (regelmäßiger Zahlungsbetrag)

- Spalte E: Sonderzahlung (alle zusätzlichen Zahlungen)

- Spalte F: Gesamtzahlung (planmäßige + zusätzliche Zahlungen)

- Spalte G: Zahlung für die Tilgung (Betrag, der zur Reduzierung des Darlehens verwendet wird)

- Spalte H: Zahlung für die Zinsen (betrag, der auf die Zinsen angerechnet wird)

- Spalte I: Endsaldo (Darlehenssaldo nach jeder Zahlung)

- Spalte J: Kumulierte Zinsen (Gesamtbetrag der im Laufe der Zeit gezahlten Zinsen)

Schritt 2: Berechnen Sie die monatlichen Zahlungen (PMT-Funktion)

Verwenden Sie in der ersten Zeile des Spalts „Geplante Zahlung” (D) die PMT-Formel, um Ihre monatlichen Zahlungen zu berechnen:

= PMT (AIR / NPY, LPY * NPY, -LA)

- PMT: Diese Excel-Funktion berechnet die monatliche Zahlung, die Sie leisten müssen.

- AIR (jährlicher Zinssatz): Der jährliche Zinssatz des Darlehens

- NPY (Anzahl der Zahlungen pro Jahr): Die Anzahl der Zahlungen, die Sie pro Jahr leisten (z. B. 12 bei monatlichen Zahlungen).

- LPY (Kreditlaufzeit in Jahren): Die Gesamtdauer des Kredits in Jahren ausgedrückt.

- LA (Kreditbetrag): Der geliehene Kapitalbetrag. Das Minuszeichen zeigt an, dass es sich um einen Mittelabfluss handelt.

Schritt 3: Zinsen berechnen

Es ist an der Zeit, zu bestimmen, wie viel von jeder Zahlung für Zinsen aufgewendet wird. Verwenden Sie für diese Berechnung die IPMT-Funktion:

=IPMT (AIR / NPY, A11, LPY * NPY, -LA)

In dieser Formel:

- IPMT: Diese Excel-Funktion berechnet den Anteil der Zinsen an Ihrer Zahlung.

- AIR: Wenn Ihr Darlehen einen Zinssatz von 4 % hat, verwenden Sie 0,04.

- NPY: Wenn Sie monatliche Zahlungen leisten, sind dies 12.

- A11: Dies steht für die Spalte mit den Nummern der Zahlungen.

- LPY: Bei einem 1-Jahres-Darlehen beträgt dieser 1.

- LA: Wenn Sie 5.000 $ leihen, verwenden Sie -5000 in der Formel.

Schritt 4: Finden Sie den Kapitalbetrag

Bestimmen Sie nun, wie viel von der Zahlung zur Reduzierung des Darlehenssaldos verwendet wird. Verwenden Sie dazu die PPMT-Funktion:

=PPMT(AIR / NPY, A11, LPY * NPY, -LA)

In dieser Formel berechnet PPMT den Teil Ihrer Zahlung, der den Darlehensbetrag reduziert. Die anderen Argumente stimmen mit denen überein, die in der IPMT-Funktion verwendet werden.

Beispielsweise würde die Formel für die erste Zahlung wie folgt aussehen:

=PPMT(0,04 / 12, 1, 1 * 12, -5000)

Geben Sie diese Formel in Zelle G11 (Spalte „Kapitalzahlung”) ein und ziehen Sie sie nach unten, um alle Zeiträume für Zahlungen zu berechnen.

Schritt 5: Überprüfen und anpassen

Wenn Ihr Plan abgeschlossen ist, nehmen Sie sich einen Moment Zeit, um ihn zu überprüfen. Vergewissern Sie sich, dass alle Formeln korrekt funktionieren und dass der Restbetrag am Ende der Laufzeit null beträgt. Ist dies nicht der Fall, müssen Sie möglicherweise Ihre Eingabewerte anpassen.

So sollte Ihre endgültige Tilgungstabelle aussehen:

Wer kann einen Tilgungsplan verwenden?

Nachdem Sie nun gelernt haben, wie Sie einen Tilgungsplan für Kredite in Excel erstellen, fragen Sie sich vielleicht, wer am meisten von diesem tool profitiert. Die gute Nachricht ist, dass eine Vielzahl von Personen einen Tilgungsplan nutzen kann:

- Eigentümer: Tilgungspläne sind für Eigentümer, die Kredite für Expansionen oder Kapitalinvestitionen verwalten, von unschätzbarem Wert. Sie bieten eine klare Cashflow-Prognose und erfüllen Verpflichtungen bei Zahlungen, sodass Wachstum ohne Beeinträchtigung der finanziellen Stabilität möglich ist.

- Hausbesitzer: Ein Tilgungsplan hilft Hausbesitzern, ihre Hypothekenzahlungen mühelos zu verwalten. Er schlüsselt auf, wie jede Rate den Darlehenssaldo reduziert, und führt gleichzeitig die im Laufe der Zeit gezahlten Zinsen nach. Diese Transparenz ermöglicht eine bessere Budgetplanung und hilft Hausbesitzern, ihre finanziellen Ziele zu erreichen.

- Investoren: Investoren, die Immobilienprojekte oder andere Vorhaben finanzieren, profitieren von Tilgungsplänen, indem sie ihre potenziellen Renditen und Gesamtkreditkosten bewerten. Diese Erkenntnisse helfen ihnen, fundierte Entscheidungen zu treffen und ihre Rentabilität zu optimieren.

- Studierende: Studierende mit Bildungskrediten können diese Pläne nutzen, um ihre Rückzahlungsverpflichtungen nach dem Abschluss zu verstehen. Wenn sie wissen, wie viel sie jeden Monat zurückzahlen müssen, können sie ihr Geld sinnvoll einteilen und unerwartete finanzielle Belastungen vermeiden.

- Kreditgeber und Finanzberater: Kreditgeber und Finanzberater können ihre Kundenbeziehungen verbessern, indem sie klare Sichtbarkeit auf die Rückzahlungspläne für Kredite bieten. Dieser Ansatz fördert bessere Gespräche über Kreditoptionen und Strategien für die Anzahlung.

- Für alle, die sich für persönliche Finanzen begeistern: Jeder, der sich leidenschaftlich für die Verwaltung seiner Finanzen interessiert, wird einen Tilgungsplan als unglaublich nützlich empfinden. Er sorgt für Ordnung, hilft dabei, die eigene Verschuldungssituation zu verstehen, und ermöglicht es, kluge Entscheidungen über Sondermittel oder Refinanzierungsoptionen zu treffen.

💡 Profi-Tipp: Bleiben Sie in der wettbewerbsintensiven Finanzwelt vorne, indem Sie ein CRM-Tool zur Optimierung Ihrer Verwaltungsprozesse einsetzen. Verfolgen Sie Kundeninteraktionen und verbessern Sie Ihre Dienstleistungen. In diesem Leitfaden finden Sie die besten Strategien: Die 10 besten CRM-Systeme für Banken im Jahr 2024!

Alternative Tools zur Verbesserung Ihrer Tilgungspläne

Excel bietet zwar eine solide Grundlage für die Erstellung von Tilgungsplänen, aber warum sollten Sie sich mit grundlegenden Funktionen zufrieden geben? Verbessern Sie Ihr Finanzmanagement mit tools, die Ihnen tiefere Einblicke und mehr Effizienz bieten.

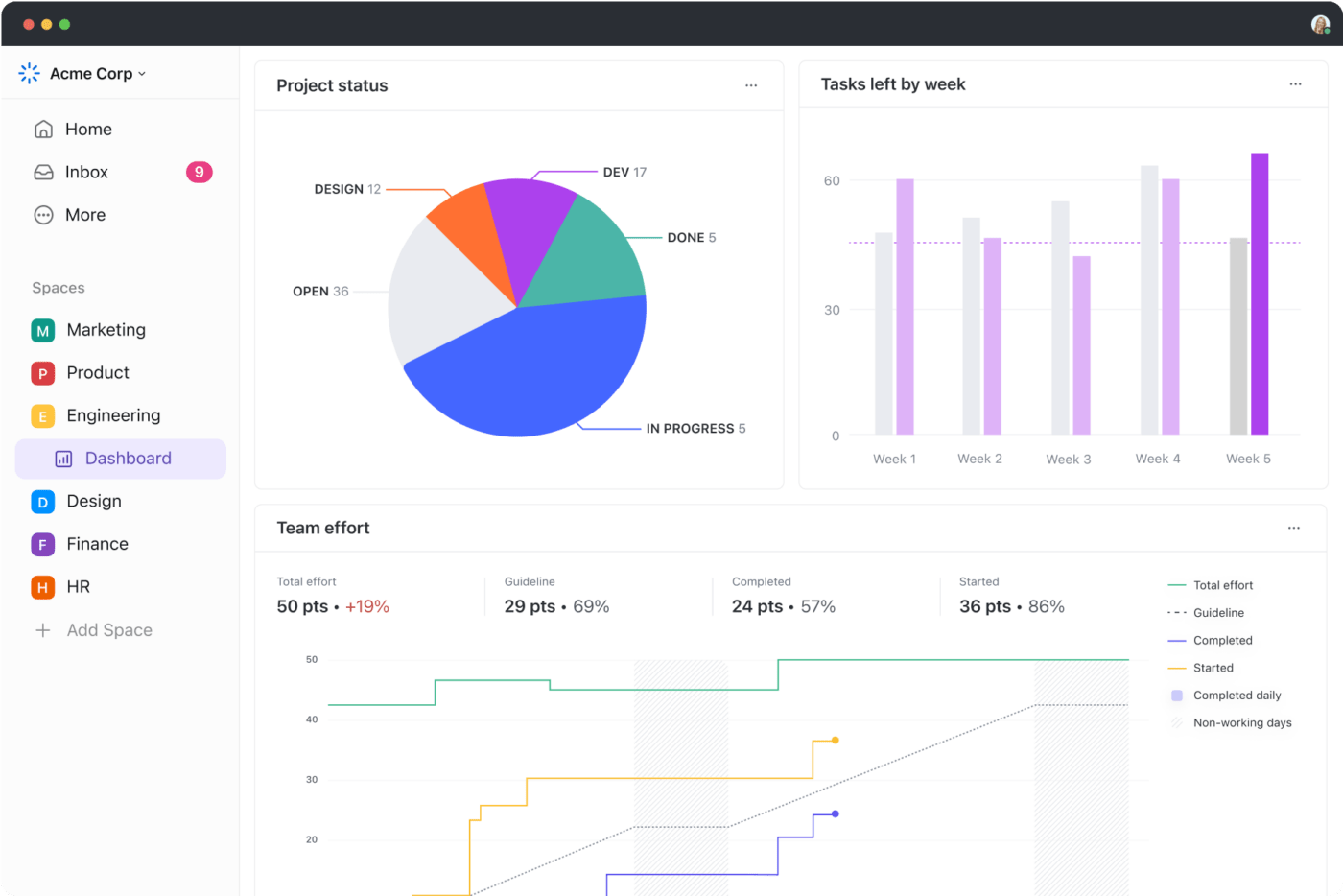

Lernen Sie ClickUp kennen, eine dynamische Plattform für Produktivität und Projektmanagement, die die Arbeitsweise leistungsstarker Teams weltweit verändert. Aber was macht sie zu einer der besten Excel-Alternativen?

ClickUp ist mehr als nur ein Tabellenkalkulationsprogramm – es ist ein komplettes Finanzmanagementsystem. Damit können Sie Erinnerungen automatisieren, Fortschritte mit Echtzeit-Dashboards visualisieren und erweiterte Formeln für präzise Berechnungen verwenden.

Diese leistungsstarke Kombination verändert die Art und Weise, wie Sie Ihre Tilgungspläne verwalten, und macht die Kreditverwaltung schneller und effizienter. So geht's:

1. Automatisieren Sie Zahlungserinnerungen und Benachrichtigungen

Sind Sie es leid, ständig unter Stress zu stehen, weil Sie Termine für Zahlungen verpassen? Manuelle Erinnerungen in Excel können mühsam sein und oft zu unnötigen Komplikationen führen. Mit ClickUp Automatisierungen wird dieser Prozess jedoch mühelos und Sie werden entlastet.

Mit ClickUp können Sie Zahlungserinnerungen automatisieren und Benachrichtigungen vor jedem Fälligkeitsdatum planen. Erstellen Sie benutzerdefinierte Workflows, die vor jeder Zahlung Benachrichtigungen versenden, damit Ihre Kreditverwaltung automatisch abläuft.

Als Beispiel nehmen wir eine monatliche Hypothekenzahlung in Höhe von 1.500 $, die am 1. fällig ist. Automatisieren Sie eine Benachrichtigung, die Sie drei Tage vorher daran erinnert. Dieses proaktive Setup sorgt dafür, dass Sie organisiert bleiben, ohne ständig die Nachverfolgung durchführen zu müssen.

💡 Profi-Tipp: Verwenden Sie die Formelfelder von ClickUp in Ihrer Automatisierung, um intelligente Auslöser basierend auf bestimmten Bedingungen festzulegen. Passen Sie Ihre Erinnerungen an Zahlungen an sich ändernde Darlehensbeträge oder schwankende Zinssätze an, um Flexibilität und Effizienz zu steigern.

2. Verwenden Sie die Ansicht der Tabellen mit erweiterten Formeln

Möchten Sie die Gesamtzinsen berechnen oder sehen, wie sich eine Anpassung Ihrer Zahlungen auf den Restsaldo auswirkt? Mit der Tabellenansicht von ClickUp können Sie Ihren Tilgungsplan wie eine Tabellenkalkulation verwalten, jedoch mit erweiterten Funktionen.

Verfolgen Sie alle Ihre Kredite, Zahlungen und Fälligkeitsdaten in einem strukturierten Rasterformat, wodurch die Datenverwaltung intuitiv und effektiv wird. Was ist noch besser? Mit den erweiterten Formeln von ClickUp können Sie komplexe Tilgungsberechnungen direkt in Ihren Aufgaben durchführen.

Dieses Feature erhöht sowohl die Genauigkeit als auch die Effizienz Ihrer Finanznachverfolgung. So nutzen Sie es optimal:

- Benutzerdefinierte Felder hinzufügen: Passen Sie Ihre Kreditamortisationstabelle an, um spezifische Kreditdetails aufzunehmen, die für Sie am wichtigsten sind.

- Daten sortieren und filtern: Finden Sie relevante Informationen, ohne endlose Zeilen durchblättern zu müssen. Verschieben Sie Spalten per Drag & Drop, um Ihre Daten übersichtlicher zu organisieren.

- Kopieren und Einfügen: Übertragen Sie Daten zwischen ClickUp und anderen Plattformen wie Excel oder Google Tabellen für eine nahtlose Integration.

3. Visualisieren Sie Ihre Daten zu amortisierenden Darlehen mit dynamischen Dashboards.

Während Excel Daten in Zeilen und Spalten organisiert, bietet ClickUp eine reichhaltigere Erfahrung mit interaktiven Dashboards, die komplexe Informationen leicht verständlich machen. So hilft Ihnen ClickUp Dashboards:

- Überwachen Sie wichtige Metriken: Greifen Sie an einem zentralen Speicherort auf Ihre Darlehenssalden, Zahlungspläne und Zinssätze zu.

- Passen Sie Ihre Ansicht an: Wählen Sie aus einer Vielzahl von Widgets und Diagrammen, um Ihre Daten so anzuzeigen, wie es für Sie am besten passt.

- Verfolgen Sie Ihren Fortschritt: Beurteilen Sie sofort, wie sich Ihre Zahlungen auf Ihren Gesamtkredit auswirken und wann Sie ihn möglicherweise abbezahlt haben.

- Trends erkennen: Erkennen Sie Muster in Ihren Zahlungen, damit Sie Ihre Finanzstrategie bei Bedarf anpassen können.

💡 Profi-Tipp: Sind Sie ein Geschäft, das seine Finanzkontrolle verbessern möchte? Verwenden Sie Balanced-Scorecard-Vorlagen zur Nachverfolgung wichtiger Metriken wie ROI, Gewinn und Umsatz. Diese strategischen Rahmenwerke konzentrieren sich auf Ihre finanziellen Ziele und zeigen Verbesserungsmöglichkeiten auf.

4. Verfolgen Sie den Fortschritt Ihres Darlehens

Effektives Kreditmanagement geht über die Visualisierung von Daten hinaus; es erfordert eine aktive Nachverfolgung Ihrer finanziellen Entwicklung. ClickUp bietet Ihnen leistungsstarke tools, mit denen Sie stets auf dem Laufenden bleiben und bei jedem Schritt datengestützte Entscheidungen treffen können.

- Verwenden Sie ClickUp Meilensteine, um wichtige Ziele der Zahlungen zu definieren. Durch die Festlegung konkreter Einzelziele können Sie Erfolge auf dem Weg dorthin feiern und bleiben während der gesamten Laufzeit des Darlehens hoch motiviert.

- Mit den Features für die Berichterstellung von ClickUp können Sie Ihre Historie der Zahlungen analysieren und Trends erkennen. Diese Erkenntnisse ermöglichen es Ihnen, proaktive Entscheidungen über die zukünftige Finanzierung zu treffen und Ihre Zahlungsstrategie zu optimieren.

- Verfolgen Sie den Zeitaufwand für Aufgaben im Bereich Kreditmanagement mit den Funktionen für die Zeiterfassung der Software von ClickUp. Dies ist besonders vorteilhaft für Finanzfachleute, die mehrere Clients betreuen, da Sie so sicherstellen können, dass Sie jeden Aspekt Ihrer Kreditverwaltung genau abrechnen.

5. Organisieren Sie Ihre Kredite mit einer vorgefertigten Vorlage

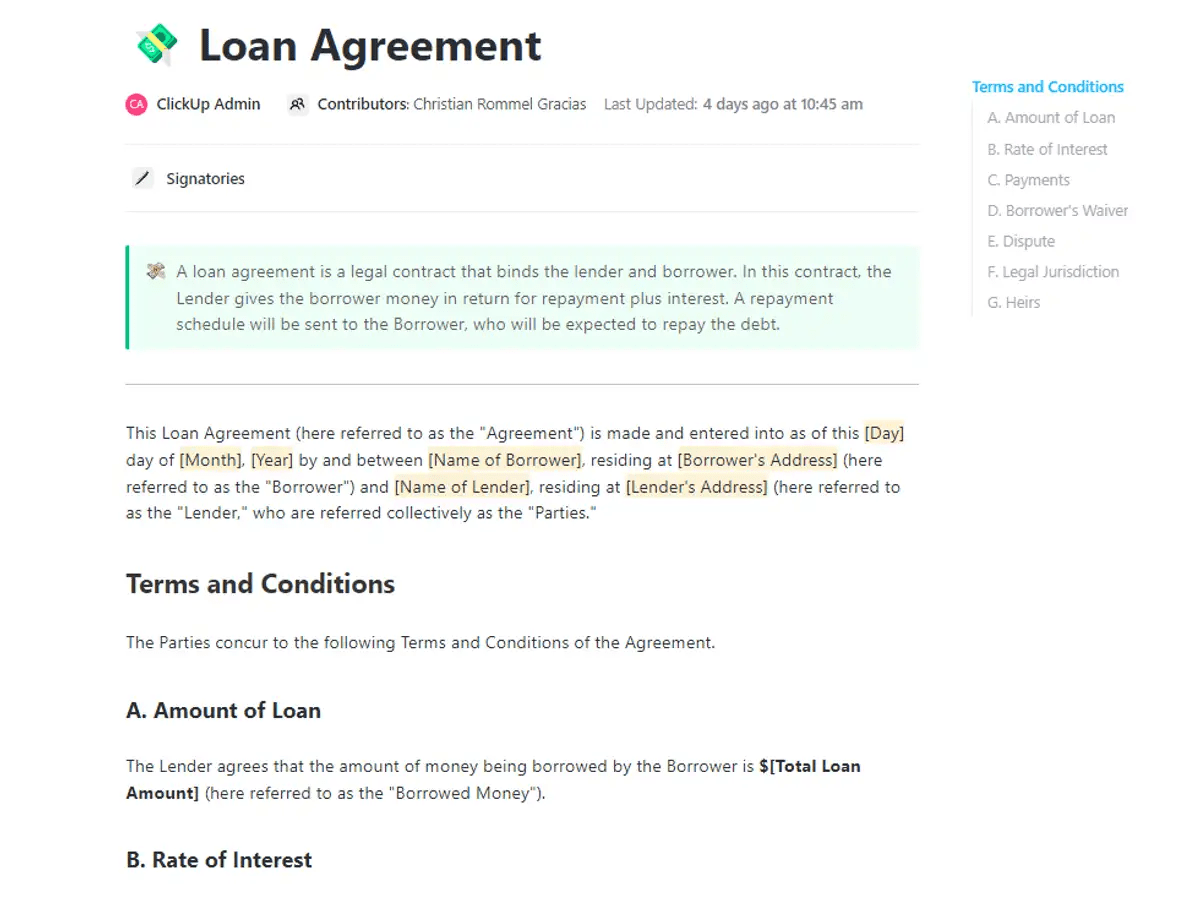

Die Verwaltung von Kreditverträgen muss keine lästige Pflicht sein. Die Kreditvertragsvorlage von ClickUp vereinfacht den Prozess und ermöglicht es Ihnen, das Dokument benutzerdefiniert anzupassen.

Ein Darlehensvertrag ist ein rechtsgültiger Vertrag, der die Bedingungen zwischen dem Darlehensgeber und dem Darlehensnehmer festlegt und den Darlehensbetrag, den Zinssatz und den Rückzahlungsplan detailliert beschreibt. Er stellt sicher, dass beide Parteien ihre Verpflichtungen verstehen, und beugt so Unklarheiten und möglichen Streitigkeiten vor.

Hier sind die Gründe, warum Sie diese Vorlage lieben werden:

- Passen Sie ihn an Ihre spezifischen Bedürfnisse an, egal ob für Privatkredite, Finanzierungen für Unternehmen oder Hypothekenverträge.

- Bewahren Sie alle wichtigen Details an einem Ort auf und reduzieren Sie so das Risiko von Missverständnissen und Verwirrung.

- Fördern Sie klare Unterhaltungen mit Clients oder Partnern und stellen Sie sicher, dass alle die Bedingungen verstehen.

Idealer Anwendungsfall: Dies ist perfekt für Finanzfachleute, Kreditgeber und Privatpersonen, die persönliche Kredite verwalten und ihre Dokumentationsprozesse optimieren sowie die Kommunikation verbessern möchten.

Verwalten Sie Kreditzahlungen ganz einfach mit ClickUp

Excel ist seit langem die erste Wahl für die Erstellung von Tilgungsplänen für Kredite und bietet eine zuverlässige Möglichkeit für die Nachverfolgung von Zahlungen. Wenn sich Ihre Anforderungen jedoch weiterentwickeln, werden Sie möglicherweise feststellen, dass es an Flexibilität und erweiterten Features mangelt.

Entdecken Sie ClickUp, die All-in-One-Plattform für das Arbeitsmanagement. Mit seiner leistungsstarken Ansicht für Tabellen für optimiertes Datenmanagement, erweiterten Formeln für präzise Berechnungen und dynamischen Dashboards für visuelle Einblicke verändert ClickUp Ihre Herangehensweise an das Kreditmanagement.

Sind Sie bereit, sich von den Limiten einfacher Tabellenkalkulationen zu befreien? Starten Sie noch heute mit ClickUp und optimieren Sie Ihre Finanzplanung!