Si vous gérez des prêts, que ce soit pour des clients ou pour vos finances personnelles, vous savez que des complications peuvent rapidement survenir. Entre jongler avec les dates d'échéance, calculer les intérêts et assurer le suivi des soldes, il est facile de perdre le contrôle de la situation.

Pas moins de 77 % des Américains s'inquiètent de leur situation financière, et 45 % d'entre eux s'efforcent activement de réduire leurs dettes.

Que vous soyez un emprunteur qui surveille ses remboursements ou un prêteur qui gère plusieurs comptes, il est toujours utile d'être organisé.

C'est là qu'un tableau d'amortissement entre en jeu, tel un GPS financier pour vous guider dans vos emprunts. Il fournit une feuille de route claire pour chaque paiement, détaillant tout, du calcul des intérêts à la réduction du capital.

Le plus intéressant ? Grâce à un tableau d'amortissement de prêt dans Microsoft Excel, vous pouvez organiser vos données de prêt, ajuster vos plans de paiement et suivre vos finances, le tout en un seul endroit.

Vous souhaitez en savoir plus ? Découvrons ensemble comment créer un tableau d'amortissement efficace dans Excel et découvrons des outils innovants pour améliorer votre gestion financière !

Qu'est-ce qu'un tableau d'amortissement ?

Un tableau d'amortissement est un tableau détaillé qui présente les paiements périodiques sur la durée du prêt. Il décompose chaque paiement en éléments essentiels : montant à payer, taux d'intérêt, durée du prêt, solde du capital, et total des intérêts payés.

Il offre une vue transparente de votre parcours, illustrant la diminution de votre dette jusqu'à son remboursement complet. Ces informations vous aident à planifier vos finances, à identifier les possibilités de paiements supplémentaires et à économiser sur les intérêts au fil du temps.

Voici ce que vous trouverez généralement dans un tableau d'amortissement de prêt :

- Montant du prêt : le montant total que vous avez emprunté.

- Taux d'intérêt annuel : coût de l'emprunt, exprimé en pourcentage.

- Répartition du capital et des intérêts : répartition de chaque paiement entre les intérêts et la réduction du solde restant dû.

- Structure de paiement : fréquence des versements (mensuels, trimestriels, etc.)

Compte tenu des différentes fréquences de paiement, il est essentiel de bien comprendre comment vos prêts sont calculés. En vous familiarisant avec les différentes méthodes d'amortissement, vous serez en mesure de prendre des décisions financières éclairées.

En savoir plus : Comment organiser ses finances : guide étape par étape

Maîtrisez l'amortissement des prêts : trouvez la meilleure méthode de remboursement

La méthode d'amortissement que vous choisissez a une incidence considérable sur la rapidité avec laquelle vous remboursez votre prêt et sur le montant des intérêts que vous devrez payer. Que vous préfériez des mensualités fixes ou que vous souhaitiez accélérer le remboursement à mesure que vos revenus augmentent, le bon plan fait toute la différence.

Examinons les méthodes d'amortissement les plus courantes et leur impact :

1. Amortissement linéaire (amortissement linéaire)

Cette méthode est aussi simple qu'elle en a l'air. Chaque paiement est réparti de manière égale sur la durée du prêt, ce qui signifie que vous payez les intérêts et le capital au fil du temps. Cette structure est facile à planifier car le montant de vos paiements reste constant du premier au dernier jour.

Meilleur cas d'utilisation : Idéal pour les prêts personnels ou à taux fixe, où des paiements fiables facilitent la gestion du budget et des flux de trésorerie.

2. Amortissement dégressif

Dans cette méthode, vos premiers paiements sont plus lourds en intérêts, seule une petite partie étant affectée au solde du capital. Au fur et à mesure que vous continuez à rembourser, le montant restant dû diminue.

Comme les intérêts sont calculés sur le solde restant, la part des intérêts diminue au fil du temps, ce qui vous permet de consacrer une plus grande partie de votre paiement à la réduction de la dette totale.

Meilleur cas d'utilisation : idéale pour les prêts étudiants ou pour les entreprises, cette méthode permet de gérer facilement les remboursements tout en remboursant une plus grande partie du capital à mesure que vos revenus augmentent.

3. Amortissement des rentes

Dans le cadre d'un amortissement de rente, vous effectuez des paiements périodiques égaux, mais la répartition entre les intérêts et le capital varie au fil du temps. Au départ, une plus grande partie de votre paiement couvre les intérêts, mais une part importante est affectée au solde restant à mesure que le prêt arrive à échéance.

Il existe deux types :

- Rente ordinaire : transferts effectués à la fin de chaque période de paiement.

- Rente à terme échéance : transferts effectués au début de chaque période de paiement.

Meilleur cas d'utilisation : cette méthode est particulièrement adaptée aux prêts hypothécaires et aux prêts à tempérament, où des paiements réguliers facilitent la planification financière à long terme.

4. Amortissement ballon

Dans cette méthode, vous effectuez des versements moins importants sur les intérêts et le capital tout au long de la durée de votre prêt. Mais, au final, un paiement important est dû pour couvrir le solde restant. Cette approche réduit votre charge mensuelle, mais nécessite une planification minutieuse pour le remboursement final.

Meilleur cas d'utilisation : cet outil est idéal pour les investissements immobiliers ou les prêts à court terme pour lesquels vous prévoyez de disposer d'une somme forfaitaire importante à l'avenir pour effectuer le paiement final.

5. Amortissement par bullet

Dans le cadre d'un amortissement par versements, vous ne payez que les intérêts réguliers pendant la durée du prêt, le capital total étant dû en une seule fois à la fin. Cette méthode est plus courante dans le financement des entreprises et les obligations, où les emprunteurs s'attendent à un afflux de liquidités important pour couvrir le paiement final.

Meilleur cas d'utilisation : idéal pour les entreprises ou les projets qui prévoient un remboursement important à la fin de la durée du prêt, ce qui leur donne la flexibilité nécessaire pour gérer leur trésorerie pendant la période de prêt.

Une feuille Excel avec un tableau d'amortissement peut changer la donne pour le remboursement de vos prêts. Elle simplifie votre structure de paiement et vous permet de rester concentré sur vos objectifs financiers. Découvrons les incroyables avantages d'un tel tableau !

Avantages de la création d'un tableau d'amortissement

Investir dans la connaissance rapporte les meilleurs intérêts.

Investir dans la connaissance rapporte les meilleurs intérêts.

Comprendre vos finances va au-delà des nombres et vous permet de prendre des décisions éclairées. Un moyen efficace à faire consiste à créer un tableau d'amortissement, votre outil stratégique pour prendre le contrôle de votre avenir financier.

Voici comment cela transforme votre approche de la gestion de la dette :

- Gagnez en clarté : voyez comment chaque paiement périodique se répartit entre le capital et les intérêts, et observez la réduction progressive de votre dette au fil du temps. Cette clarté vous aide à suivre vos progrès et à gérer vos obligations.

- Planifiez mieux : anticipez les paiements futurs et allouez vos fonds de manière efficace. En connaissant le montant de vos paiements et leurs dates d'échéance, vous éviterez les surprises et stabiliserez votre trésorerie.

- Repérez les opportunités : identifiez les possibilités de paiements supplémentaires, ce qui vous permettra de réduire votre dette plus rapidement. Cette approche proactive peut vous permettre de réaliser d'importantes économies d'intérêts.

- Suivez vos objectifs : utilisez le tableau comme guide pour vos jalons financiers importants. Célébrez vos réussites tout au long du processus afin de maintenir votre motivation et votre engagement.

- Réduisez votre stress : savoir exactement combien vous devez et quand les paiements sont dus vous apporte une certaine confiance et réduit l'anxiété liée à la gestion des prêts.

- Améliorez votre cote de crédit : effectuez des paiements réguliers et ponctuels, comme indiqué dans le tableau, afin d'améliorer votre cote de crédit. Au fil du temps, une cote plus élevée vous permettra d'obtenir de meilleures conditions de prêt et des taux d'intérêt plus bas pour vos futurs emprunts.

Et ce n'est pas tout ! La création d'un tableau d'amortissement de prêt dans Excel vous permet d'ajuster les versements et les fréquences en fonction de vos besoins.

Maintenant que vous connaissez les avantages des tableaux d'amortissement Excel, voyons comment les créer !

Comment créer un tableau d'amortissement de prêt dans Excel

La création d'un tableau d'amortissement dans Excel vous aide à suivre vos paiements et à comprendre la structure de votre prêt. Suivez ce guide étape par étape pour le configurer efficacement.

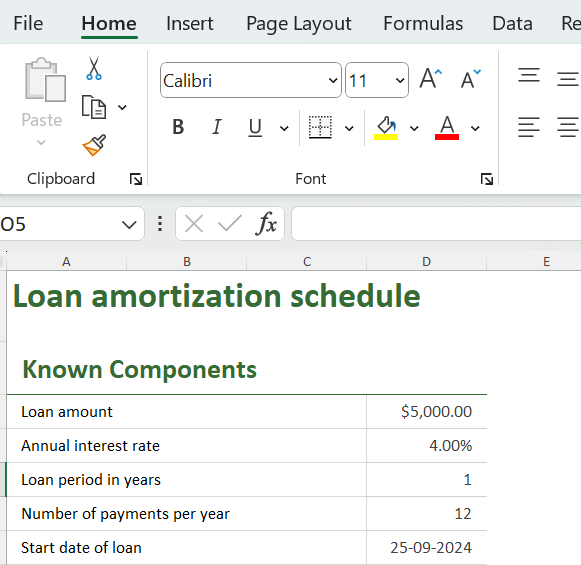

Étape 1 : Configurez votre tableau d'amortissement

Ouvrez une nouvelle feuille Excel et créez des cellules de saisie pour les éléments connus de votre prêt. Des entrées précises sont essentielles pour obtenir des calculs corrects. Incluez :

- Taux d'intérêt annuel (TIA)

- Période du prêt en années (LPY)

- Nombre de paiements par an (NPY)

- Montant du prêt (LA)

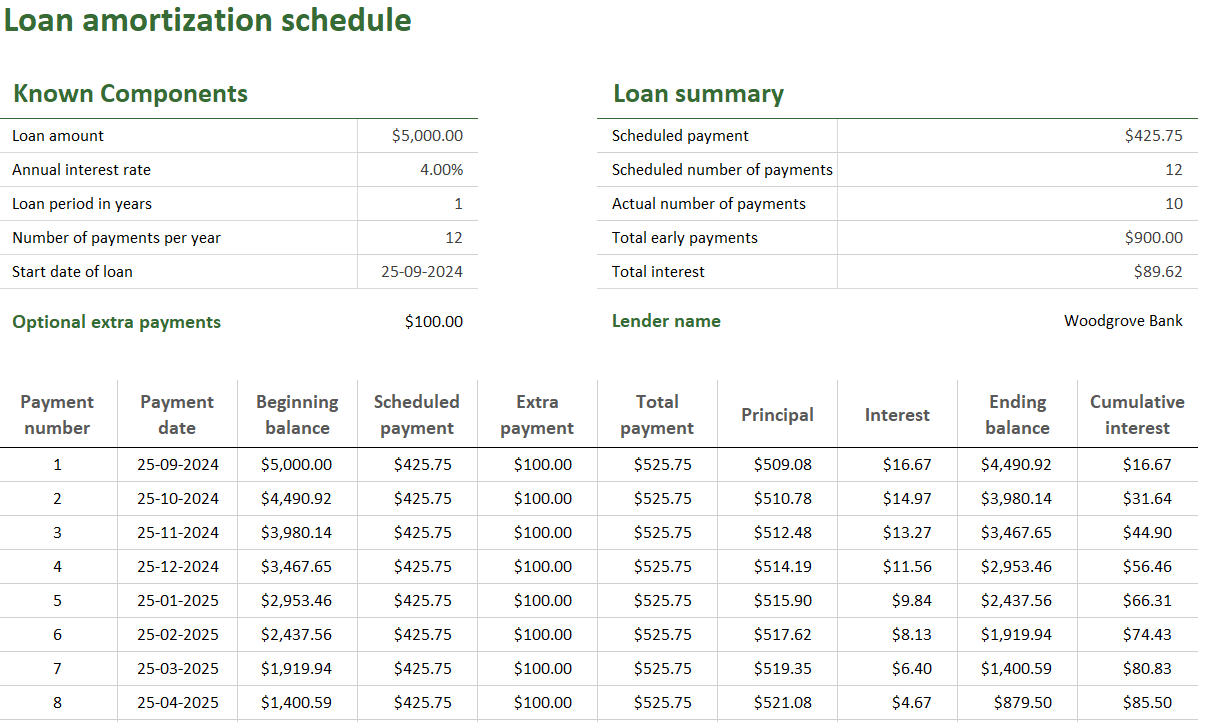

Par exemple, supposons que vous ayez un prêt d'un montant total de 5 000 $, un taux d'intérêt de 4 % et une période de remboursement d'un an. Il vous suffit d'ajouter ces valeurs aux cellules désignées pour établir les bases de votre tableau d'amortissement.

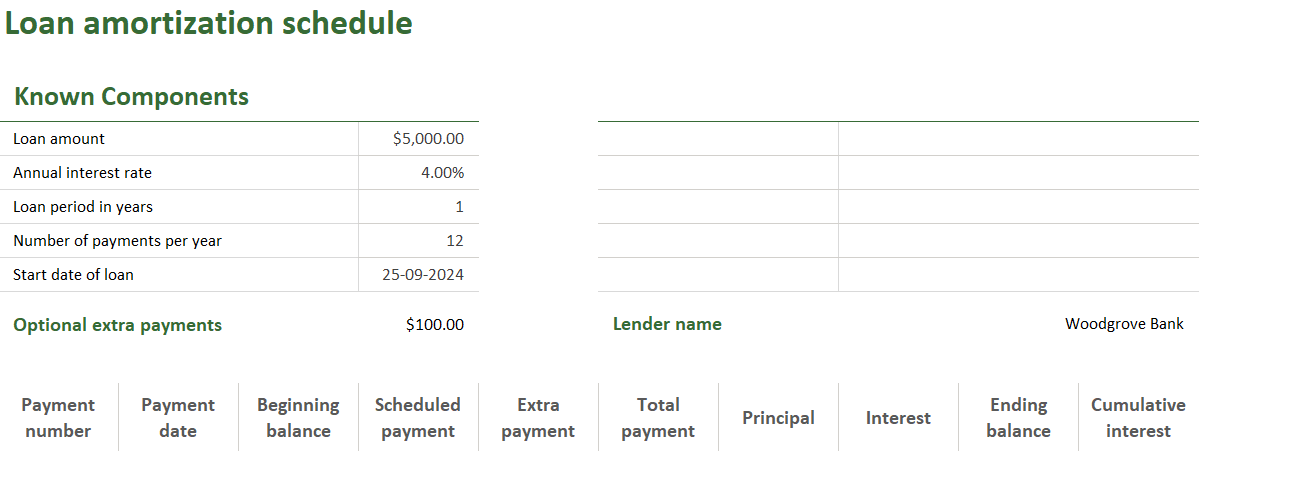

Vous êtes maintenant prêt à créer votre tableau pour suivre vos paiements. Dans votre feuille de calcul, configurez des colonnes pour organiser et calculer les détails de chaque paiement.

Voici la structure :

- Colonne A : Numéro de paiement (suivez chaque paiement)

- Colonne B : Date de paiement (date d'échéance de chaque paiement)

- Colonne C : Solde initial (solde du prêt au début de la période)

- Colonne D : Paiement prévu (montant du paiement régulier)

- Colonne E : Paiement supplémentaire (tout paiement supplémentaire effectué)

- Colonne F : Paiement total (paiements prévus + paiements supplémentaires)

- Colonne G : Paiement du capital (montant appliqué pour réduire le prêt)

- Colonne H : Paiement des intérêts (montant appliqué aux intérêts)

- Colonne I : Solde final (solde du prêt après chaque paiement)

- Colonne J : Intérêts cumulés (total des intérêts payés au fil du temps)

Étape 2 : Calculez les paiements mensuels (fonction PMT)

Dans la première ligne de la colonne « Paiement prévu » (D), utilisez la formule PMT pour calculer vos paiements mensuels :

= PMT (AIR / NPY, LPY * NPY, -LA)

- PMT : cette fonction Excel calcule le montant du paiement mensuel que vous devez effectuer.

- TAEG (taux annuel effectif global) : taux d'intérêt annuel du prêt.

- NPY (nombre de paiements par an) : le nombre de paiements que vous effectuez chaque année (par exemple, 12 pour les paiements mensuels).

- LPY (durée du prêt en années) : durée totale du prêt exprimée en années.

- LA (montant du prêt) : montant du capital emprunté. Le signe négatif indique qu'il s'agit d'une sortie de trésorerie.

Étape 3 : Calculez les intérêts

Il est temps de déterminer la part de chaque paiement consacrée à l’intérêt. Utilisez la fonction IPMT pour ce calcul :

=IPMT (AIR / NPY, A11, LPY * NPY, -LA)

Dans cette formule :

- IPMT : cette fonction Excel calcule la part d'intérêts de votre paiement.

- AIR : si votre prêt a un taux d'intérêt de 4 %, utilisez 0,04.

- NPY : si vous effectuez des paiements mensuels, ce sera 12.

- A11 : cette colonne correspond au numéro de paiement.

- LPY : pour un prêt d'un an, ce sera 1.

- LA : Si vous empruntez 5 000 $, vous utiliserez -5000 dans la formule.

Étape 4 : Trouvez le capital

Déterminez maintenant le montant du paiement qui sert à réduire le solde du prêt. Pour cela, utilisez la fonction PPMT :

=PPMT(AIR / NPY, A11, LPY * NPY, -LA)

Dans cette formule, PPMT calcule la partie de votre paiement qui réduit le montant du prêt. Les autres arguments sont identiques à ceux utilisés dans la fonction IPMT.

Par exemple, pour le premier paiement, la formule ressemblerait à ceci :

=PPMT(0,04 / 12, 1, 1 * 12, -5000)

Entrez cette formule dans la cellule G11 (colonne « Remboursement du capital ») et faites-la glisser vers le bas pour calculer toutes les périodes de paiement.

Étape 5 : Vérifiez et ajustez

Une fois votre tableau achevé, prenez le temps de le vérifier. Assurez-vous que toutes les formules fonctionnent correctement et que le solde restant est égal à zéro à la fin de la période. Si ce n'est pas le cas, vous devrez peut-être ajuster vos valeurs d'entrée.

Voici à quoi devrait ressembler votre tableau d'amortissement final :

Qui peut utiliser un tableau d'amortissement ?

Maintenant que vous savez comment créer un tableau d'amortissement de prêt dans Excel, vous vous demandez peut-être qui peut tirer le meilleur parti de cet outil. La bonne nouvelle, c'est que tout le monde peut utiliser un tableau d'amortissement :

- Propriétaires d'entreprise : les tableaux d'amortissement sont précieux pour les propriétaires d'entreprise qui gèrent des prêts destinés à l'expansion ou à des investissements en capital. Ils fournissent une projection claire des flux de trésorerie et permettent de respecter les obligations de paiement, ce qui favorise la croissance sans compromettre la stabilité financière.

- Propriétaires : un tableau d'amortissement aide les propriétaires à gérer facilement leurs paiements hypothécaires. Il détaille la manière dont chaque versement réduit le solde du prêt tout en suivant les intérêts payés au fil du temps. Cette transparence permet une meilleure gestion budgétaire et aide les propriétaires à rester sur la bonne voie pour atteindre leurs objectifs financiers.

- Investisseurs : les investisseurs qui financent des projets immobiliers ou d'autres entreprises tirent profit des tableaux d'amortissement en évaluant leurs rendements potentiels et le coût global des prêts. Ces informations les aident à prendre des décisions éclairées et à optimiser leur rentabilité.

- Étudiants : les étudiants ayant contracté un prêt étudiant peuvent utiliser ces tableaux pour comprendre leurs obligations de remboursement après l'obtention de leur diplôme. Connaître le montant à payer chaque mois leur permet de planifier judicieusement leurs dépenses et d'éviter des difficultés financières imprévues.

- Prêteurs et conseillers financiers : les prêteurs et les conseillers financiers peuvent améliorer leurs relations avec leurs clients en leur offrant une visibilité claire sur les calendriers de remboursement des prêts. Cette approche favorise de meilleures discussions sur les options de prêt et les stratégies de mise de fonds.

- Amateurs de finances personnelles : toute personne passionnée par la gestion de ses finances trouvera un tableau d'amortissement extrêmement utile. Il permet aux particuliers de s'organiser, les aide à comprendre leur situation d'endettement et leur donne les moyens de prendre des décisions éclairées concernant les paiements supplémentaires ou les options de refinancement.

💡 Conseil de pro : Gardez une longueur d'avance dans le monde financier concurrentiel en utilisant un outil CRM pour rationaliser votre processus de gestion. Suivez les interactions avec les clients et améliorez votre prestation de services. Consultez ce guide — Les 10 meilleurs CRM pour le secteur bancaire en 2024 pour découvrir les meilleures stratégies !

Outils alternatifs pour améliorer votre calendrier d'amortissement

Excel offre certes une base solide pour créer des tableaux d'amortissement, mais pourquoi se contenter de fonctions basiques ? Améliorez votre gestion financière grâce à des outils offrant des informations plus approfondies et une plus grande efficacité.

Découvrez ClickUp, une plateforme dynamique de productivité et de gestion de projet qui transforme le mode de fonctionnement des équipes hautement performantes à travers le monde. Mais qu'est-ce qui en fait l'une des meilleures alternatives à Excel?

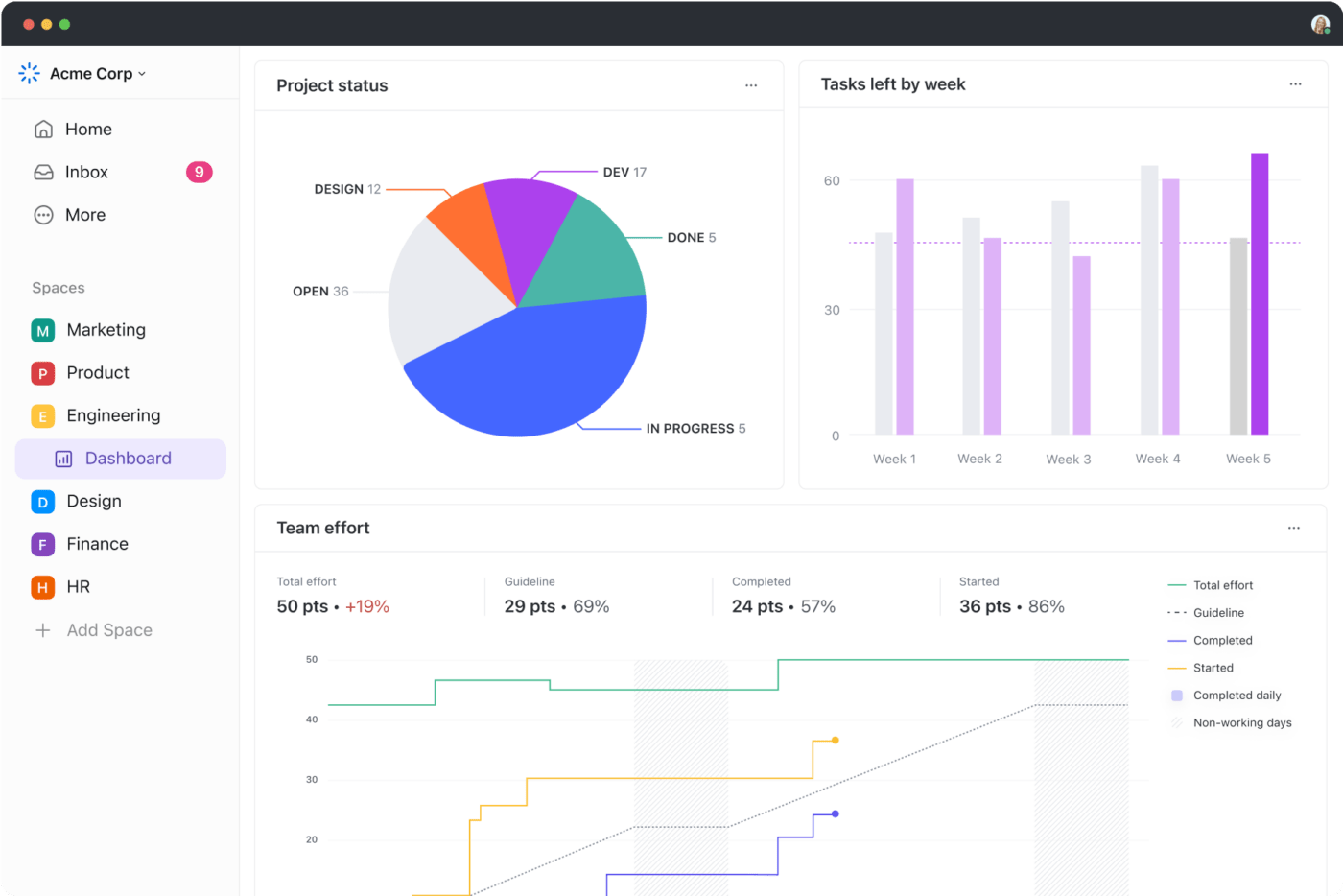

ClickUp est plus qu'un simple tableur : c'est un système complet de gestion financière. Il vous permet d'automatiser les rappels, de visualiser la progression grâce à des tableaux de bord en temps réel et d'utiliser des formules avancées pour des calculs précis.

Cette combinaison puissante transforme la façon dont vous gérez vos tableaux d'amortissement, rendant la gestion des prêts plus rapide et plus efficace. Voici comment :

1. Automatisez les rappels de paiement et les notifications

Vous en avez assez du stress constant lié aux retards de paiement ? Les rappels manuels dans Excel peuvent être fastidieux et entraîner souvent des complications inutiles. Mais ClickUp Automatisations simplifie ce processus et vous libère de ce poids.

Avec ClickUp, effectuez l'automatisation des rappels de paiement et programmez des notifications avant chaque date d'échéance. Créez des flux de travail personnalisés qui envoient des alertes avant chaque paiement, afin que la gestion de vos prêts se fasse en mode automatique.

Par exemple, si votre paiement hypothécaire mensuel de 1 500 $ est dû le 1er du mois, automatisez une notification pour vous rappeler cela trois jours avant. Cette installation proactive vous permet de rester organisé sans avoir à effectuer un suivi constant.

💡 Conseil de pro : utilisez les champs de formule de ClickUp dans votre automatisation pour définir des déclencheurs intelligents basés sur des conditions spécifiques. Ajustez vos rappels de paiement en fonction de l'évolution des montants des prêts ou des fluctuations des taux d'intérêt pour plus de flexibilité et d'efficacité.

2. Utilisez la vue Tableur avec des formules avancées

Vous avez besoin de calculer le montant total des intérêts ou de voir comment l'ajustement de votre paiement affecte le solde restant ? La vue Tableur de ClickUp vous permet de gérer votre tableau d'amortissement comme une feuille de calcul, mais avec des fonctionnalités améliorées.

Suivez tous vos prêts, paiements et dates d'échéance dans un tableau structuré, pour une gestion intuitive et efficace des données. Et ce n'est pas tout ! Les formules avancées de ClickUp vous permettent d'effectuer des calculs d'amortissement complexes directement dans vos tâches.

Cette fonctionnalité améliore à la fois la précision et l'efficacité de votre suivi financier. Voici comment en tirer le meilleur parti :

- Ajoutez des champs personnalisés : adaptez votre tableau d'amortissement de prêt afin d'y inclure les détails spécifiques qui vous importent le plus.

- Triez et filtrez les données : trouvez les informations pertinentes sans avoir à faire défiler des lignes interminables. Glissez-déposez les colonnes pour réorganiser vos données et gagner en clarté.

- Copier-coller : transférez des données entre ClickUp et d'autres plateformes telles qu'Excel ou Google Sheets pour une intégration transparente.

En savoir plus : 10 modèles de comptabilité gratuits dans Excel et ClickUp

3. Visualisez les données relatives à vos prêts amortissables grâce à des tableaux de bord dynamiques.

Alors qu'Excel organise les données en lignes et en colonnes, ClickUp offre une expérience plus riche grâce à des tableaux de bord interactifs qui rendent les informations complexes faciles à comprendre. Voici comment les tableaux de bord ClickUp peuvent vous aider :

- Surveillez les indicateurs clés : accédez à vos soldes de prêts, calendriers de paiement et taux d'intérêt en un seul emplacement pratique.

- Personnalisez votre affichage : choisissez parmi une variété de widgets et de diagrammes pour afficher vos données de la manière qui vous convient le mieux.

- Suivez votre progression : évaluez instantanément l'impact de vos paiements sur votre prêt global et déterminez quand vous pourrez le rembourser.

- Identifiez les tendances : repérez les schémas récurrents dans vos paiements, ce qui vous aidera à ajuster votre stratégie financière si nécessaire.

💡 Conseil de pro : Vous êtes une entreprise qui souhaite améliorer sa surveillance financière ? Utilisez des modèles de tableaux de bord équilibrés pour suivre des indicateurs clés tels que le retour sur investissement, les bénéfices et les revenus. Ces cadres stratégiques se concentrent sur vos objectifs financiers et mettent en évidence les domaines à améliorer.

4. Suivez l'évolution de votre prêt

Une gestion efficace des prêts va au-delà de la visualisation des données ; elle nécessite un suivi actif de votre parcours financier. ClickUp fournit des outils robustes qui vous permettent de rester informé et de prendre des décisions fondées sur des données à chaque étape.

- Utilisez les jalons ClickUp pour définir vos principaux objectifs de paiement. En fixant des cibles précises, vous pourrez célébrer vos réussites au fur et à mesure et rester motivé tout au long de la durée du prêt.

- Les fonctionnalités de rapports de ClickUp vous permettent d'analyser votre historique de paiement et d'identifier les tendances. Ces informations vous permettent de prendre des décisions proactives concernant votre financement futur et vous aident à optimiser votre stratégie de paiement.

- Suivez le temps consacré aux tâches de gestion des prêts grâce aux fonctionnalités du logiciel de facturation horaire de ClickUp. Il est particulièrement utile pour les professionnels de la finance qui gèrent plusieurs clients, car il vous permet de comptabiliser avec précision tous les aspects de votre administration des prêts.

En savoir plus : 10 modèles gratuits de suivi du temps pour la gestion du temps

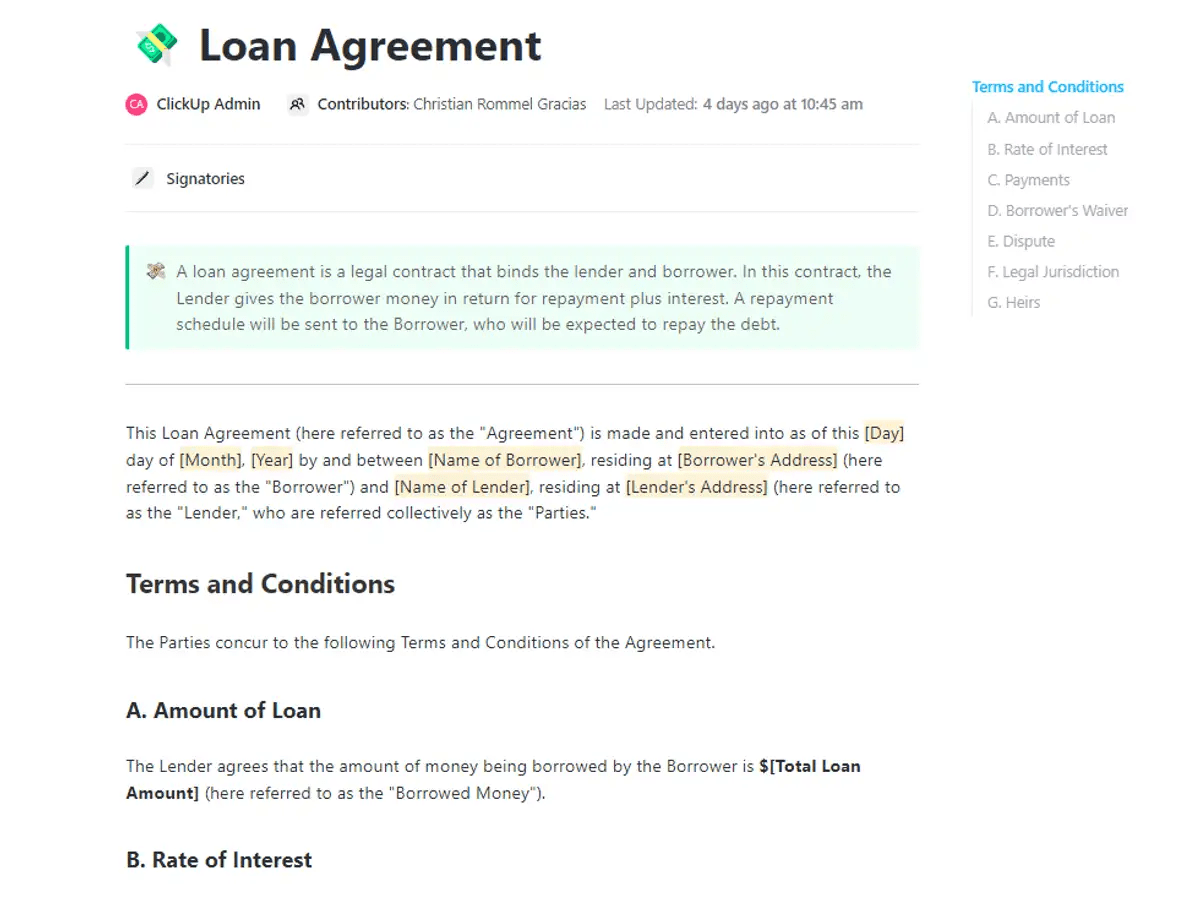

5. Organisez vos prêts à l'aide d'un modèle prédéfini

La gestion des contrats de prêt ne doit pas nécessairement être une corvée. Le modèle de contrat de prêt de ClickUp simplifie le processus et vous permet de personnaliser le document en fonction de vos besoins.

Un contrat de prêt est un contrat juridique qui définit les conditions entre le prêteur et l'emprunteur, en précisant le montant emprunté, le taux d'intérêt et le calendrier de remboursement. Il permet de s'assurer que les deux parties comprennent leurs obligations, évitant ainsi toute confusion et tout litige potentiel.

Voici pourquoi vous allez adorer ce modèle :

- Adaptez-le à vos besoins spécifiques, qu'il s'agisse de prêts personnels, de financement pour l'entreprise ou de contrats hypothécaires.

- Conservez toutes les informations essentielles au même endroit, ce qui réduit le risque de malentendus et de confusion.

- Favorisez des discussions claires avec vos clients ou partenaires, en vous assurant que tout le monde comprend les conditions générales.

Cas d'utilisation idéal : cet outil est parfait pour les professionnels de la finance, les prêteurs et les particuliers qui gèrent des prêts personnels et souhaitent rationaliser leur processus de documentation et améliorer la communication.

En savoir plus : 10 modèles de bilan gratuits dans Excel, Sheets et ClickUp

Gérez facilement les paiements de vos prêts avec ClickUp

Excel est depuis longtemps l'outil de référence pour créer un tableau d'amortissement de prêt, offrant un moyen fiable pour suivre les paiements. Mais, à mesure que vos besoins évoluent, vous pourriez trouver qu'il manque de flexibilité et de fonctionnalités avancées.

Découvrez ClickUp, la plateforme de gestion du travail tout-en-un. Avec sa vue Tableur puissante pour une gestion rationalisée des données, ses formules avancées pour des calculs précis et ses tableaux de bord dynamiques pour des informations visuelles, ClickUp transforme votre approche de la gestion des prêts.

Prêt à vous libérer des limites des tableurs basiques ? Commencez dès aujourd'hui avec ClickUp et optimisez votre planification financière !