Si gestiona préstamos, ya sea para clientes o para sus finanzas personales, sabe que pueden surgir complicaciones rápidamente. Entre hacer malabarismos con las fechas límite, calcular los intereses y realizar el seguimiento de los saldos, es fácil que todo se salga de control.

Un sorprendente 77 % de los estadounidenses se preocupa por su situación financiera, y un 45 % intenta activamente reducir sus deudas.

Tanto si eres un prestatario que controla los reembolsos como un prestamista que gestiona varias cuentas, ser organizado siempre ayuda.

Ahí es donde entra en juego el calendario de amortización, como su GPS financiero para gestionar los préstamos. Proporciona una hoja de ruta clara para cada pago, detallando todo, desde los cálculos de intereses hasta las reducciones del capital.

¿Lo mejor de todo? Con un calendario de amortización de préstamos en Microsoft Excel, puede organizar los datos de los préstamos, ajustar los planes de pago y realizar el seguimiento de sus finanzas, todo en un solo lugar.

¿Tienes curiosidad por saber cómo? ¡Exploremos la creación de un calendario de amortización eficiente en Excel y descubramos herramientas innovadoras para mejorar tu gestión financiera!

¿Qué es un calendario de amortización?

Un calendario de amortización es una tabla detallada que resume los pagos periódicos durante la vigencia del préstamo. Desglosa cada pago en componentes esenciales: importe a pagar, tipo de interés, plazo del préstamo, saldo del capital, e interés total pagado.

Ofrece una vista transparente de su trayectoria, ilustrando cómo disminuye su deuda hasta que la paga por completo. Esta información le ayuda a planificar sus finanzas, identificar oportunidades para realizar pagos adicionales y ahorrar en intereses a lo largo del tiempo.

Esto es lo que suele encontrarse en un calendario de amortización de préstamos:

- Importe del préstamo: el importe total que ha solicitado prestado.

- Tipo de interés anual: el costo del préstamo, expresado en porcentaje.

- Desglose del capital y los intereses: la asignación de cada pago a los intereses y la reducción del saldo pendiente.

- Estructura de pagos: frecuencia de los plazos (mensual, trimestral, etc.).

Dadas las diferentes frecuencias de pago, es esencial comprender cómo se calculan sus préstamos. Familiarizarse con los diversos métodos de amortización le permitirá tomar decisiones financieras informadas.

Más información: Cómo organizar las finanzas: una guía paso a paso

Domina la amortización de préstamos: encuentra el mejor método de pago.

El método de amortización que elijas influye significativamente en la rapidez con la que liquidarás tu préstamo y en la cantidad de intereses que deberás pagar. Tanto si prefieres cuotas mensuales fijas como si deseas acelerar la amortización a medida que aumentan tus ingresos, el plan adecuado marca la diferencia.

Analicemos los métodos de amortización más comunes y su impacto:

1. Amortización lineal (amortización lineal)

Este método es tan sencillo como parece. Cada pago se distribuye de manera uniforme a lo largo del plazo del préstamo, lo que significa que usted paga los intereses y el capital a lo largo del tiempo. Esta estructura es fácil de planear porque el importe del pago se mantiene constante desde el primer día hasta el último pago.

Mejor caso de uso: Perfecto para préstamos personales o de tipo fijo, en los que los pagos fiables ayudan a la gestión del presupuesto y del flujo de caja.

2. Amortización por saldo decreciente

En este método, los pagos iniciales tienen más intereses y solo una pequeña parte se destina al saldo del capital. A medida que continúa pagando, el importe pendiente disminuye.

Dado que los intereses se calculan sobre el saldo restante, la parte correspondiente a los intereses se reduce con el tiempo, lo que permite destinar una mayor parte de su pago a reducir la deuda total.

Mejor caso de uso: perfecto para préstamos estudiantiles o para empresas, este método permite realizar desembolsos manejables y, al mismo tiempo, pagar una mayor parte del capital a medida que aumentan sus ingresos.

3. Amortización de anualidades

En la amortización de anualidades, se realizan pagos periódicos iguales, pero la distribución entre intereses y capital cambia con el tiempo. Inicialmente, una mayor parte del pago cubre los intereses, pero una parte significativa se destina al saldo restante a medida que vence el préstamo.

Hay dos tipos:

- Anualidad ordinaria: transferencias realizadas al final de cada periodo de pago.

- Anualidad vencida: transferencias realizadas al inicio de cada periodo de pago.

Mejor caso de uso: este método es ideal para hipotecas y préstamos a plazos, en los que los pagos constantes respaldan la planificación financiera a largo plazo.

4. Amortización globulada

Con este método, usted realiza aportaciones más pequeñas para pagar los intereses y el capital a lo largo del plazo del préstamo. Sin embargo, al final, debe realizar un pago elevado para cubrir el saldo restante. Este enfoque reduce su carga mensual, pero requiere una planificación cuidadosa para el pago final.

Mejor caso de uso: es ideal para inversiones inmobiliarias o préstamos a corto plazo en los que se espera recibir una suma global significativa en el futuro para hacer frente al pago final.

5. Amortización por puntos

En la amortización por cuotas, solo pagas intereses regulares durante el plazo del préstamo, y el capital total se paga en un solo pago al final. Este método es más común en la financiación corporativa y los bonos, donde los prestatarios esperan una entrada significativa de efectivo para cubrir el pago final.

Mejor caso de uso: ideal para empresas o proyectos que esperan un gran desembolso al final del plazo del préstamo, lo que les da flexibilidad para gestionar el flujo de caja durante el periodo del préstamo.

Una hoja de Excel con un calendario de amortización puede suponer un gran cambio en los pagos de préstamos. Simplifica su estructura de pagos y le permite centrarse en sus metas financieras. ¡Veamos las increíbles ventajas de este calendario!

Ventajas de crear un calendario de amortización

Una inversión en conocimiento genera los mejores intereses.

Una inversión en conocimiento genera los mejores intereses.

Comprender sus finanzas va más allá de los números y le permite tomar decisiones informadas. Una forma eficaz de hacerlo es crear un calendario de amortización, su herramienta estratégica para tomar el control de su futuro financiero.

Así es como transforma su enfoque de la gestión de la deuda:

- Gana en claridad: comprueba cómo cada pago periódico se divide en capital e intereses, lo que te muestra cómo se reduce tu deuda con el tiempo. Esta claridad te ayuda a realizar el seguimiento de tu progreso y a gestionar tus obligaciones.

- Planifique mejor: anticipe los pagos futuros y asigne los fondos de forma eficaz. Conocer los importes y las fechas límite de los pagos le permitirá evitar sorpresas y estabilizar su flujo de caja.

- Detecte oportunidades: identifique posibilidades de realizar pagos adicionales, lo que le permitirá reducir su deuda más rápidamente. Este enfoque proactivo puede suponer un ahorro significativo en intereses.

- Sigue tus metas: utiliza el calendario como guía para tus hitos financieros. Celebra los logros a lo largo del camino para mantener la motivación y el compromiso.

- Reduzca el estrés: saber exactamente cuánto debe y cuándo vencen los pagos le da confianza y reduce la ansiedad relacionada con la gestión de préstamos.

- Mejora tu puntuación crediticia: realiza los pagos del préstamo de forma regular y puntual, tal y como se indica en el calendario, para que tu puntuación crediticia mejore. Con el tiempo, una puntuación más alta te abrirá las puertas a mejores condiciones de préstamo y tipos de interés más bajos para futuros préstamos.

¿Qué es aún mejor? Crear una tabla de amortización de préstamos en Excel le permite ajustar las cuotas y la frecuencia para satisfacer sus necesidades.

Teniendo en cuenta estas ventajas de los calendarios de amortización de Excel, veamos cómo crearlos.

Cómo crear un calendario de amortización de préstamos en Excel

Crear un calendario de amortización en Excel le ayuda a realizar el seguimiento de sus pagos y comprender la estructura de su préstamo. Siga esta guía paso a paso para configurarlo de manera eficiente.

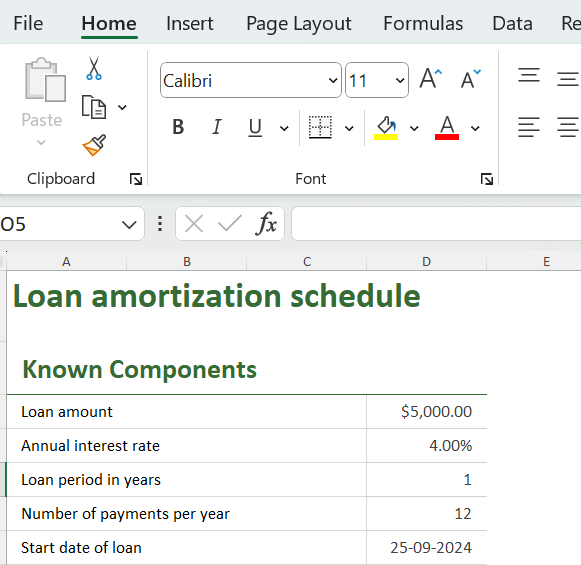

Paso 1: Configure su tabla de amortización

Abra una nueva hoja de Excel y cree celdas de entrada para los componentes conocidos de su préstamo. Es esencial introducir datos precisos para realizar cálculos correctos. Incluya:

- Tipo de interés anual (AIR)

- Periodo de préstamo en años (LPY)

- Número de pagos al año (NPY)

- Importe del préstamo (LA)

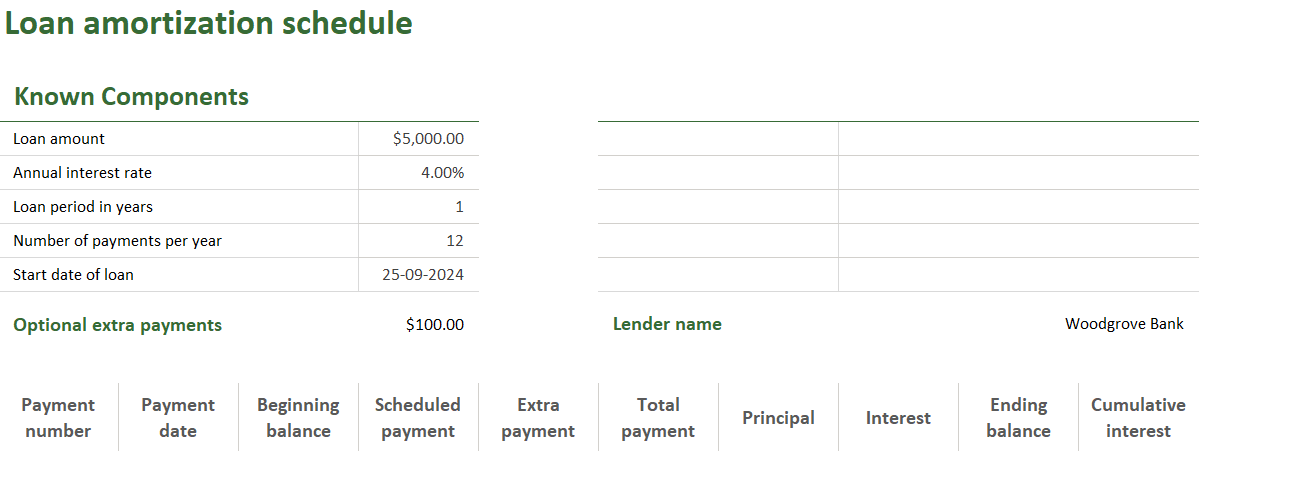

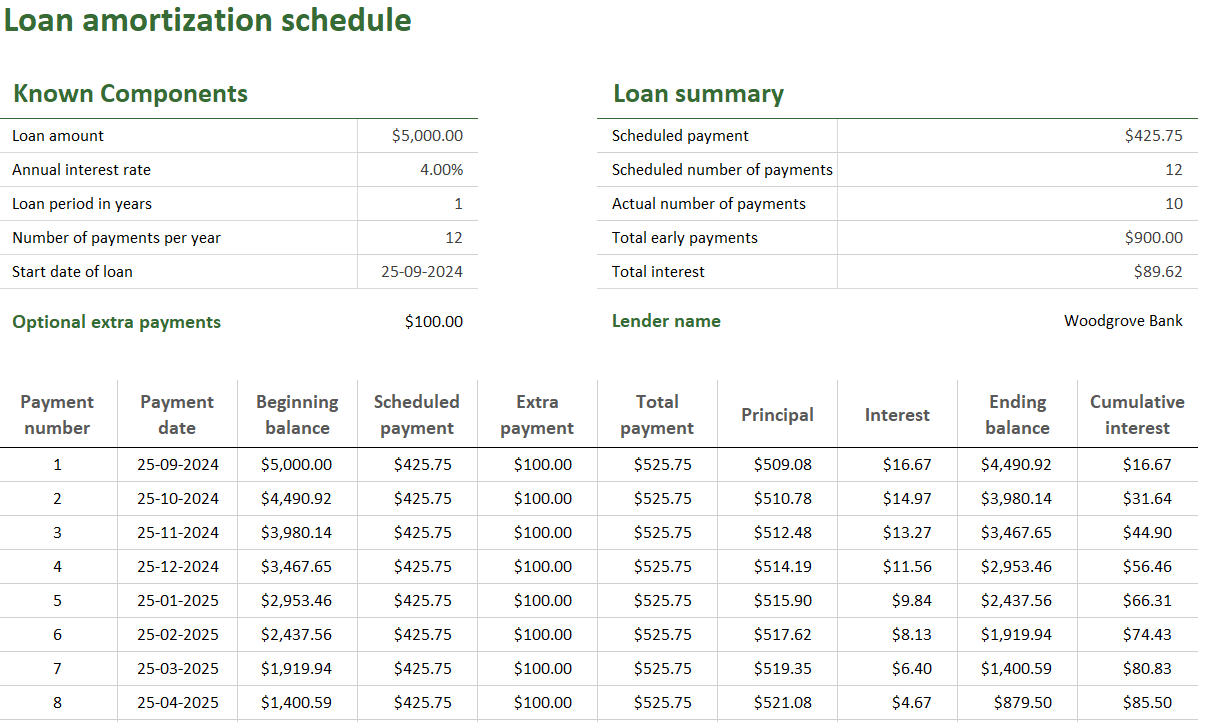

Por ejemplo, supongamos que tiene un préstamo total de 5000 $, un tipo de interés del 4 % y un periodo de pago de un año. Solo tiene que añadir estos valores a las celdas designadas para sentar las bases de su tabla de amortización.

Ahora ya está listo para crear su tabla para realizar el seguimiento de los pagos. En su hoja de cálculo, configure columnas para organizar y calcular los detalles de cada pago.

Esta es la estructura:

- Columna A: Número de pago (realice el seguimiento de cada pago)

- Columna B: Fecha de pago (fecha límite de cada pago)

- Columna C: Saldo inicial (saldo del préstamo al inicio del periodo).

- Columna D: Pago programado (importe del pago regular)

- Columna E: Pago adicional (cualquier pago adicional realizado)

- Columna F: Pago total (pagos programados + pagos adicionales)

- Columna G: Pago del capital (importe aplicado para reducir el préstamo)

- Columna H: Pago de intereses (importe aplicado a los intereses)

- Columna I: Saldo final (saldo del préstamo después de cada pago)

- Columna J: Interés acumulado (interés total pagado a lo largo del tiempo)

Paso 2: Calcule los pagos mensuales (función PMT).

En la primera fila de la columna «Pago programado» (D), utilice la fórmula PMT para calcular sus pagos mensuales:

= PMT (AIR / NPY, LPY * NPY, -LA)

- PMT: Esta función de Excel calcula el pago mensual que debe realizar.

- AIR (tipo de interés anual): El tipo de interés anual del préstamo.

- NPY (número de pagos por año): El número de pagos que realiza cada año (por ejemplo, 12 para los pagos mensuales).

- LPY (periodo de préstamo en años): La duración total del préstamo expresada en años.

- LA (importe del préstamo): El importe del capital prestado. El signo negativo indica que se trata de una salida de efectivo.

Paso 3: Calcular los intereses

Es hora de determinar qué parte de cada pago se destina a intereses. Utilice la función IPMT para este cálculo:

=IPMT (AIR / NPY, A11, LPY * NPY, -LA)

En esta fórmula:

- IPMT: esta función de Excel calcula la parte de interés de su pago.

- AIR: Si su préstamo tiene un tipo de interés del 4 %, utilice 0,04.

- NPY: Si realiza pagos mensuales, serán 12.

- A11: Representa la columna del número de pago.

- LPY: Para un préstamo a 1 año, será 1.

- LA: Si solicita un préstamo de 5000 $, utilizará -5000 en la fórmula.

Paso 4: Encuentre el capital

Ahora, determine cuánto del pago se destina a reducir el saldo del préstamo. Para ello, utilice la función PPMT:

=PPMT(AIR / NPY, A11, LPY * NPY, -LA)

En esta fórmula, PPMT calcula la parte de su pago que reduce el importe del préstamo. Los demás argumentos son coherentes con los utilizados en la función IPMT.

Por ejemplo, para el primer pago, la fórmula sería la siguiente:

=PPMT(0,04 / 12, 1, 1 * 12, -5000)

Introduce esta fórmula en la celda G11 (la columna «Pago del capital») y arrástrala hacia abajo para calcular todos los periodos de pago.

Paso 5: Revisar y ajustar

Una vez completado el calendario, tómese un momento para revisarlo. Compruebe que todas las fórmulas funcionan correctamente y asegúrese de que el saldo restante sea cero al final del plazo. Si no es así, es posible que tenga que ajustar los valores introducidos.

Así es como debería quedar su tabla de amortización final:

¿Quién puede utilizar un calendario de amortización?

Ahora que ya sabe cómo crear un calendario de amortización de préstamos en Excel, quizá se pregunte quién se beneficia más de esta herramienta. La buena noticia es que hay muchas personas que pueden utilizar un calendario de amortización:

- Propietarios de empresas: los calendarios de amortización son muy valiosos para los propietarios de empresas que gestionan préstamos para la expansión o inversiones de capital. Proporcionan una proyección clara del flujo de caja y cumplen con las obligaciones de pago, lo que permite el crecimiento sin comprometer la estabilidad financiera.

- Propietarios de viviendas: un calendario de amortización ayuda a los propietarios a gestionar fácilmente los pagos de su hipoteca. Desglosa cómo cada cuota reduce el saldo del préstamo y realiza un seguimiento de los intereses pagados a lo largo del tiempo. Esta transparencia permite una mejor gestión del presupuesto y mantiene a los propietarios en el buen camino para alcanzar sus metas financieras.

- Inversores: Los inversores que financian proyectos inmobiliarios u otras iniciativas se benefician de los calendarios de amortización al evaluar sus posibles rendimientos y los costes generales de los préstamos. Esta información les ayuda a tomar decisiones bien fundamentadas y a optimizar su rentabilidad.

- Estudiantes: Los estudiantes con préstamos educativos pueden utilizar estos calendarios para comprender sus compromisos de pago tras la graduación. Saber cuánto deben pagar cada mes les permite planificar su dinero de forma inteligente y evitar tensiones financieras inesperadas.

- Prestamistas y asesores financieros: Los prestamistas y asesores financieros pueden mejorar las relaciones con sus clientes proporcionándoles una visibilidad clara de los calendarios de amortización de los préstamos. Este enfoque fomenta un mejor diálogo sobre las opciones de préstamo y las estrategias de pago inicial.

- Entusiastas de las finanzas personales: Cualquier persona apasionada por la gestión de sus finanzas encontrará increíblemente útil un calendario de amortización. Ayuda a las personas a organizarse, les permite comprender su situación de deuda y les permite tomar decisiones inteligentes sobre pagos adicionales u opciones de refinanciación.

💡 Consejo profesional: manténgase a la vanguardia en el competitivo mundo financiero utilizando una herramienta CRM para optimizar su proceso de gestión. Realice el seguimiento de las interacciones con los clientes y mejore la prestación de sus servicios. Eche un vistazo a esta guía: Las 10 mejores CRM para la banca en 2024 para conocer las mejores estrategias.

Herramientas alternativas para mejorar su programación de amortizaciones

Aunque Excel proporciona una base sólida para crear planes de amortización, ¿por qué conformarse con las funciones básicas? Mejore su gestión financiera con herramientas que ofrecen información más detallada y mayor eficiencia.

Descubra ClickUp, una plataforma dinámica de productividad y gestión de proyectos que está transformando la forma de trabajar de los equipos de alto rendimiento en todo el mundo. Pero, ¿qué la convierte en una de las mejores alternativas a Excel?

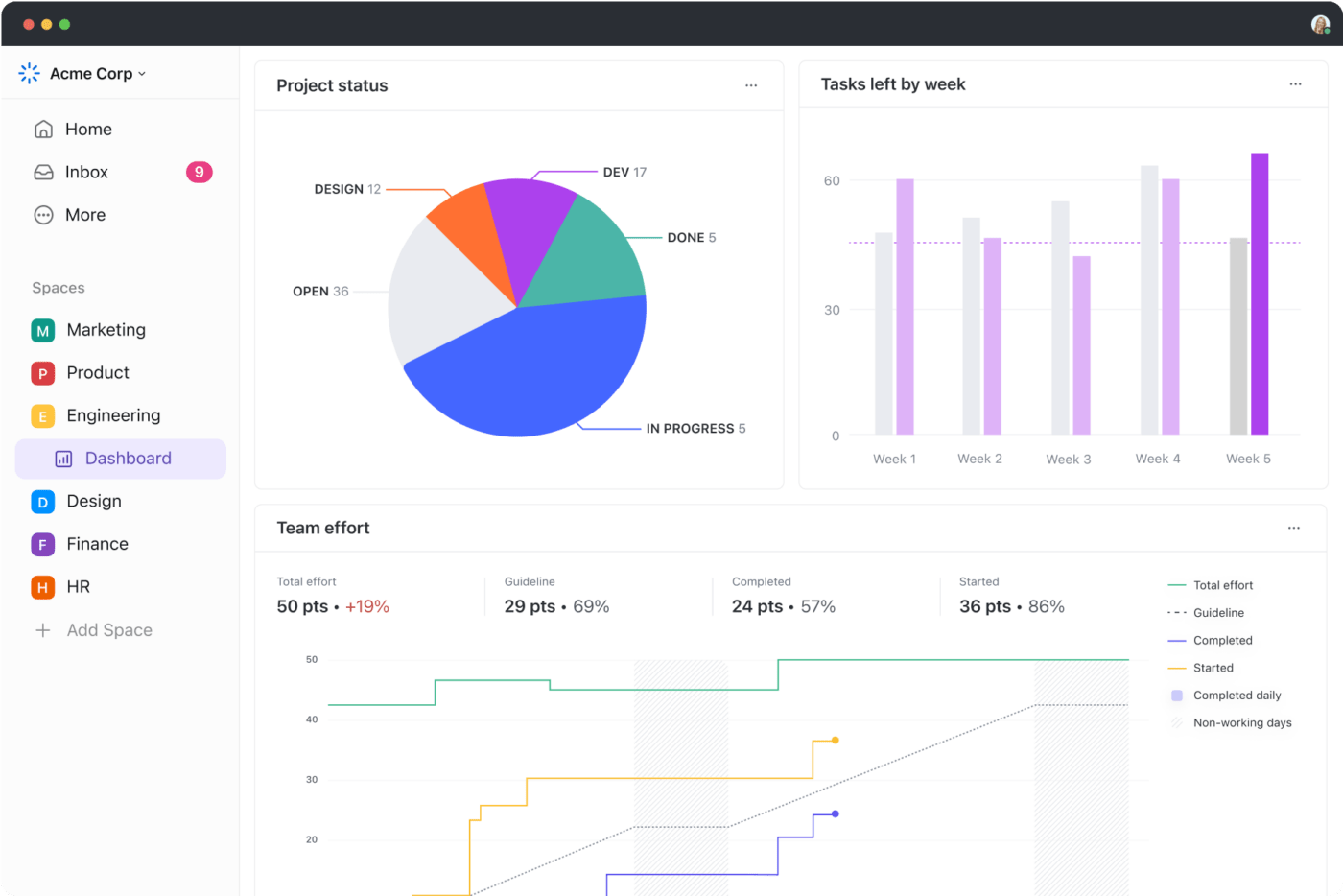

ClickUp es más que una herramienta de hojas de cálculo: es un completo sistema de gestión financiera. Le permite realizar la automatización de recordatorios, visualizar el progreso con paneles de control en tiempo real y utilizar fórmulas avanzadas para realizar cálculos precisos.

Esta potente combinación transforma la forma en que gestiona sus calendarios de amortización, haciendo que la gestión de préstamos sea más rápida y eficiente. Así es como funciona:

1. Automatice los recordatorios y las notificaciones de pago.

¿Cansado del estrés constante por los plazos de pago incumplidos? Los recordatorios manuales en Excel pueden ser una molestia y, a menudo, provocan complicaciones innecesarias. Pero ClickUp Automatizaciones hace que este proceso sea sencillo, quitándole un peso de encima.

Con ClickUp, automatice los recordatorios de pago y programe notificaciones antes de cada fecha límite. Cree flujos de trabajo personalizados que envíen alertas antes de cada pago, lo que garantiza que la gestión de sus préstamos se realice de forma automática.

Por ejemplo, si el pago mensual de su hipoteca de 1500 $ vence el día 1, automatice una notificación para enviarle un recordatorio tres días antes. Esta configuración proactiva le permite mantenerse organizado sin necesidad de realizar un seguimiento constante.

💡 Consejo profesional: utilice los campos de fórmula de ClickUp en su automatización para establecer desencadenantes inteligentes basados en condiciones específicas. Ajuste sus recordatorios de pago de acuerdo con los cambios en los importes de los préstamos o las fluctuaciones de los tipos de interés para mejorar la flexibilidad y la eficiencia.

2. Utilice la vista Tabla con fórmulas avanzadas.

¿Necesita calcular el interés total o ver cómo afecta el ajuste de su pago al saldo restante? La vista Tabla de ClickUp le permite gestionar su calendario de amortización de préstamos como una hoja de cálculo, pero con funciones mejoradas.

Realice un seguimiento de todos sus préstamos, pagos y fechas límite en un formato de cuadrícula estructurado, lo que hace que la gestión de datos sea intuitiva y eficaz. ¿Qué es aún mejor? Las fórmulas avanzadas de ClickUp le permiten realizar cálculos de amortización complejos directamente en sus tareas.

Esta función aumenta tanto la precisión como la eficiencia en el seguimiento de sus finanzas. A continuación le explicamos cómo sacarle el máximo partido:

- Añada campos personalizados: adapte su tabla de amortización de préstamos para incluir los detalles específicos del préstamo que más le importan.

- Ordena y filtra datos: encuentra información relevante sin tener que desplazarte por interminables filas. Arrastra y suelta columnas para reorganizar tus datos y obtener una mayor claridad.

- Copiar y pegar: transfiera datos entre ClickUp y otras plataformas como Excel o Hojas de cálculo de Google para una integración perfecta.

Más información: 10 plantillas gratuitas de contabilidad en Excel y ClickUp

3. Visualice los datos de amortización de sus préstamos con paneles dinámicos.

Mientras que Excel organiza los datos en filas y columnas, ClickUp ofrece una experiencia más rica con paneles interactivos que hacen que la información compleja sea fácil de digerir. Así es como te ayudan los paneles de ClickUp:

- Supervise las métricas críticas: acceda a los saldos de sus préstamos, calendarios de pagos y tipos de interés en una única y cómoda ubicación.

- Personalice su vista: seleccione entre una variedad de widgets y gráficos para mostrar sus datos de la forma que más le convenga.

- Sigue tu progreso: evalúa al instante cómo afectan tus pagos al préstamo total y cuándo podrías liquidarlo.

- Identifique tendencias: detecte patrones en sus pagos, lo que le ayudará a ajustar su estrategia financiera según sea necesario.

💡 Consejo profesional: ¿Es usted una empresa que busca mejorar la supervisión financiera? Utilice plantillas de cuadros de mando integrales para realizar el seguimiento de métricas cruciales como el retorno de la inversión, los beneficios y los ingresos. Estos marcos estratégicos se centran en sus metas financieras y destacan las áreas de mejora.

4. Realice el seguimiento del progreso de su préstamo

Una gestión eficaz de los préstamos va más allá de la visualización de datos; requiere un seguimiento activo de su trayectoria financiera. ClickUp le ofrece herramientas sólidas para que pueda mantenerse informado y tomar decisiones basadas en datos en cada paso.

- Utilice ClickUp Hitos para definir metas de pago clave. Establecer objetivos específicos le permite celebrar los logros a lo largo del camino, manteniendo alta su motivación durante todo el plazo del préstamo.

- Las funciones de elaboración de informes de ClickUp le permiten analizar su historial de pagos e identificar tendencias. Esta información le permite tomar decisiones proactivas sobre la financiación futura y le ayuda a optimizar su estrategia de pago.

- Realice un seguimiento del tiempo dedicado a las tareas de gestión de préstamos con las funciones del software de facturación por tiempo de ClickUp. Es especialmente beneficioso para los profesionales financieros que gestionan múltiples clientes, ya que garantiza que se contabilicen con precisión todos los aspectos de la administración de préstamos.

Más información: 10 plantillas gratuitas para el control de tiempo de los proyectos y la gestión del tiempo

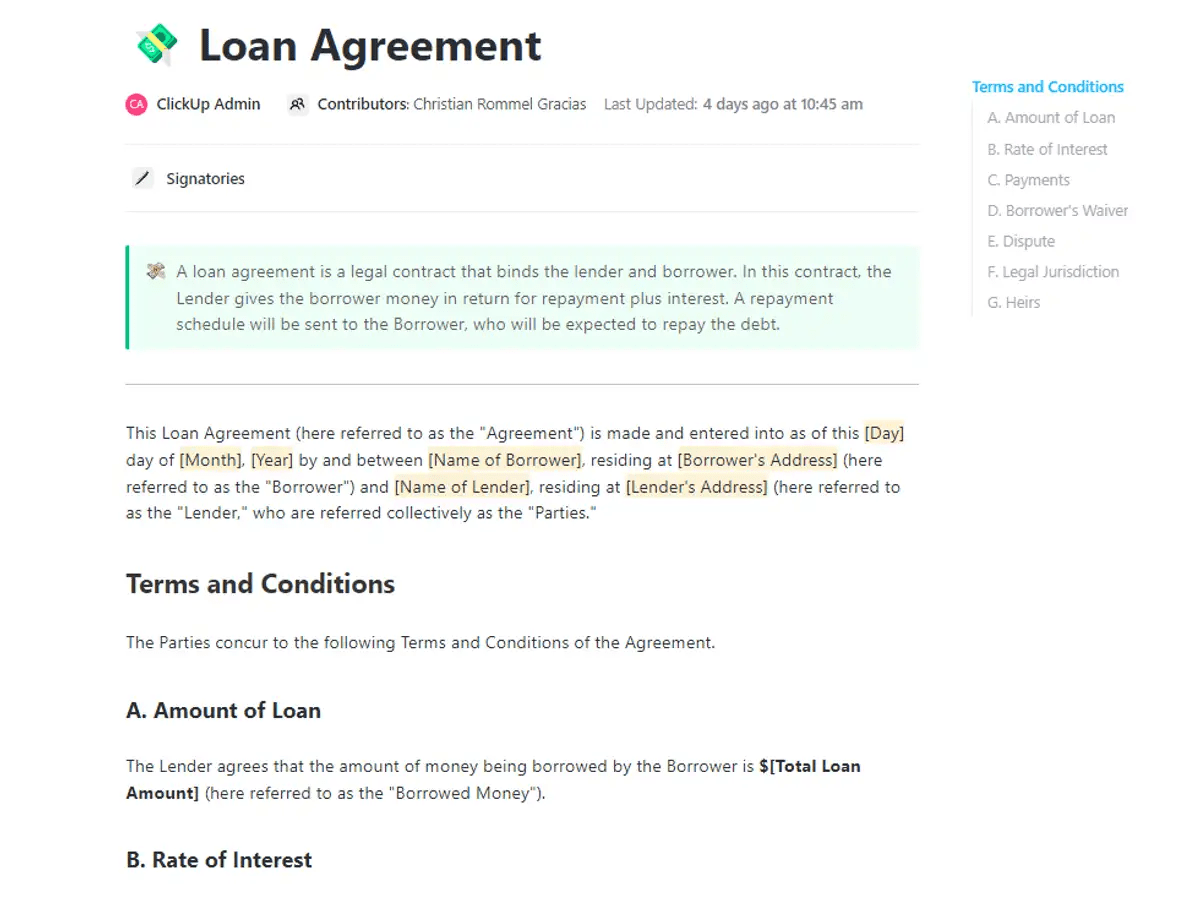

5. Organice sus préstamos con una plantilla prediseñada.

Gestionar los contratos de préstamo no tiene por qué ser una tarea tediosa. La plantilla de contrato de préstamo de ClickUp simplifica el proceso y le permite personalizar el documento para adaptarlo a sus necesidades.

Un contrato de préstamo es un contrato legal que describe los términos entre el prestamista y el prestatario, detallando el importe prestado, el tipo de interés y el calendario de pagos. Garantiza que ambas partes comprendan sus obligaciones, evitando confusiones y posibles disputas.

He aquí por qué le encantará esta plantilla:

- Adáptelo a sus necesidades específicas, ya sea para préstamos personales, financiación para empresas o acuerdos hipotecarios.

- Guarde todos los detalles esenciales en un solo lugar, reduciendo el riesgo de malentendidos y confusiones.

- Fomente conversaciones claras con clientes o socios, asegurándose de que todos comprendan los términos y condiciones.

Caso de uso ideal: Es perfecto para profesionales financieros, prestamistas y personas que gestionan préstamos personales y desean optimizar su proceso de documentación y mejorar la comunicación.

Gestiona fácilmente los pagos de préstamos con ClickUp.

Excel ha sido durante mucho tiempo la herramienta preferida para crear planes de amortización de préstamos, ya que ofrece una forma fiable de realizar el seguimiento de los pagos. Sin embargo, a medida que sus necesidades evolucionan, es posible que le resulte poco flexible y que le falten funciones avanzadas.

Entra en ClickUp, la plataforma de gestión del trabajo todo en uno. Con su potente vista Tabla para una gestión de datos optimizada, fórmulas avanzadas para cálculos precisos y paneles dinámicos para obtener información visual, ClickUp transforma tu forma de abordar la gestión de préstamos.

¿Listo para liberarte de los límites de las hojas de cálculo básicas? ¡Empieza hoy mismo con ClickUp y potencia tu planificación financiera!