Se você gerencia empréstimos, seja para clientes ou finanças pessoais, sabe que complicações podem surgir rapidamente. Entre lidar com datas de vencimento, calcular juros e controlar saldos, é fácil que tudo saia do controle.

Surpreendentes 77% dos americanos se preocupam com sua situação financeira, com 45% tentando ativamente reduzir suas dívidas.

Seja você um tomador de empréstimo acompanhando os pagamentos ou um credor lidando com várias contas, ser organizado ajuda.

É aí que entra o cronograma de amortização, como seu GPS financeiro para navegar pelos empréstimos. Ele fornece um roteiro claro para cada pagamento, detalhando tudo, desde cálculos de juros até reduções do principal.

A melhor parte? Com um cronograma de amortização de empréstimos no Microsoft Excel, você pode organizar dados de empréstimos, ajustar planos de pagamento e acompanhar suas finanças — tudo em um só lugar.

Quer saber como? Vamos explorar a criação de um cronograma de amortização eficiente no Excel e descobrir ferramentas inovadoras para melhorar sua gestão financeira!

O que é um cronograma de amortização?

Um cronograma de amortização é uma tabela detalhada que descreve os pagamentos periódicos ao longo do prazo do empréstimo. Ele divide cada pagamento em componentes essenciais: valor a pagar, taxa de juros, prazo do empréstimo, saldo principal e juros totais pagos.

Ele oferece uma visão transparente de sua jornada, ilustrando como sua dívida diminui até que você a pague integralmente. Essas informações ajudam você a planejar suas finanças, identificar oportunidades para pagamentos extras e economizar juros ao longo do tempo.

Aqui está o que você normalmente encontrará em um cronograma de amortização de empréstimo:

- Valor do empréstimo: o valor total que você emprestou

- Taxa de juros anual: o custo do empréstimo, mostrado como uma porcentagem.

- Discriminação do principal e dos juros: a alocação de cada pagamento para juros e redução do saldo pendente.

- Estrutura de pagamento: frequência das parcelas (mensal, trimestral, etc.)

Dadas as diferentes frequências de pagamento, é essencial compreender como seus empréstimos são calculados. Familiarizar-se com diversos métodos de amortização permite que você tome decisões financeiras informadas.

Dominando a amortização de empréstimos: encontre o melhor método de pagamento

O método de amortização que você escolher afeta significativamente a rapidez com que você encerra seu empréstimo e quanto juros você deverá pagar. Se você prefere EMIs estáveis ou deseja acelerar o pagamento à medida que sua renda aumenta, o plano certo faz toda a diferença.

Vamos analisar os métodos de amortização mais comuns e seu impacto:

1. Amortização linear (amortização linear)

Este método é tão simples quanto parece. Cada pagamento é distribuído uniformemente ao longo do prazo do empréstimo, o que significa que você paga os juros e o principal ao longo do tempo. Esta estrutura é fácil de planejar porque o valor do pagamento permanece consistente desde o primeiro dia até o último pagamento.

Melhor caso de uso: Perfeito para empréstimos pessoais ou com taxa fixa, onde pagamentos confiáveis ajudam no orçamento e na gestão do fluxo de caixa.

2. Amortização por saldo decrescente

Nesse método, seus pagamentos iniciais têm juros mais altos, com apenas uma pequena parte destinada ao saldo principal. À medida que você continua a pagar, o valor pendente diminui.

Como os juros são calculados sobre o saldo restante, a parcela de juros diminui com o tempo, permitindo que uma parte maior do seu pagamento seja destinada à redução da dívida total.

Melhor caso de uso: perfeito para empréstimos estudantis ou comerciais, esse método permite pagamentos gerenciáveis enquanto você paga mais da parte principal à medida que sua renda aumenta.

3. Amortização de anuidades

Na amortização de anuidades, você faz pagamentos periódicos iguais, mas a divisão entre juros e principal muda ao longo do tempo. Inicialmente, a maior parte do seu pagamento cobre os juros, mas uma parte significativa vai para o saldo restante à medida que o empréstimo vence.

Existem dois tipos:

- Anuidade ordinária: transferências feitas no final de cada período de pagamento

- Anuidade vencida: transferências feitas no início de cada período de pagamento

Melhor caso de uso: esse método é adequado para hipotecas e empréstimos parcelados, nos quais pagamentos consistentes apoiam o planejamento financeiro de longo prazo.

4. Amortização balão

Nesse método, você faz contribuições menores para os juros e o principal ao longo do prazo do empréstimo. Mas, no final, é necessário fazer um grande pagamento para cobrir o saldo restante. Essa abordagem reduz sua carga mensal, mas requer um planejamento cuidadoso para o pagamento final.

Melhor caso de uso: isso é ótimo para investimentos imobiliários ou empréstimos de curto prazo, nos quais você espera receber uma quantia significativa no futuro para lidar com o pagamento final.

5. Amortização em linha reta

Na amortização em bolas, você paga apenas juros regulares durante o prazo do empréstimo, com o principal total devido em uma única parcela no final. Esse método é mais comum em financiamentos corporativos e títulos, onde os mutuários esperam um influxo significativo de caixa para cobrir o pagamento final.

Melhor caso de uso: ideal para empresas ou projetos que esperam um grande pagamento no final do prazo do empréstimo, dando-lhes flexibilidade para gerenciar o fluxo de caixa durante o período do empréstimo.

Uma planilha do Excel com cronograma de amortização pode ser um divisor de águas para o pagamento de empréstimos. Ela simplifica sua estrutura de pagamentos e mantém você focado em suas metas financeiras. Vamos conferir as incríveis vantagens desse cronograma!

Benefícios de criar um cronograma de amortização

Um investimento em conhecimento rende os melhores juros.

Um investimento em conhecimento rende os melhores juros.

Compreender suas finanças vai além dos números, permitindo que você tome decisões informadas. Uma maneira eficaz de fazer isso é criar um cronograma de amortização — sua ferramenta estratégica para assumir o controle do seu futuro financeiro.

Veja como isso transforma sua abordagem para gerenciar dívidas:

- Ganhe clareza: veja como cada pagamento periódico se divide em principal e juros, mostrando como sua dívida diminui ao longo do tempo. Essa clareza ajuda você a acompanhar seu progresso e gerenciar suas obrigações.

- Planeje melhor: antecipe pagamentos futuros e aloque fundos de maneira eficaz. Saber os valores e as datas de vencimento dos seus pagamentos permite que você evite surpresas e estabilize seu fluxo de caixa.

- Identifique oportunidades: identifique oportunidades para pagamentos extras, permitindo que você reduza sua dívida mais rapidamente. Essa abordagem proativa pode levar a uma economia significativa de juros.

- Acompanhe suas metas: use o cronograma como um guia para seus marcos financeiros. Comemore as conquistas ao longo do caminho para manter a motivação e o comprometimento.

- Reduza o estresse: saber exatamente quanto você deve e quando os pagamentos vencem transmite confiança e reduz a ansiedade relacionada ao gerenciamento de empréstimos.

- Melhore sua pontuação de crédito: faça pagamentos consistentes e pontuais do empréstimo, conforme descrito no cronograma, para impactar positivamente sua pontuação de crédito. Com o tempo, uma pontuação mais alta abre portas para melhores condições de empréstimo e taxas de juros mais baixas para empréstimos futuros.

O que é ainda melhor? Criar uma tabela de amortização de empréstimos no Excel permite ajustar as parcelas e frequências para atender às suas necessidades.

Com esses benefícios dos cronogramas de amortização do Excel em mente, vamos ver como criá-los!

Como criar um cronograma de amortização de empréstimos no Excel

Criar um cronograma de amortização no Excel ajuda você a acompanhar seus pagamentos e entender a estrutura do seu empréstimo. Siga este guia passo a passo para configurá-lo com eficiência.

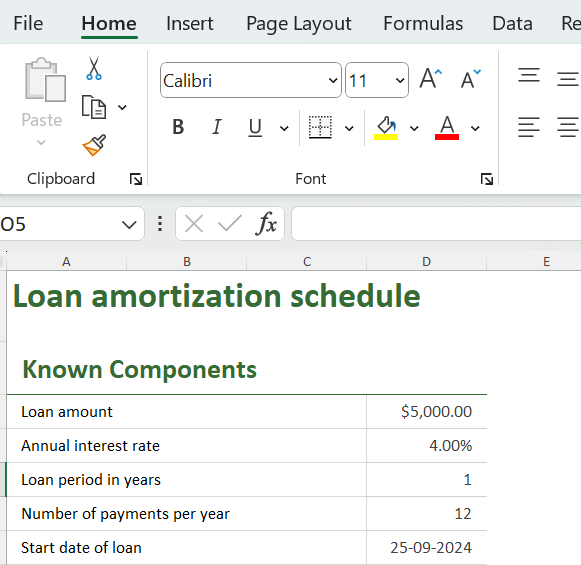

Etapa 1: configure sua tabela de amortização

Abra uma nova planilha do Excel e crie células de entrada para os componentes conhecidos do seu empréstimo. Entradas precisas são essenciais para cálculos corretos. Inclua:

- Taxa de juros anual (AIR)

- Período do empréstimo em anos (LPY)

- Número de pagamentos por ano (NPY)

- Valor do empréstimo (LA)

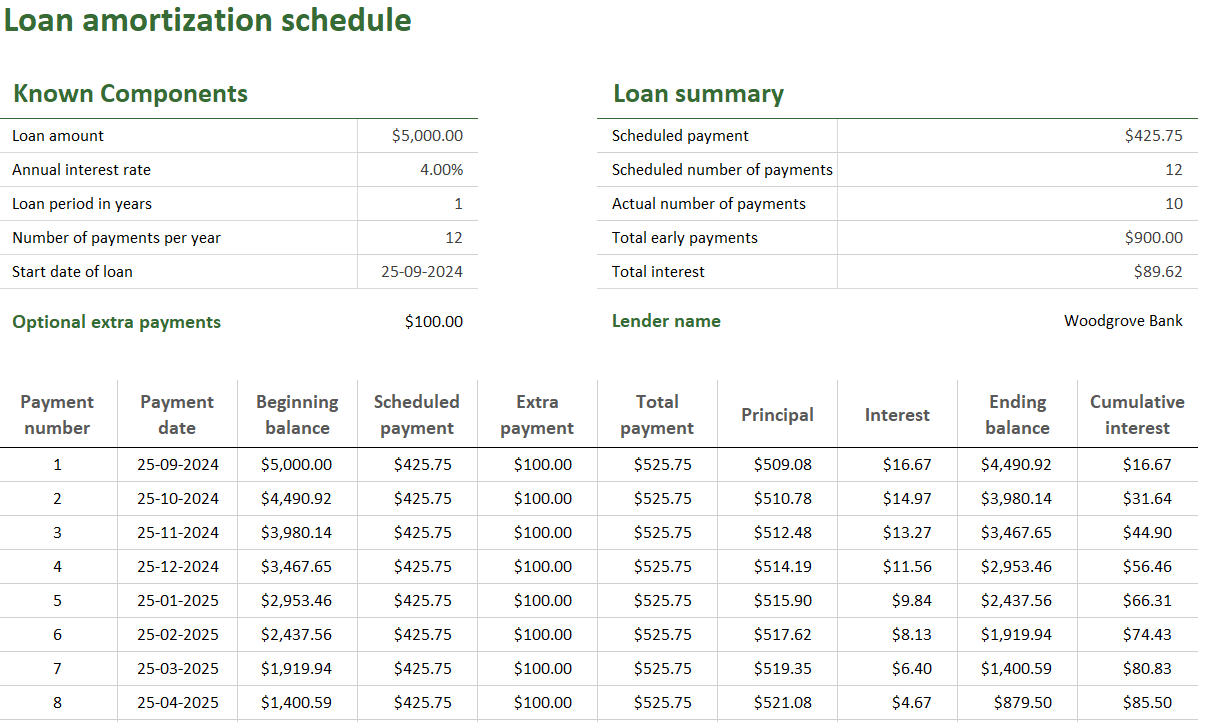

Por exemplo, suponha que você tenha um empréstimo total de R$ 5.000, uma taxa de juros de 4% e um prazo de pagamento de um ano. Basta adicionar esses valores às células designadas para estabelecer as bases para a criação de sua tabela de amortização.

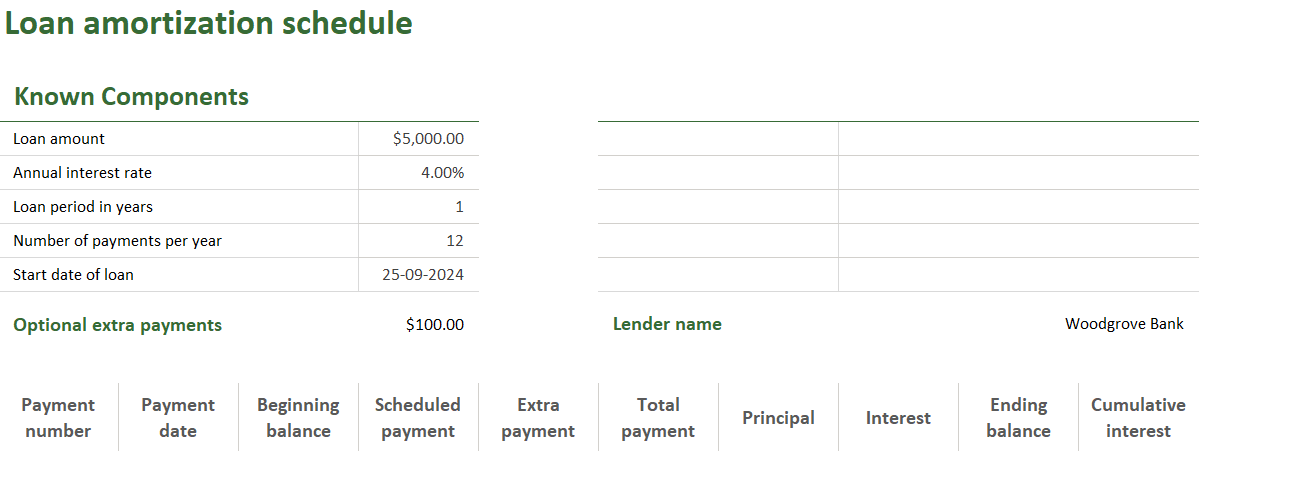

Agora você está pronto para criar sua tabela para acompanhar os pagamentos. Na sua planilha, configure colunas para organizar e calcular os detalhes de cada pagamento.

Aqui está a estrutura:

- Coluna A: Número do pagamento (acompanhe cada pagamento)

- Coluna B: Data de pagamento (data de vencimento de cada pagamento)

- Coluna C: Saldo inicial (saldo do empréstimo no início do período)

- Coluna D: Pagamento programado (valor do pagamento regular)

- Coluna E: Pagamento extra (quaisquer pagamentos adicionais efetuados)

- Coluna F: Pagamento total (pagamentos programados + pagamentos extras)

- Coluna G: Pagamento do principal (valor aplicado para reduzir o empréstimo)

- Coluna H: Pagamento de juros (valor aplicado aos juros)

- Coluna I: Saldo final (saldo do empréstimo após cada pagamento)

- Coluna J: Juros acumulados (total de juros pagos ao longo do tempo)

Etapa 2: Calcule os pagamentos mensais (função PMT)

Na primeira linha da coluna “Pagamento programado” (D), use a fórmula PMT para calcular seus pagamentos mensais:

= PMT (AIR / NPY, LPY * NPY, -LA)

- PMT: Esta função do Excel calcula o pagamento mensal que você precisa fazer.

- AIR (taxa de juros anual): a taxa de juros anual do empréstimo

- NPY (número de pagamentos por ano): O número de pagamentos que você faz a cada ano (por exemplo, 12 para pagamentos mensais)

- LPY (período do empréstimo em anos): a duração total do empréstimo expressa em anos.

- LA (valor do empréstimo): O valor principal emprestado. O sinal negativo indica que se trata de uma saída de caixa.

Etapa 3: Calcule os juros

É hora de determinar quanto de cada pagamento é destinado aos juros. Use a função IPMT para este cálculo:

=IPMT (AIR / NPY, A11, LPY * NPY, -LA)

Nesta fórmula:

- IPMT: esta função do Excel calcula a parte dos juros do seu pagamento.

- AIR: Se o seu empréstimo tiver uma taxa de juros de 4%, use 0,04.

- NPY: Se você fizer pagamentos mensais, serão 12.

- A11: representa a coluna do número do pagamento

- LPY: Para um empréstimo de 1 ano, será 1

- LA: Se você estiver tomando um empréstimo de $5.000, use -5000 na fórmula.

Etapa 4: Encontre o principal

Agora, determine quanto do pagamento é destinado à redução do saldo do empréstimo. Para isso, use a função PPMT:

=PPMT(AIR / NPY, A11, LPY * NPY, -LA)

Nesta fórmula, PPMT calcula a parte do seu pagamento que reduz o valor do empréstimo. Os outros argumentos são consistentes com os usados na função IPMT.

Por exemplo, para o primeiro pagamento, a fórmula seria assim:

=PPMT(0,04 / 12, 1, 1 * 12, -5000)

Insira esta fórmula na célula G11 (coluna Pagamento do Principal) e arraste-a para baixo para calcular todos os períodos de pagamento.

Etapa 5: Revise e ajuste

Depois de concluir sua tabela, reserve um momento para revisá-la. Verifique se todas as fórmulas estão funcionando corretamente e certifique-se de que o saldo restante chegue a zero no final do prazo. Caso contrário, talvez seja necessário ajustar os valores inseridos.

Veja como deve ficar sua tabela de amortização final:

Quem pode usar um cronograma de amortização?

Agora que você aprendeu a criar um cronograma de amortização de empréstimos no Excel, talvez esteja se perguntando quem se beneficia mais com essa ferramenta. A boa notícia é que várias pessoas podem usar um cronograma de amortização:

- Proprietários de empresas: Os cronogramas de amortização são inestimáveis para proprietários de empresas que gerenciam empréstimos para expansão ou investimentos de capital. Eles fornecem uma projeção clara do fluxo de caixa e cumprem as obrigações de pagamento, permitindo o crescimento sem comprometer a estabilidade financeira.

- Proprietários de imóveis: um cronograma de amortização ajuda os proprietários a gerenciar seus pagamentos de hipoteca com facilidade. Ele detalha como cada parcela reduz o saldo do empréstimo, ao mesmo tempo em que acompanha os juros pagos ao longo do tempo. Essa transparência permite um melhor orçamento e mantém os proprietários no caminho certo para atingir seus objetivos financeiros.

- Investidores: Os investidores que financiam projetos imobiliários ou outros empreendimentos se beneficiam dos cronogramas de amortização ao avaliar seus retornos potenciais e custos gerais do empréstimo. Essas informações os ajudam a tomar decisões bem informadas e otimizar sua lucratividade.

- Estudantes: Estudantes com empréstimos educacionais podem usar esses planos para entender seus compromissos de pagamento após a formatura. Saber quanto deve ser pago a cada mês permite que eles planejem seu dinheiro com sabedoria e evitem dificuldades financeiras inesperadas.

- Credores e consultores financeiros: Credores e consultores financeiros podem melhorar o relacionamento com os clientes, fornecendo visibilidade clara dos cronogramas de pagamento de empréstimos. Essa abordagem promove melhores discussões sobre opções de empréstimo e estratégias de pagamento inicial.

- Entusiastas de finanças pessoais: qualquer pessoa apaixonada por gerenciar suas finanças achará um cronograma de amortização incrivelmente útil. Ele mantém os indivíduos organizados, ajuda-os a compreender sua situação de dívida e os capacita a tomar decisões inteligentes sobre pagamentos extras ou opções de refinanciamento.

💡 Dica profissional: fique à frente no competitivo mundo financeiro usando uma ferramenta de CRM para otimizar seu processo de gestão. Acompanhe as interações com os clientes e eleve a qualidade da prestação de serviços. Confira este guia — 10 melhores CRMs para bancos em 2024 — para conhecer as melhores estratégias!

Ferramentas alternativas para melhorar seu cronograma de amortização

Embora o Excel ofereça uma base sólida para a criação de cronogramas de amortização, por que se contentar com funcionalidades básicas? Melhore sua gestão financeira com ferramentas que oferecem insights mais profundos e maior eficiência.

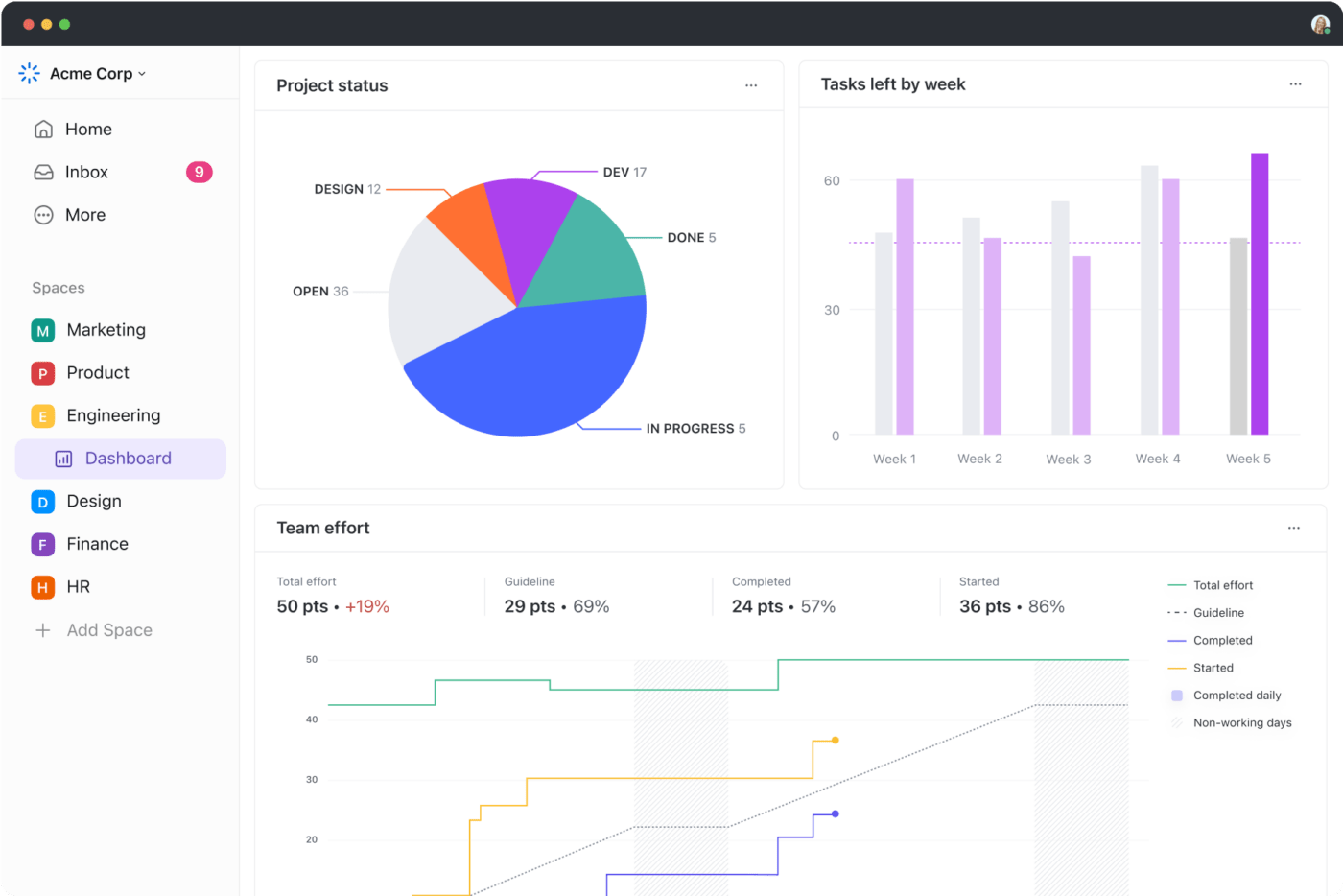

Conheça o ClickUp, uma plataforma dinâmica de produtividade e gerenciamento de projetos que está transformando a forma como equipes de alto desempenho operam em todo o mundo. Mas o que o torna uma das melhores alternativas ao Excel?

O ClickUp é mais do que uma ferramenta de planilha — é um sistema completo de gestão financeira. Ele permite automatizar lembretes, visualizar o progresso com painéis em tempo real e usar fórmulas avançadas para cálculos precisos.

Essa combinação poderosa transforma a forma como você gerencia seus cronogramas de amortização, tornando o gerenciamento de empréstimos mais rápido e eficiente. Veja como:

1. Automatize lembretes e notificações de pagamento

Cansado do estresse constante de prazos de pagamento perdidos? Lembretes manuais no Excel podem ser um incômodo, muitas vezes levando a complicações desnecessárias. Mas o ClickUp Automations torna esse processo fácil, tirando o peso dos seus ombros.

Com o ClickUp, automatize lembretes de pagamento e programe notificações antes de cada data de vencimento. Crie fluxos de trabalho personalizados que enviam alertas antes de cada pagamento, garantindo que o gerenciamento do seu empréstimo funcione no piloto automático.

Por exemplo, se o seu pagamento mensal de hipoteca de R$ 1.500 vence no dia 1º, automatize uma notificação para lembrá-lo três dias antes. Essa configuração proativa mantém você organizado sem a necessidade de acompanhamento constante.

💡 Dica profissional: use os campos de fórmula do ClickUp em sua automação para definir gatilhos inteligentes com base em condições específicas. Ajuste seus lembretes de pagamento de acordo com as mudanças nos valores dos empréstimos ou nas flutuações das taxas de juros para obter maior flexibilidade e eficiência.

2. Use a visualização de tabela com fórmulas avançadas

Precisa calcular o total de juros ou ver como o ajuste do seu pagamento afeta o saldo restante? A Visualização de Tabela do ClickUp permite que você gerencie sua tabela de amortização de empréstimos como uma planilha, mas com recursos aprimorados.

Acompanhe todos os seus empréstimos, pagamentos e datas de vencimento em um formato de grade estruturado, tornando o gerenciamento de dados intuitivo e eficaz. O que é ainda melhor? As Fórmulas Avançadas do ClickUp permitem que você realize cálculos complexos de amortização diretamente em suas tarefas.

Esse recurso aumenta a precisão e a eficiência do seu acompanhamento financeiro. Veja como aproveitá-lo ao máximo:

- Adicione campos personalizados: adapte sua tabela de amortização de empréstimos para incluir detalhes específicos do empréstimo que são mais importantes para você.

- Classifique e filtre dados: encontre informações relevantes sem precisar percorrer linhas intermináveis. Arraste e solte colunas para reorganizar seus dados e obter maior clareza.

- Copie e cole: transfira dados entre o ClickUp e outras plataformas, como Excel ou Google Sheets, para uma integração perfeita.

3. Visualize os dados do seu empréstimo amortizado com painéis dinâmicos

Enquanto o Excel organiza os dados em linhas e colunas, o ClickUp oferece uma experiência mais rica com painéis interativos que tornam as informações complexas facilmente compreensíveis. Veja como os painéis do ClickUp podem ajudá-lo:

- Monitore métricas críticas: acesse os saldos dos seus empréstimos, cronogramas de pagamento e taxas de juros em um único local conveniente.

- Personalize sua visualização: selecione entre uma variedade de widgets e gráficos para exibir seus dados da maneira que for mais conveniente para você.

- Acompanhe seu progresso: avalie instantaneamente como seus pagamentos afetam seu empréstimo geral e quando você poderá quitá-lo.

- Identifique tendências: identifique padrões em seus pagamentos, ajudando você a ajustar sua estratégia financeira conforme necessário.

💡 Dica profissional: Você é uma empresa que busca melhorar a supervisão financeira? Use modelos de balanced scorecard para acompanhar métricas cruciais, como ROI, lucro e receita. Essas estruturas estratégicas se concentram em suas metas financeiras e destacam áreas de melhoria.

4. Acompanhe o andamento do seu empréstimo

O gerenciamento eficaz de empréstimos vai além da visualização de dados; ele exige o acompanhamento ativo de sua jornada financeira. O ClickUp oferece ferramentas robustas para que você possa se manter informado e tomar decisões baseadas em dados em cada etapa.

- Use os marcos do ClickUp para definir metas de pagamento importantes. Estabelecer metas específicas permite que você comemore as conquistas ao longo do caminho, mantendo sua motivação alta durante todo o prazo do empréstimo.

- Os recursos de relatórios do ClickUp permitem que você analise seu histórico de pagamentos e identifique tendências. Essas informações permitem que você tome decisões proativas sobre financiamentos futuros e ajudam a otimizar sua estratégia de pagamentos.

- Acompanhe o tempo gasto em tarefas de gerenciamento de empréstimos com os recursos do software de faturamento por tempo do ClickUp. Isso é especialmente benéfico para profissionais financeiros que gerenciam vários clientes, garantindo que você contabilize com precisão todos os aspectos da administração de empréstimos.

5. Organize seus empréstimos com um modelo pré-construído

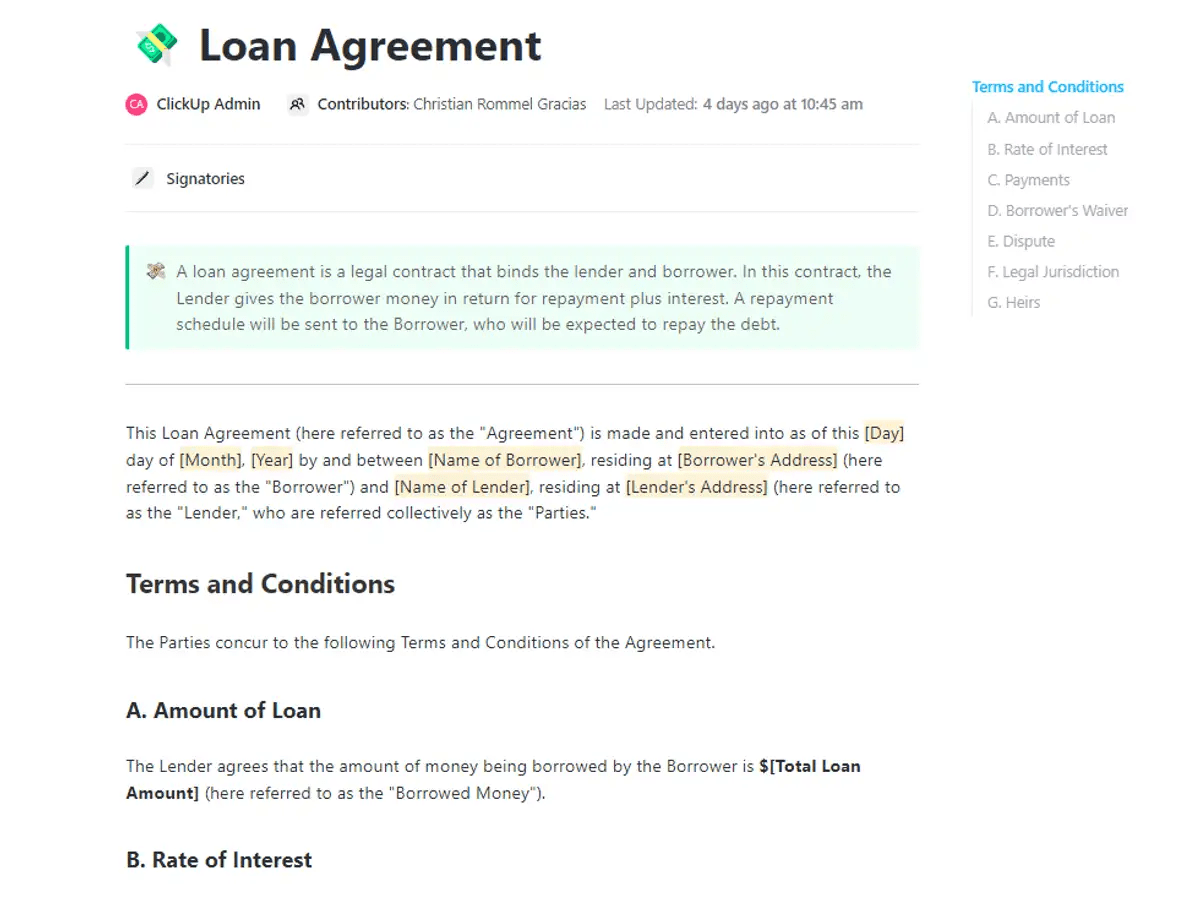

Gerenciar contratos de empréstimo não precisa ser uma tarefa árdua. O modelo de contrato de empréstimo do ClickUp simplifica o processo, permitindo que você personalize o documento de acordo com suas necessidades.

Um contrato de empréstimo é um contrato legal que descreve os termos entre o credor e o mutuário, detalhando o valor emprestado, a taxa de juros e o cronograma de reembolso. Ele garante que ambas as partes compreendam suas obrigações, evitando confusões e possíveis disputas.

Veja por que você vai adorar este modelo:

- Adapte-o às suas necessidades específicas, seja para empréstimos pessoais, financiamento empresarial ou contratos hipotecários.

- Mantenha todos os detalhes essenciais em um só lugar, reduzindo o risco de falhas de comunicação e confusão.

- Promova conversas claras com clientes ou parceiros, garantindo que todos entendam os termos e condições.

Caso de uso ideal: Ideal para profissionais financeiros, credores e pessoas que administram empréstimos pessoais e desejam otimizar seu processo de documentação e melhorar a comunicação.

Gerencie pagamentos de empréstimos facilmente com o ClickUp

O Excel tem sido há muito tempo a ferramenta preferida para criar um cronograma de amortização de empréstimos, oferecendo uma maneira confiável de acompanhar os pagamentos. Mas, à medida que suas necessidades evoluem, você pode achar que ele carece de flexibilidade e recursos avançados.

Conheça o ClickUp, a plataforma completa de gerenciamento de trabalho. Com sua poderosa visualização em tabela para gerenciamento simplificado de dados, fórmulas avançadas para cálculos precisos e painéis dinâmicos para insights visuais, o ClickUp transforma a maneira como você aborda o gerenciamento de empréstimos.

Pronto para se libertar das limitações das planilhas básicas? Comece a usar o ClickUp hoje mesmo e otimize seu planejamento financeiro!