Jika Anda mengelola pinjaman-baik untuk klien atau keuangan pribadi-Anda tahu bahwa komplikasi dapat muncul dengan cepat. Antara mengatur tanggal jatuh tempo, menghitung bunga, dan melacak saldo, semuanya mudah sekali menjadi tidak terkendali.

Yang mencolok 77% orang Amerika mengkhawatirkan situasi keuangan mereka, dengan 45% di antaranya secara aktif berusaha mengurangi utang mereka.

Baik Anda seorang peminjam yang mengawasi pembayaran atau pemberi pinjaman yang menangani banyak akun, menjadi terorganisir sangat membantu.

Di situlah jadwal amortisasi berperan sebagai GPS keuangan Anda untuk menavigasi pinjaman. Jadwal amortisasi memberikan peta jalan yang jelas untuk setiap pembayaran, merinci segala sesuatu mulai dari perhitungan bunga hingga pengurangan pokok pinjaman.

Bagian terbaiknya? Dengan jadwal amortisasi pinjaman di Microsoft Excel, Anda bisa mengatur data pinjaman, menyesuaikan rencana pembayaran, dan melacak keuangan Anda-semuanya di satu tempat.

Ingin tahu bagaimana caranya? Mari jelajahi pembuatan jadwal amortisasi yang efisien di Excel dan temukan alat bantu inovatif untuk meningkatkan manajemen keuangan Anda!

Apa yang dimaksud dengan Jadwal Amortisasi?

Jadwal amortisasi adalah tabel terperinci yang menguraikan pembayaran berkala selama masa pinjaman. Jadwal amortisasi memecah setiap pembayaran menjadi komponen-komponen penting-jumlah yang harus dibayar, suku bunga, jangka waktu pinjaman, saldo pokok, dan total bunga yang dibayarkan.

Ini menawarkan pandangan yang transparan tentang perjalanan Anda, menggambarkan bagaimana utang Anda berkurang sampai Anda melunasinya. Wawasan ini membantu Anda merencanakan keuangan Anda, mengidentifikasi peluang untuk pembayaran ekstra, dan menghemat bunga dari waktu ke waktu.

Berikut ini adalah hal-hal yang biasanya Anda temukan dalam jadwal amortisasi pinjaman:

- Jumlah pinjaman: Jumlah total yang Anda pinjam

- Suku bunga tahunan: Biaya pinjaman, ditampilkan dalam bentuk persentase

- Rincian pokok dan bunga: Alokasi setiap pembayaran untuk bunga dan mengurangi saldo terhutang

- Struktur pembayaran: Frekuensi pembayaran angsuran (bulanan, triwulanan, dll.)

Mengingat frekuensi pembayaran yang berbeda, memahami bagaimana pinjaman Anda dihitung sangatlah penting. Membiasakan diri Anda dengan berbagai metode amortisasi akan membantu Anda untuk membuat keputusan keuangan yang tepat.

Baca Lebih Lanjut: Bagaimana Mengatur Keuangan: Panduan Langkah-demi-Langkah

Menguasai Amortisasi Pinjaman: Temukan Metode Pembayaran Terbaik

Metode amortisasi yang Anda pilih secara signifikan mempengaruhi seberapa cepat Anda melunasi pinjaman Anda dan berapa banyak bunga yang harus Anda bayarkan. Apakah Anda lebih menyukai EMI yang stabil atau ingin mempercepat pelunasan seiring bertambahnya penghasilan Anda, rencana yang tepat akan sangat menentukan.

Mari kita uraikan metode amortisasi yang paling umum dan dampaknya:

1. Amortisasi garis lurus (amortisasi linier)

Metode ini sesederhana kedengarannya. Setiap pembayaran dibagi rata selama jangka waktu pinjaman, yang berarti Anda membayar bunga dan pokok pinjaman dari waktu ke waktu. Struktur ini mudah untuk direncanakan karena jumlah pembayaran Anda tetap konsisten dari hari pertama hingga pembayaran terakhir.

Kasus penggunaan terbaik: Sempurna untuk pinjaman pribadi atau pinjaman dengan suku bunga tetap, di mana pembayaran yang dapat diandalkan membantu penganggaran dan manajemen arus kas.

2. Amortisasi saldo menurun

Dalam metode ini, pembayaran awal Anda lebih banyak dibebani bunga, dengan hanya sebagian kecil yang dibebankan ke saldo pokok. Seiring Anda terus melunasi, jumlah yang terhutang akan berkurang.

Karena bunga dihitung dari sisa saldo, porsi bunga akan berkurang seiring berjalannya waktu, sehingga lebih banyak pembayaran Anda yang digunakan untuk mengurangi total utang.

Kasus penggunaan terbaik: Sempurna untuk pinjaman pelajar atau bisnis, metode ini memungkinkan pembayaran yang dapat diatur sambil melunasi lebih banyak porsi pokok seiring dengan meningkatnya pendapatan Anda.

3. Amortisasi anuitas

Dalam amortisasi anuitas, Anda melakukan pembayaran berkala yang sama, tetapi pembagian antara bunga dan pokok berubah dari waktu ke waktu. Pada awalnya, sebagian besar pembayaran Anda untuk membayar bunga, tetapi sebagian besar lainnya untuk sisa pinjaman saat jatuh tempo.

Ada dua jenis:

- **Anuitas biasa: Transfer yang dilakukan pada akhir setiap periode pembayaran

- Anuitas jatuh tempo: Transfer yang dilakukan pada awal setiap periode pembayaran

Kasus penggunaan terbaik: Metode ini sangat cocok untuk kredit pemilikan rumah dan cicilan, di mana pembayaran yang konsisten mendukung perencanaan keuangan jangka panjang.

4. Amortisasi balon

Dalam metode ini, Anda memberikan kontribusi yang lebih kecil untuk bunga dan pokok pinjaman selama jangka waktu pinjaman. Namun, pada akhirnya, pembayaran dalam jumlah besar akan dibayarkan untuk menutupi sisa saldo. Pendekatan ini mengurangi beban bulanan Anda, namun membutuhkan perencanaan yang matang untuk pembayaran akhir.

Kasus penggunaan terbaik: Ini bagus untuk investasi real estat atau pinjaman jangka pendek di mana Anda mengharapkan pembayaran sekaligus yang signifikan di masa depan untuk menangani pembayaran akhir.

5. Amortisasi peluru

Dalam amortisasi peluru, Anda hanya membayar bunga reguler selama jangka waktu pinjaman, dengan seluruh pokok pinjaman akan dibayarkan sekaligus di akhir. Metode ini lebih umum digunakan dalam pembiayaan korporasi dan obligasi, di mana peminjam mengharapkan arus kas masuk yang signifikan untuk menutupi pembayaran akhir.

Kasus penggunaan terbaik: Ideal untuk bisnis atau proyek yang mengharapkan pembayaran dalam jumlah besar di akhir masa pinjaman, sehingga memberikan fleksibilitas dalam mengatur arus kas selama masa pinjaman.

Lembar Excel jadwal amortisasi dapat menjadi pengubah permainan untuk pembayaran pinjaman. Ini menyederhanakan struktur pembayaran Anda dan membuat Anda tetap fokus pada tujuan keuangan Anda. Mari kita lihat keuntungan luar biasa dari jadwal seperti itu!

Manfaat Membuat Jadwal Amortisasi

Investasi dalam pengetahuan memberikan bunga terbaik.

Benjamin Franklin, Ilmuwan & Penemu

Memahami keuangan Anda lebih dari sekadar angka-angka, tetapi lebih dari itu, Anda harus membuat keputusan yang tepat. Salah satu cara efektif untuk melakukannya adalah dengan membuat jadwal amortisasi - alat strategis Anda untuk mengendalikan masa depan keuangan Anda.

Inilah cara mengubah pendekatan Anda dalam mengelola utang:

- Memperoleh kejelasan: Melihat bagaimana setiap pembayaran berkala dibagi menjadi pokok dan bunga, yang menunjukkan bagaimana utang Anda berkurang dari waktu ke waktu. Kejelasan ini membantu Anda melacak kemajuan Anda dan mengelola kewajiban Anda

- Rencanakan dengan lebih baik: Mengantisipasi pembayaran di masa depan dan mengalokasikan dana secara efektif. Mengetahui jumlah pembayaran dan tanggal jatuh tempo memungkinkan Anda untuk menghindari kejutan dan menstabilkan arus kas Anda

- Lihat peluang: Mengidentifikasi peluang untuk pembayaran ekstra, sehingga Anda dapat melunasi utang lebih cepat. Pendekatan proaktif ini dapat menghasilkan penghematan bunga yang signifikan

- Lacak tujuan: Gunakan jadwal sebagai panduan untuk pencapaian keuangan Anda. Rayakan pencapaian di sepanjang jalan untuk menjaga motivasi dan komitmen

- Mengurangi stres: Mengetahui dengan pasti berapa banyak hutang Anda dan kapan jatuh tempo pembayaran akan menanamkan rasa percaya diri dan mengurangi kecemasan terkait pengelolaan pinjaman

- Meningkatkan skor kredit: Melakukan pembayaran pinjaman secara konsisten dan tepat waktu sesuai jadwal yang telah ditetapkan akan berdampak positif pada skor kredit Anda. Seiring waktu, skor yang lebih tinggi akan membuka peluang untuk mendapatkan persyaratan pinjaman yang lebih baik dan suku bunga yang lebih rendah untuk pinjaman di masa depan

Apa yang lebih baik lagi? Membuat tabel amortisasi pinjaman di Excel memungkinkan Anda untuk menyesuaikan cicilan dan frekuensi untuk memenuhi kebutuhan Anda.

Dengan mempertimbangkan manfaat jadwal amortisasi Excel ini, mari kita lihat cara membuatnya!

Baca Lebih Lanjut: Cara Menampilkan Perencanaan Kapasitas di Excel: Langkah & Template

Cara Membuat Jadwal Amortisasi Pinjaman di Excel

Membuat jadwal amortisasi di Excel membantu Anda melacak pembayaran dan memahami struktur pinjaman Anda. Ikuti panduan langkah demi langkah ini untuk mengaturnya secara efisien.

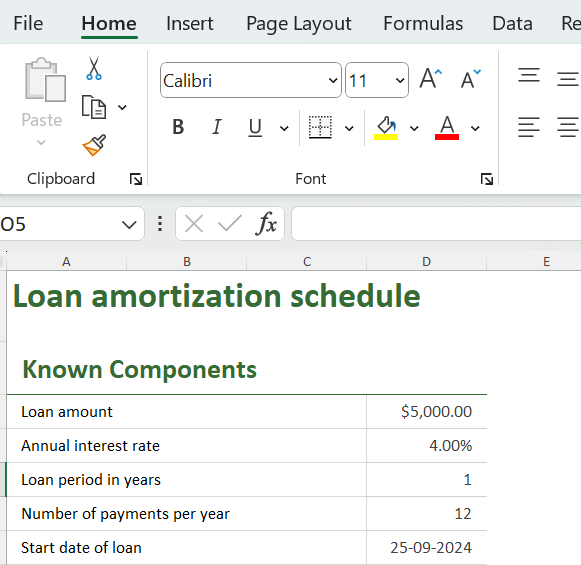

Langkah 1: Siapkan tabel amortisasi Anda

Buka lembar Excel baru dan buat sel input untuk komponen yang diketahui dari pinjaman Anda. Entri yang akurat sangat penting untuk perhitungan yang benar. Sertakan:

- **Tingkat bunga tahunan (AIR)

- **Jangka waktu pinjaman dalam tahun (LPY)

- **Jumlah pembayaran per tahun (NPY)

- Jumlah pinjaman (LA)

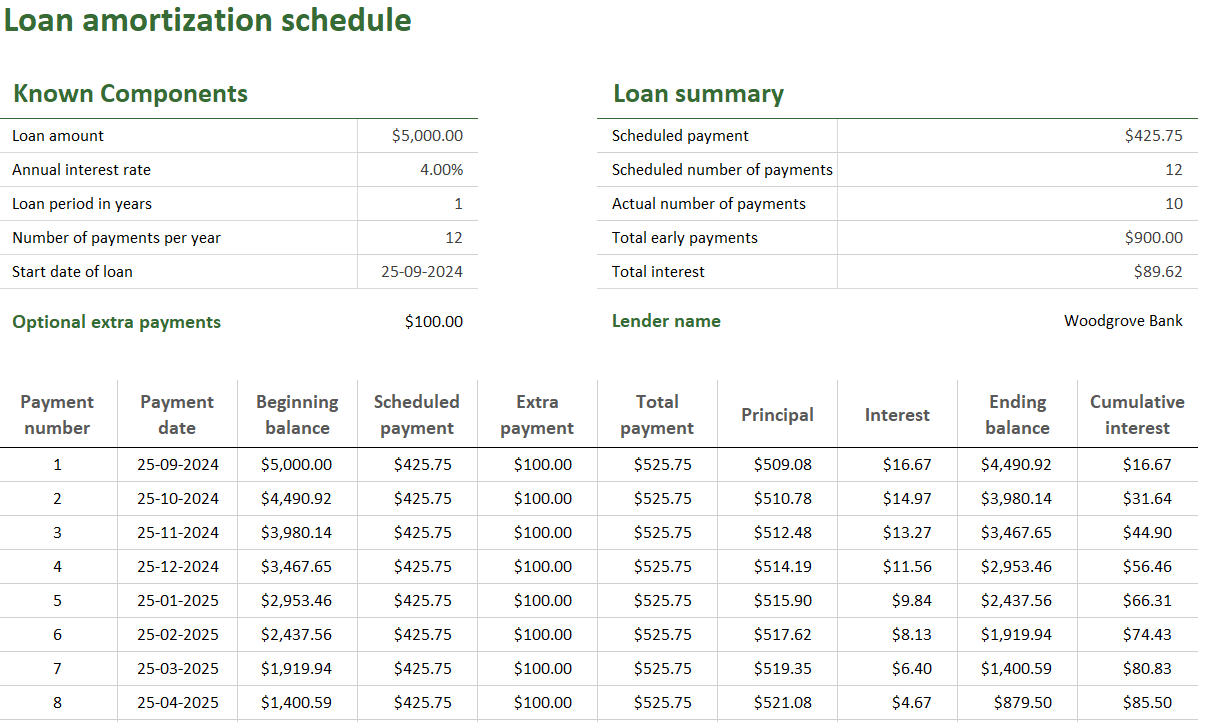

Sebagai contoh, misalkan Anda memiliki jumlah total pinjaman sebesar $5.000, suku bunga 4%, dan jangka waktu pembayaran satu tahun. Cukup tambahkan nilai-nilai ini ke sel yang Anda tentukan untuk meletakkan dasar untuk membuat tabel amortisasi Anda.

Mengatur jadwal amortisasi Excel Anda

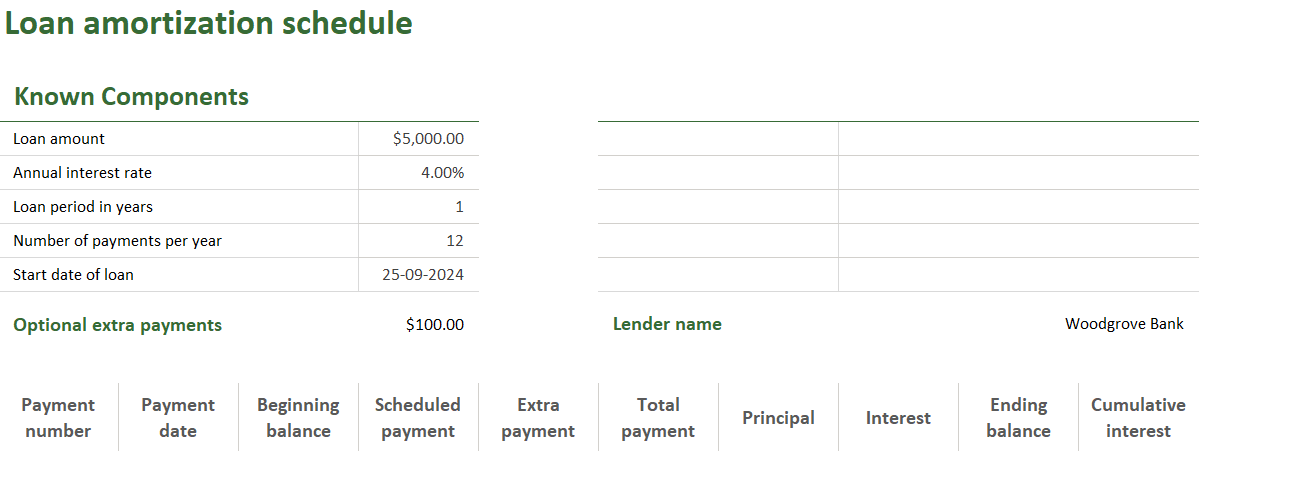

Sekarang, anda siap membuat tabel untuk melacak pembayaran. Dalam spreadsheet Anda, siapkan kolom untuk mengatur dan menghitung detail setiap pembayaran.

Membuat kalkulator amortisasi pinjaman di Excel

Berikut strukturnya:

- Kolom A: Nomor pembayaran (Lacak setiap pembayaran)

- Kolom B: Tanggal pembayaran (Tanggal jatuh tempo setiap pembayaran)

- Kolom C: Saldo awal (Saldo pinjaman pada awal periode)

- Kolom D: Pembayaran terjadwal (Jumlah pembayaran rutin)

- Kolom E: Pembayaran ekstra (Setiap pembayaran tambahan yang dilakukan)

- Kolom F: Total pembayaran (Pembayaran terjadwal + pembayaran ekstra)

- Kolom G: Pembayaran pokok (Jumlah yang dibayarkan untuk mengurangi pinjaman)

- Kolom H: Pembayaran bunga (Jumlah yang dibebankan pada bunga)

- Kolom I: Saldo akhir (Saldo pinjaman setelah setiap pembayaran)

- Kolom J: Bunga kumulatif (Total bunga yang dibayarkan dari waktu ke waktu)

Langkah 2: Hitung pembayaran bulanan (fungsi PMT)

Pada baris pertama kolom "Pembayaran Terjadwal" (D), gunakan rumus PMT untuk menghitung pembayaran bulanan Anda:

= PMT (AIR / NPY, LPY * NPY, -LA)

- PMT: Fungsi Excel ini menghitung pembayaran bulanan yang perlu Anda lakukan

- AIR (suku bunga tahunan): Suku bunga tahunan pinjaman

- NPY (jumlah pembayaran per tahun): Jumlah pembayaran yang Anda lakukan setiap tahun (mis., 12 untuk pembayaran bulanan)

- LPY (jangka waktu pinjaman dalam tahun): Total durasi pinjaman yang dinyatakan dalam tahun

- LA (jumlah pinjaman): Jumlah pokok yang dipinjam. Tanda negatif menunjukkan bahwa ini adalah arus kas keluar

Langkah 3: Menghitung bunga

Saatnya menentukan berapa banyak dari setiap pembayaran yang digunakan untuk bunga. Gunakan fungsi IPMT untuk perhitungan ini:

=IPMT (AIR / NPY, A11, LPY * NPY, -LA)

Dalam rumus ini:

- IPMT: Fungsi Excel ini menghitung bagian bunga dari pembayaran Anda

- AIR: Jika pinjaman Anda memiliki suku bunga 4%, gunakan 0,04

- NPY: Jika Anda melakukan pembayaran bulanan, ini akan menjadi 12

- A11: Ini merupakan kolom nomor pembayaran

- LPY: Untuk pinjaman 1 tahun, ini akan menjadi 1

- LA: Jika Anda meminjam $ 5.000, Anda akan menggunakan -5000 dalam rumus

Langkah 4: Temukan pokok pinjaman

Sekarang, tentukan berapa banyak pembayaran yang digunakan untuk mengurangi saldo pinjaman. Untuk ini, gunakan fungsi PPMT:

=PPMT(AIR / NPY, A11, LPY * NPY, -LA)

Dalam rumus ini, PPMT menghitung porsi pembayaran Anda yang mengurangi jumlah pinjaman. Argumen lainnya konsisten dengan yang digunakan dalam fungsi IPMT.

Sebagai contoh, untuk pembayaran pertama, rumusnya akan terlihat seperti ini:

=PPMT(0.04 / 12, 1, 1 * 12, -5000)

Masukkan formula ini di sel G11 (kolom Pembayaran Pokok) dan seret ke bawah untuk menghitung semua periode pembayaran.

Langkah 5: Tinjau dan sesuaikan

Setelah jadwal Anda selesai, luangkan waktu sejenak untuk memeriksanya. Periksa apakah semua rumus bekerja dengan benar, dan pastikan saldo yang tersisa mencapai nol di akhir periode. Jika tidak, Anda mungkin perlu menyesuaikan nilai input Anda.

Berikut tampilan tabel amortisasi akhir Anda:

Tinjau dan sesuaikan jadwal amortisasi Excel Anda

Siapa yang Dapat Menggunakan Jadwal Amortisasi?

Sekarang setelah Anda mempelajari cara membuat jadwal amortisasi pinjaman di Excel, Anda mungkin bertanya-tanya siapa yang paling diuntungkan dari alat ini. Kabar baiknya adalah bahwa berbagai orang dapat menggunakan jadwal amortisasi:

- Pemilik bisnis: Jadwal amortisasi sangat berharga bagi pemilik bisnis yang mengelola pinjaman untuk ekspansi atau investasi modal. Jadwal ini memberikan proyeksi arus kas yang jelas dan memenuhi kewajiban pembayaran, sehingga memungkinkan pertumbuhan tanpa mengorbankan stabilitas keuangan

- Pemilik rumah: Jadwal amortisasi membantu pemilik rumah mengelola pembayaran hipotek mereka dengan mudah. Jadwal ini merinci bagaimana setiap cicilan mengurangi saldo pinjaman sekaligus melacak bunga yang dibayarkan dari waktu ke waktu. Transparansi ini memungkinkan penganggaran yang lebih baik dan membuat pemilik rumah tetap berada di jalur yang tepat untuk memenuhi tujuan keuangan mereka

- Investor: Investor yang mendanai proyek real estat atau usaha lain mendapatkan keuntungan dari jadwal amortisasi dengan mengevaluasi potensi pengembalian dan biaya pinjaman secara keseluruhan. Wawasan ini membantu mereka membuat keputusan yang tepat dan mengoptimalkan profitabilitas mereka

- Mahasiswa: Mahasiswa dengan pinjaman pendidikan dapat menggunakan jadwal ini untuk memahami komitmen pembayaran mereka setelah lulus. Mengetahui berapa banyak yang harus dibayarkan setiap bulannya memungkinkan mereka untuk merencanakan keuangan dengan bijak dan mencegah tekanan keuangan yang tidak terduga

- Pemberi pinjaman dan penasihat keuangan: Pemberi pinjaman dan penasihat keuangan dapat meningkatkan hubungan dengan klien dengan memberikan kejelasan mengenai jadwal pembayaran pinjaman. Pendekatan ini mendorong diskusi yang lebih baik seputar opsi pinjaman dan strategi pembayaran uang muka

- Penggemar keuangan pribadi: Siapa pun yang bersemangat dalam mengelola keuangan mereka akan menemukan jadwal amortisasi yang sangat berguna, membuat individu tetap terorganisir, membantu mereka memahami situasi utang mereka, dan memberdayakan mereka untuk membuat keputusan cerdas tentang pembayaran tambahan atau opsi pembiayaan kembali

💡 Tip Profesional: Tetaplah menjadi yang terdepan dalam dunia keuangan yang kompetitif dengan menggunakan alat CRM untuk merampingkan proses manajemen Anda. Lacak interaksi pelanggan dan tingkatkan pelayanan Anda. Lihat panduan ini- 10 CRM Terbaik untuk Perbankan pada tahun 2024 untuk strategi terbaik!

Alat Alternatif untuk Meningkatkan Penjadwalan Amortisasi Anda

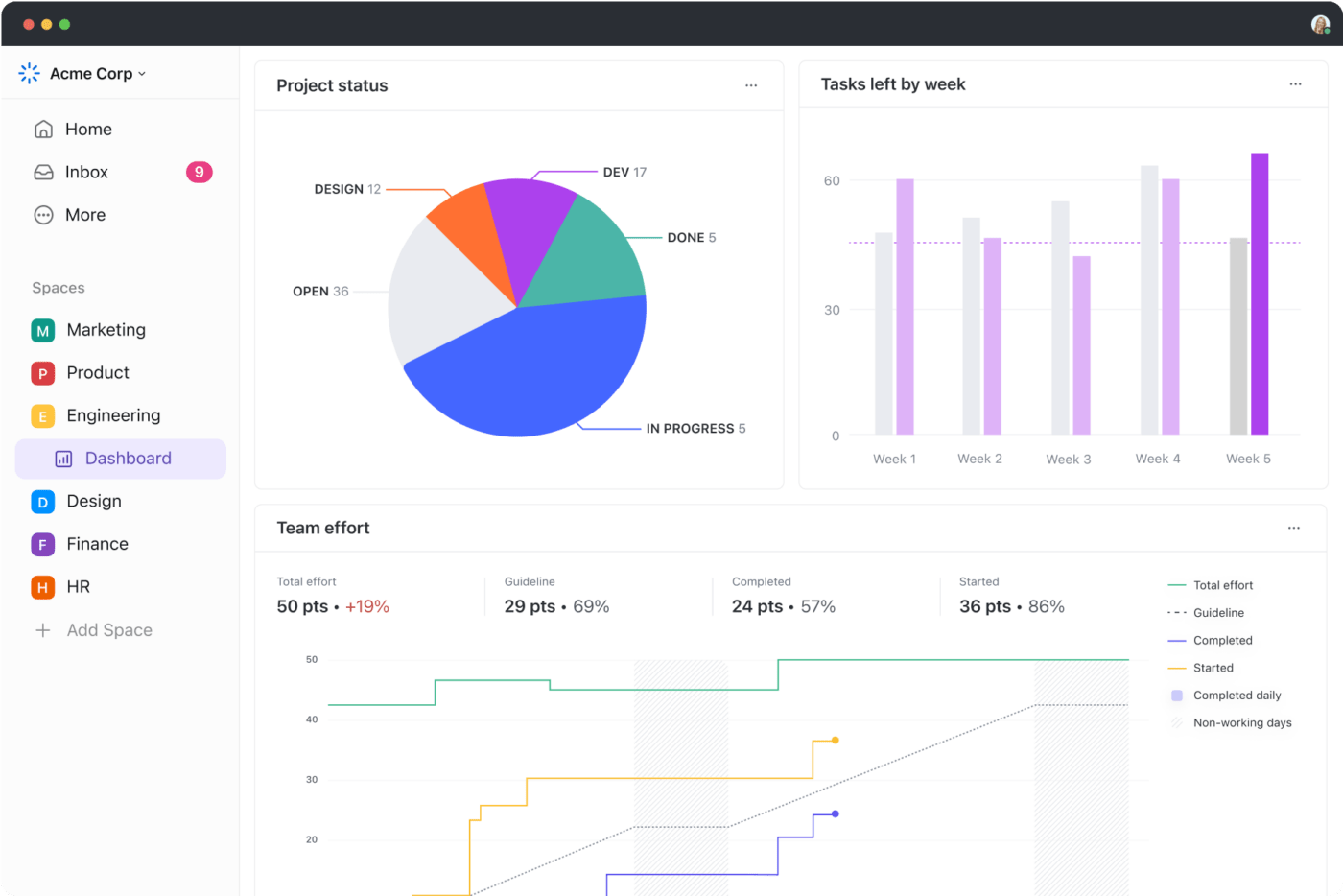

buka 15+ tampilan yang dapat disesuaikan di ClickUp untuk meningkatkan alur kerja Anda dan menjadikannya unik milik Anda_

Meskipun Excel menyediakan dasar yang kuat untuk membuat jadwal amortisasi, mengapa harus puas dengan fungsi dasar? Tingkatkan manajemen keuangan Anda dengan alat bantu yang menawarkan wawasan yang lebih dalam dan efisiensi yang lebih besar.

Perkenalkan ClickUp, platform produktivitas dan manajemen proyek yang dinamis yang mengubah cara kerja tim berkinerja tinggi di seluruh dunia. Namun, apa yang menjadikannya salah satu alternatif Excel terbaik ?

ClickUp lebih dari sekadar alat bantu spreadsheet-ini adalah sistem manajemen keuangan yang lengkap. Aplikasi ini memungkinkan Anda untuk mengotomatiskan pengingat, memvisualisasikan kemajuan dengan dasbor waktu nyata, dan menggunakan rumus canggih untuk perhitungan yang tepat.

Kombinasi yang hebat ini mengubah cara Anda mengelola jadwal amortisasi, membuat manajemen pinjaman lebih cepat dan efisien. Berikut caranya:

1. Mengotomatiskan pengingat dan pemberitahuan pembayaran

temukan kekuatan otomatisasi tugas berulang di ClickUp-atur dan lupakan untuk efisiensi tanpa hambatan

Lelah dengan tekanan yang terus menerus akibat tenggat waktu pembayaran yang terlewat? Pengingat manual di Excel bisa merepotkan, dan sering kali menimbulkan kerumitan yang tidak perlu. Tapi Otomatisasi ClickUp membuat proses ini menjadi mudah, meringankan beban Anda.

Dengan ClickUp, otomatiskan pengingat pembayaran dan jadwal pemberitahuan sebelum tanggal jatuh tempo. Buat alur kerja khusus yang mengirimkan peringatan sebelum setiap pembayaran, memastikan manajemen pinjaman Anda berjalan secara otomatis.

Sebagai contoh, jika pembayaran cicilan bulanan Anda sebesar $1.500 jatuh tempo pada tanggal 1, otomatiskan notifikasi untuk mengingatkan Anda tiga hari sebelumnya. Pengaturan proaktif ini membuat Anda tetap terorganisir tanpa perlu melakukan pelacakan secara terus-menerus.

💡 Tip Pro: Gunakan Bidang Rumus ClickUp dalam otomatisasi Anda untuk mengatur pemicu cerdas berdasarkan kondisi tertentu. Sesuaikan pengingat pembayaran Anda sesuai dengan perubahan jumlah pinjaman atau suku bunga yang berfluktuasi untuk meningkatkan fleksibilitas dan efisiensi.

2. Gunakan tampilan Tabel dengan formula tingkat lanjut

seret, letakkan, dan kuasai-optimalkan manajemen pinjaman Anda dengan mudah dengan Tampilan Tabel ClickUp_

Perlu menghitung total bunga atau melihat bagaimana penyesuaian pembayaran Anda memengaruhi saldo yang tersisa? Tampilan Tabel ClickUp memungkinkan anda untuk mengelola jadwal amortisasi pinjaman anda seperti spreadsheet namun dengan kemampuan yang lebih baik.

Lacak semua pinjaman, pembayaran, dan tanggal jatuh tempo Anda dalam format grid terstruktur, membuat manajemen data menjadi intuitif dan efektif. Apa yang lebih baik lagi? Formula Lanjutan ClickUp memungkinkan anda untuk melakukan perhitungan amortisasi yang kompleks secara langsung di dalam tugas anda.

manfaatkan rumus tingkat lanjut di ClickUp Custom Fields untuk mengotomatiskan penghitungan amortisasi Anda dan mendapatkan wawasan yang kuat_

Fitur ini meningkatkan akurasi dan efisiensi dalam pelacakan keuangan anda. Berikut cara memanfaatkannya secara maksimal:

- Menambahkan kolom khusus: Menyesuaikan tabel amortisasi pinjaman Anda untuk menyertakan detail pinjaman tertentu yang paling penting bagi Anda

- Mengurutkan dan memfilter data: Menemukan informasi yang relevan tanpa harus menggulir baris yang tak ada habisnya. Seret dan jatuhkan kolom untuk mengatur ulang data Anda untuk kejelasan yang lebih baik

- Salin dan tempel: Transfer data antara ClickUp dan platform lain seperti Excel atau Google Spreadsheet untuk integrasi yang mulus

Baca Lebih Lanjut: 10 Template Pembukuan Gratis di Excel dan ClickUp

3. Visualisasikan data pinjaman yang diamortisasi dengan dasbor dinamis

Visualisasikan data keuangan Anda dalam sekejap, sederhanakan alur kerja Anda, dan dapatkan wawasan berharga dengan Dasbor ClickUp

Sementara Excel mengatur data dalam baris dan kolom, ClickUp menawarkan pengalaman yang lebih kaya dengan dasbor interaktif yang membuat informasi kompleks mudah dicerna. Inilah caranya Dasbor ClickUp membantu Anda:

- **Memantau metrik-metrik penting: Akses saldo pinjaman, jadwal pembayaran, dan suku bunga Anda di satu lokasi yang nyaman

- Sesuaikan tampilan Anda: Pilih dari berbagai widget dan bagan untuk menampilkan data Anda dengan cara yang sesuai untuk Anda

- Lacak kemajuan Anda: Mengukur secara instan bagaimana pembayaran Anda mempengaruhi keseluruhan pinjaman Anda dan kapan Anda dapat melunasinya

- Identifikasi tren: Melihat pola dalam pembayaran Anda, membantu Anda menyesuaikan strategi keuangan Anda sesuai kebutuhan

💡 Tip Profesional: Apakah Anda memiliki bisnis yang ingin meningkatkan pengawasan keuangan? Gunakan templat kartu skor yang seimbang untuk melacak metrik penting seperti ROI, laba, dan pendapatan. Kerangka kerja strategis ini berfokus pada tujuan keuangan Anda dan menyoroti area-area yang perlu ditingkatkan.

4. Lacak perkembangan pinjaman Anda

Manajemen pinjaman yang efektif lebih dari sekadar memvisualisasikan data; Anda perlu secara aktif melacak perjalanan keuangan Anda. ClickUp menyediakan alat yang kuat sehingga Anda dapat terus mendapatkan informasi dan membuat keputusan berdasarkan data di setiap langkah.

- GunakanPencapaian ClickUp untuk menentukan target pembayaran utama. Menetapkan target spesifik memungkinkan Anda untuk merayakan pencapaian di sepanjang jalan, menjaga motivasi Anda tetap tinggi selama jangka waktu pinjaman

- Fitur pelaporan ClickUp memungkinkan Anda untuk menganalisis riwayat pembayaran Anda dan mengidentifikasi tren Wawasan ini memungkinkan Anda untuk membuat keputusan proaktif tentang pembiayaan di masa depan dan membantu Anda mengoptimalkan strategi pembayaran Anda

- **Lacak waktu yang dihabiskan untuk tugas-tugas manajemen pinjaman dengan fitur ClickUpperangkat lunak penagihan waktukemampuan. Ini sangat bermanfaat bagi para profesional keuangan yang mengelola banyak klien, memastikan Anda secara akurat memperhitungkan setiap aspek administrasi pinjaman Anda

Baca Lebih Lanjut: 10 Template Pelacakan Waktu Proyek Gratis untuk Manajemen Waktu

5. Atur pinjaman Anda dengan templat yang sudah dibuat sebelumnya

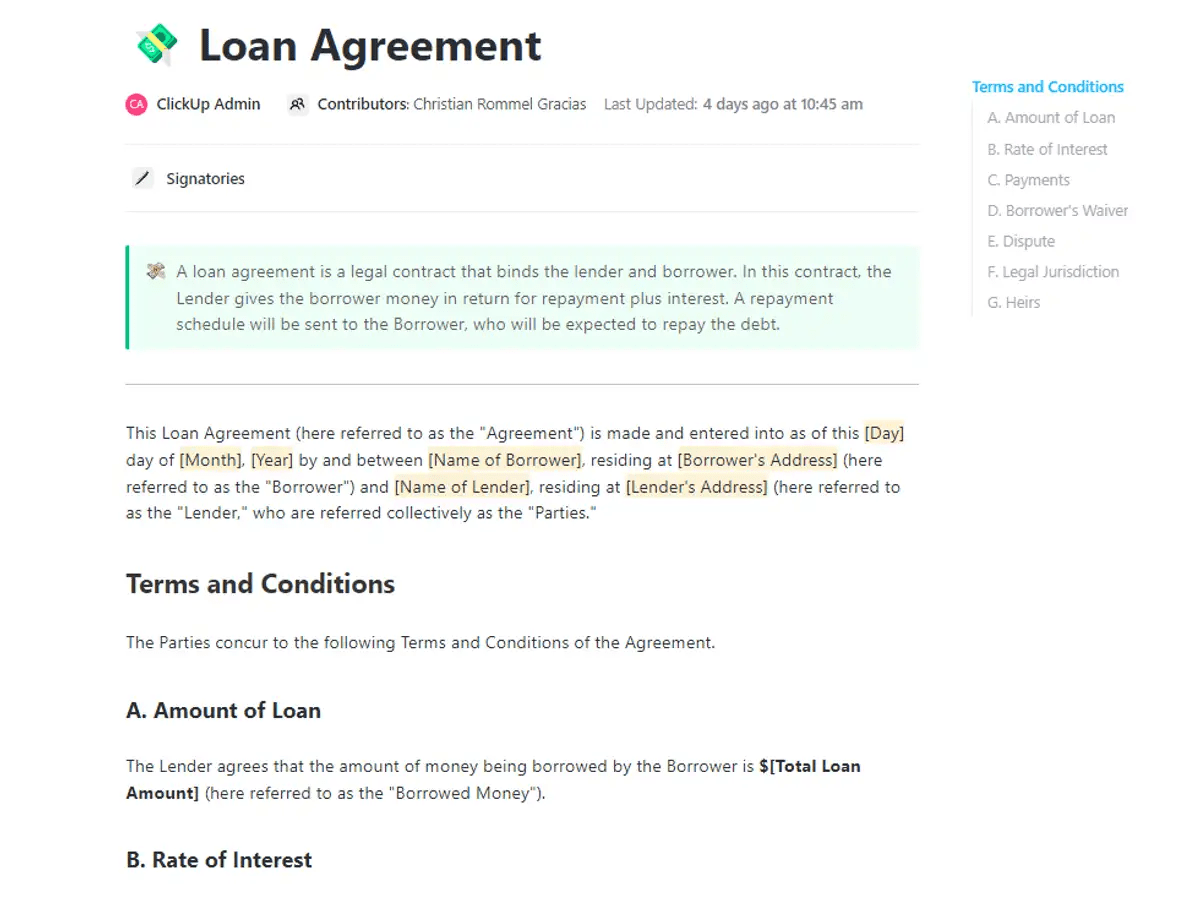

perjanjian-pinjaman

Mengelola perjanjian pinjaman tidak harus menjadi pekerjaan rumah. Templat Perjanjian Pinjaman ClickUp menyederhanakan prosesnya, memungkinkan Anda untuk menyesuaikan dokumen agar sesuai dengan kebutuhan Anda.

Perjanjian pinjaman adalah kontrak hukum yang menguraikan persyaratan antara pemberi pinjaman dan peminjam, yang merinci jumlah yang dipinjam, tingkat bunga, dan jadwal pembayaran. Hal ini memastikan kedua belah pihak memahami kewajiban mereka, mencegah kebingungan dan potensi perselisihan.

Inilah alasan mengapa Anda akan menyukai templat ini:

- Sesuaikan dengan kebutuhan spesifik Anda, baik untuk pinjaman pribadi, pembiayaan bisnis, atau perjanjian hipotek

- Menyimpan semua detail penting di satu tempat, sehingga mengurangi risiko miskomunikasi dan kebingungan.

- Mempromosikan percakapan yang jelas dengan klien atau mitra, memastikan semua orang memahami syarat dan ketentuan

Kasus penggunaan yang ideal: Ini sempurna untuk profesional keuangan, pemberi pinjaman, dan individu yang mengelola pinjaman pribadi yang ingin merampingkan proses dokumentasi mereka dan meningkatkan komunikasi.

Baca Lebih Lanjut: 10 Template Neraca Saldo Gratis di Excel, Spreadsheet, & ClickUp

Tangani Pembayaran Pinjaman Anda Tidak Seperti Sebelumnya Dengan ClickUp

Excel telah lama menjadi pilihan utama untuk membuat jadwal amortisasi pinjaman, menawarkan cara yang dapat diandalkan untuk melacak pembayaran. Namun, seiring berkembangnya kebutuhan Anda, Anda mungkin merasa kurang dalam hal fleksibilitas dan fitur-fitur canggih.

Masuklah ke ClickUp, platform manajemen kerja yang lengkap. Dengan Tampilan Tabel yang kuat untuk manajemen data yang efisien, formula canggih untuk perhitungan yang tepat, dan dasbor dinamis untuk wawasan visual, ClickUp mengubah cara Anda melakukan manajemen pinjaman.

Siap membebaskan diri dari keterbatasan spreadsheet dasar? Mulailah dengan ClickUp hari ini dan tingkatkan perencanaan keuangan Anda!